|

|

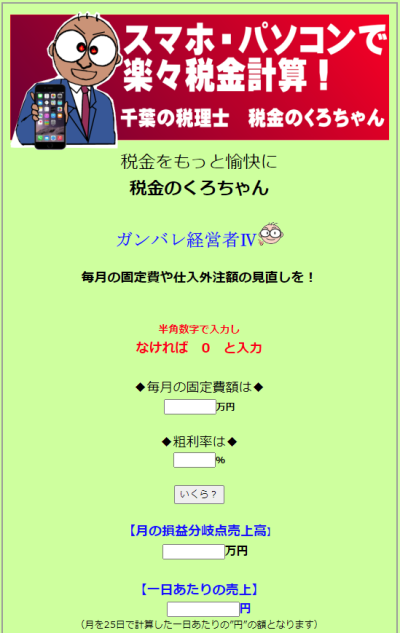

千葉で元気な黒川会計2021年最新情報は

2021年12月23日現在

|

|

|

|

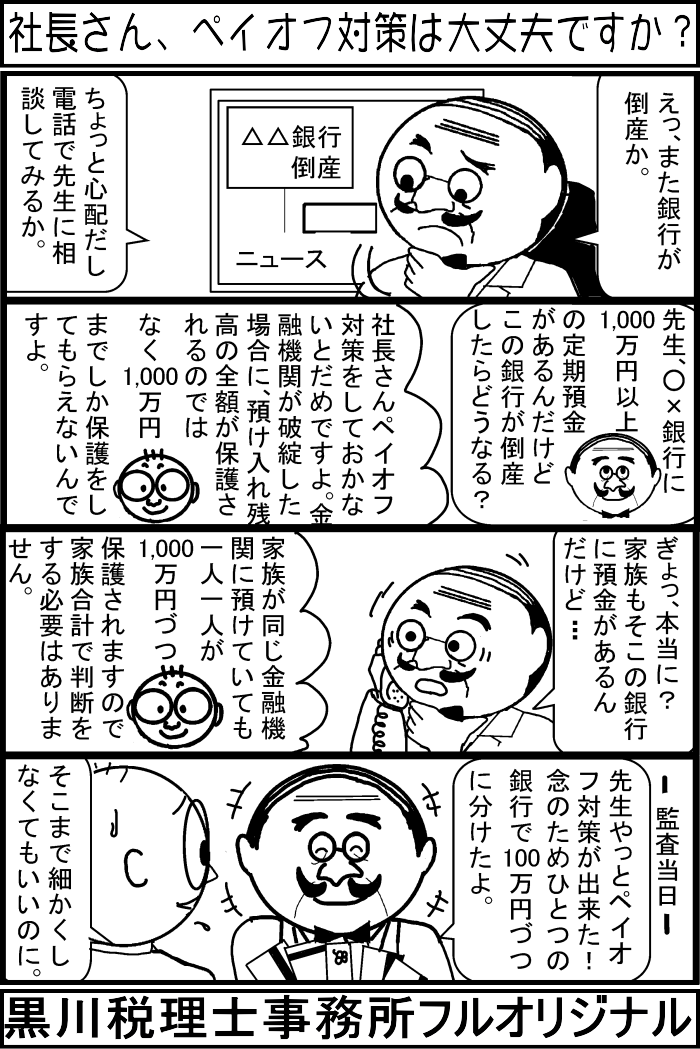

「混乱の金融業界の中で、ペイオフ対策は万全ですか?」

2021年12月23日現在 |

デジタルが溶かす金融業!

今日の日経新聞で、上記のタイトルで紹介されていたのが、第一生命保険が銀行業務に乗り出すということです。

本格的な戦いが増してくる中で、生き残っていけない金融機関と取引をしていると、このペイオフ対策が必要となってきます!

低金利で利息も付かないのに、お金が切り捨てられるペイオフとは?

|

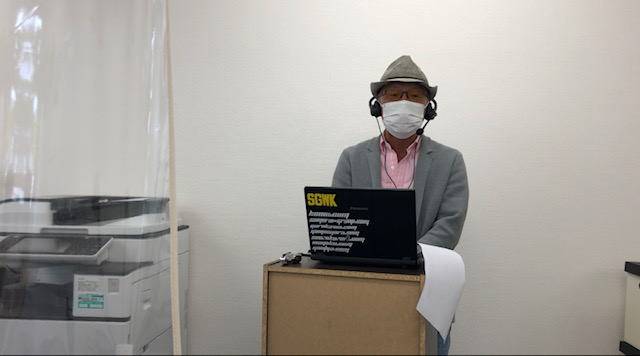

「目指せ!元気で変なオッサン!」

2021年12月22日現在 |

若い会社の社長様とのお付き合いができるように、私自身が広告塔になっております。

元気で変なオッサン!というイメージもいいでしょう:::

元気な人と元気な人がお付き合いできるように::

本当は“カラ”元気なんですが:::

|

「18年前の当時に入れた、k0001.comドメイン!」

2021年12月21日現在 |

ここの事務所をスタートして、早いもので18年が経ちました。

18年前の当時に入れた、k0001.comドメイン

まだ、世間では○○で検索を!なんてっ、CMもなかった頃で、車や建物にドメインを入れているものもない時代でしたね:::

思えば遠くに来たもんだ:::です。

建物も随分と古くなってきていますね。

この時の状況を仕訳するなら、

借り方 やるき /貸し方 資本金

でしょう:::

|

「火中の栗を拾うことがないように!」

2021年12月20日現在 |

社長様、コロナがまだ終了はしておりません。

ですから、新規事業や投資には慎重な判断でお願い致します。

「火中の栗を拾う」ことがないように:::

|

「会社は10年以内で93%がなくなる!」

2021年12月16日現在 |

先日、4名の顧問先の社長様の忘年会に参加をさせていただきました。

皆さまは、私よりも若い社長様ですが、会計経営の期間は30年であったり

20年超であったりと、長く会社経営を続けております。本当に素晴らしい!

世間一般的には、3年で半分がなくなり、10年で93%もの会社がなくなると

言われております。本当に素晴らしい経営者の社長様です。

また、私たちはそんな方々と人生を共に出来ていることに感謝、感謝、感謝です。

創業は易く守成は難し

|

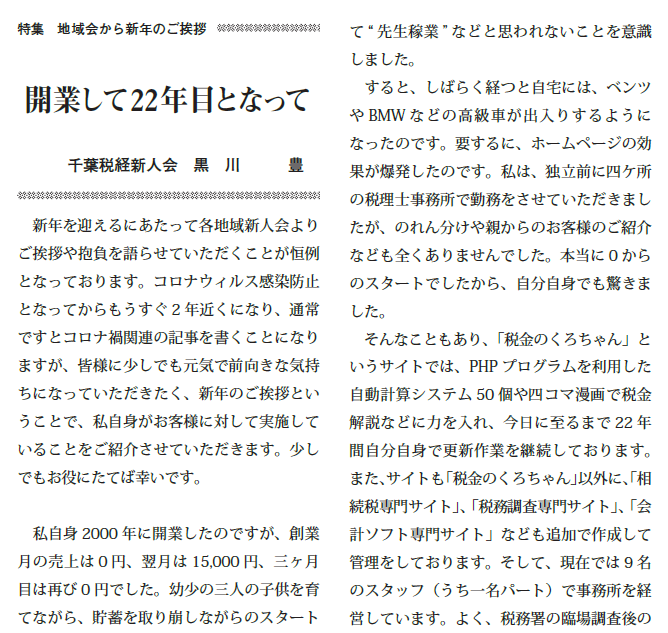

「開業をして22年目になって!」

2021年12月8日現在 |

同業者団体の新年のご挨拶文章を作成しました。

毎年コロナを取り巻く状況など、文章を作成していても気持ちが沈んでしまう内容でしたので、今回は、「開業して22年目となって」というタイトルで文章を作成。この21年間を思い出すいい機会となりました。

私のスタート、原点はこのホームページです。

21年前に自分で作成した、とても思い入れの深い画面です。

私自身2012年に開業をしたのですが、創業月の売上は0円、翌月は15,000円、三ヶ月目は再び0円でした。幼少の三人の子供を育てながら、貯蓄を取り崩しながらのスタートでしたね:::

思えば遠くに来たもんだ!です。 |

|

「黒川会計フルオリジナル 社長さん、生命保険の見直しを!」

2021年12月2日現在 |

=========================================================

◇【黒川会計】『生命保険の見直しもお願いします!』◇

=========================================================

いつも大変お世話になっております。黒川会計、黒川です。

個人でお金を貯めるには、下記の3点に注意を!と言われております。

━━━━━━━━━━━━━━━━━━━━━━━━━━

①自動車に余りお金を掛けない。

②マイホームに余りお金を掛けない。

③高額で無駄な生命保険に加入し続けない。

━━━━━━━━━━━━━━━━━━━━━━━━━━

先日もあるお客様の保険を棚卸させていただき、個人加入の保険を一本やめることをアドバイスさせていただきました。

また、個人で加入している生命保険があれば可能な範囲で法人加入で法人受取人に変更することもお願いいたします。

下記は、私”個人的”ではありますが、保険についての考え方を述べさせていただきます。

┌───────────

│●保険とは万が一の補償を受けるためのもの?

└──────────────────────

保険制度とは…

偶然の事故によって生じる損害を補償するために「保険金=会社が契約者に支払う金〕」を定め、これに対し、あらかじめ一定の「保険料〔=契約者が会社に払い込む金〕」を払う制度。と国語辞典では紹介されています。

補償とは、与えた損害などを償うこととなっています。やはり、自身で受けた損害を【負担しきれない場合】の補償ではないでしょうか?

そう”万が一”の負担に備えるために加入するのです。ですから、例えば死亡、または障害者になってしまい普通に働けなくなってしまう!などの究極的な場合の補償はある程度

設定しておかなければ、残された遺族に対しての補償が出来ないことになります。

また、私は配偶者には保険はかけておりません。だって配偶者が死んで保険金をいただきたくない!という考え方だからです。(もちろん私には保険はかけてありますが・・・「最近 味噌汁がショッパイ気がします。ドキッ!」)

┌───────────

│●不要な保険に加入していませんか?

└──────────────────────

よって、事例ごとに異なる保険に入る必要があると思います。

例えば、車を購入した下記のケースを比べてみます。

=↓==========================================

①車を新車で購入

②車を中古(3年落ち)で購入

上記、①の場合と②の場合には私の保険の入り方は異なります。

①の場合には、やはり盗難、相手のいる事故、自身での自損事故などがあった場合に、自身では負担が出来ない場合には【車両保険】も視野に入れて考えます。

当然、この場合にはその新車の購入代金にも目を向けます。

また②の場合には、中古の車が盗難にあう可能性が低い、そして、購入資金にさほどお金を要していなければ、偶発的なことがあった場合でも自身でカバー出来るのではないでしょうか?

やはり、偶発的な事故があった場合に自分自身では解決出来ない!ときのために保険として備えるという考え方で保険を再度見直した方がいいと考えます。

┌───────────

│●生命保険にも同じ考え方をもっています!

└──────────────────────

これは、生命保険に関しても同じ考え方を持っています。例えば、30代で子供が小さい時期にはやはり、①自身の貯蓄も少ない②万が一の場合には子供にかかる養育費がかかる

しかし、50代や60代になれば、①30代の頃よりは貯蓄も増えているでしょうし、②子供もある程度大きくなっているのではないでしょうか?

ですから、車と同様、若い時期(新しい時期)には補償を高くし、年配(古い時期)であれば補償を低くしてもいいと感じてしまいます。

また、具体的な事例ですと

入院保険については、長い入院をした場合の補償をしていただくためで、では一日目からの保険には入る必要があるか?ですが、私達、自営業者は長期間に渡る休業を出来ない状況です。ですから一日目からの保険に加入し、長期の休業に備えない!ということは一番危険ではないでしょうか!是非、目先のニーズではなく、保険本来の万が一の方に重要視するようお願い致します。

また、傷害保険ですが、身体や心身に多大な影響がある場合への補償が必要となるのではないでしょうか?

例えば車椅子の状態になってしまった。など、考えもつかない状況の時に補償してもらうことが重要だと思います。

┌───────────

│●最後に一言#

└──────────────────────

要するに、保険会社の担当者の言われるままに保険に加入すると、あまりありえない事柄についての補償や、補償すること自体無駄に保険に加入し高額な保険料を支払うといったことに注意をお願いいたします。

やはり、私の保険は【自分自身では解決が出来ないぐらいの金額や期間的な損失】の備えとして保険を考えています。

そして、身体や盗難、事故に関しては極力自身で出来る範囲での予防や備え、注意を払い無理をしないことを心掛けるということが一番だと考えます。

そもそも、保険を使用するときはあまり自身にとって良いことで使用する機会は無いはずですから、保険を使用しなかったら、無事でよかったことに感謝をする!こととなりますから…。 |

|

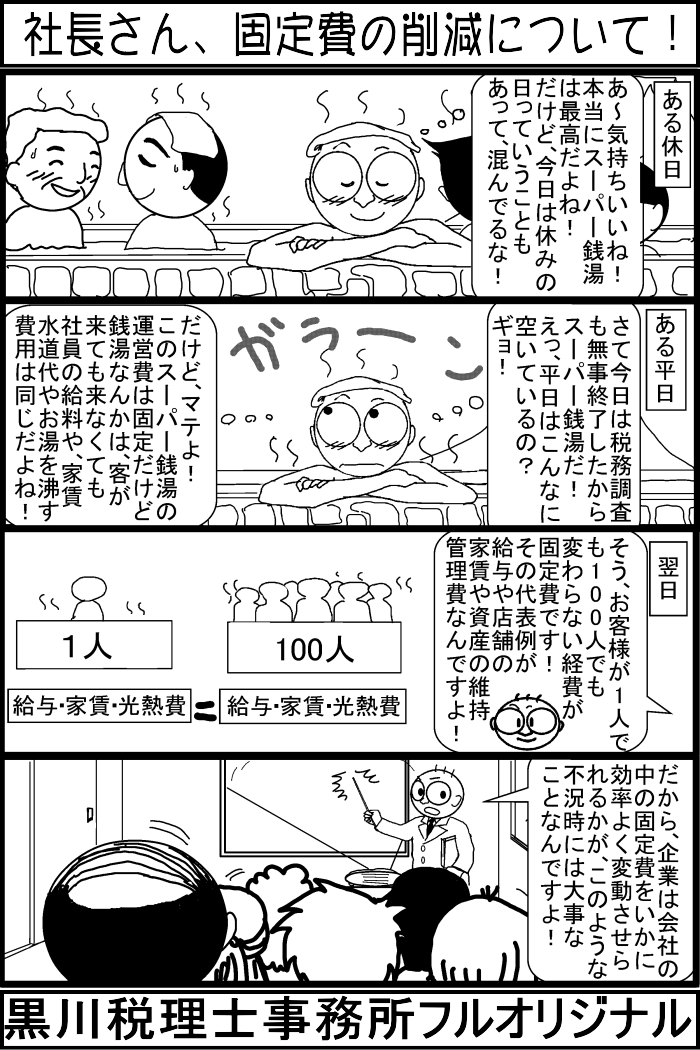

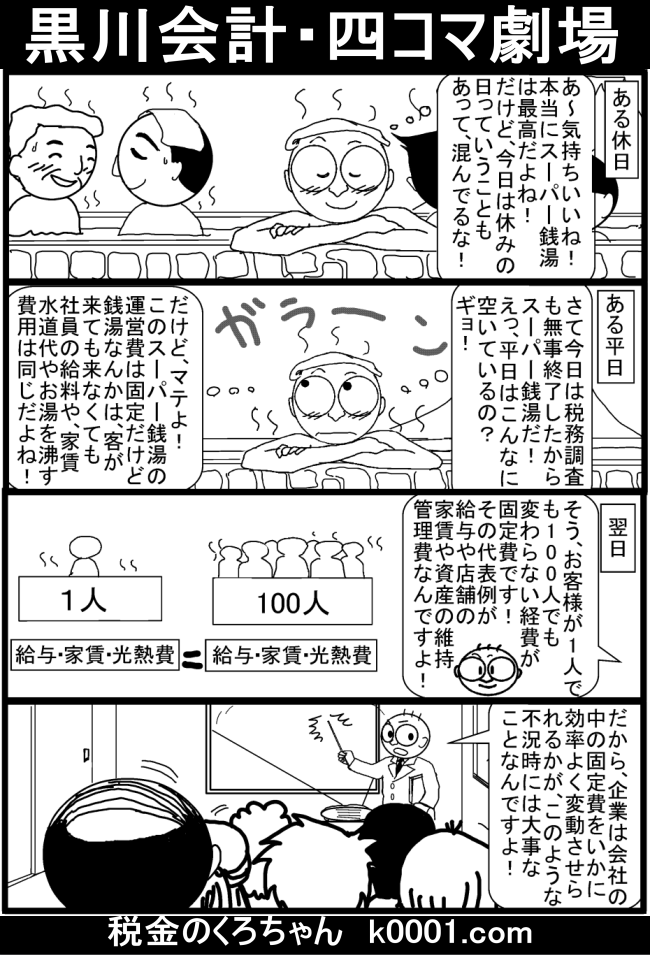

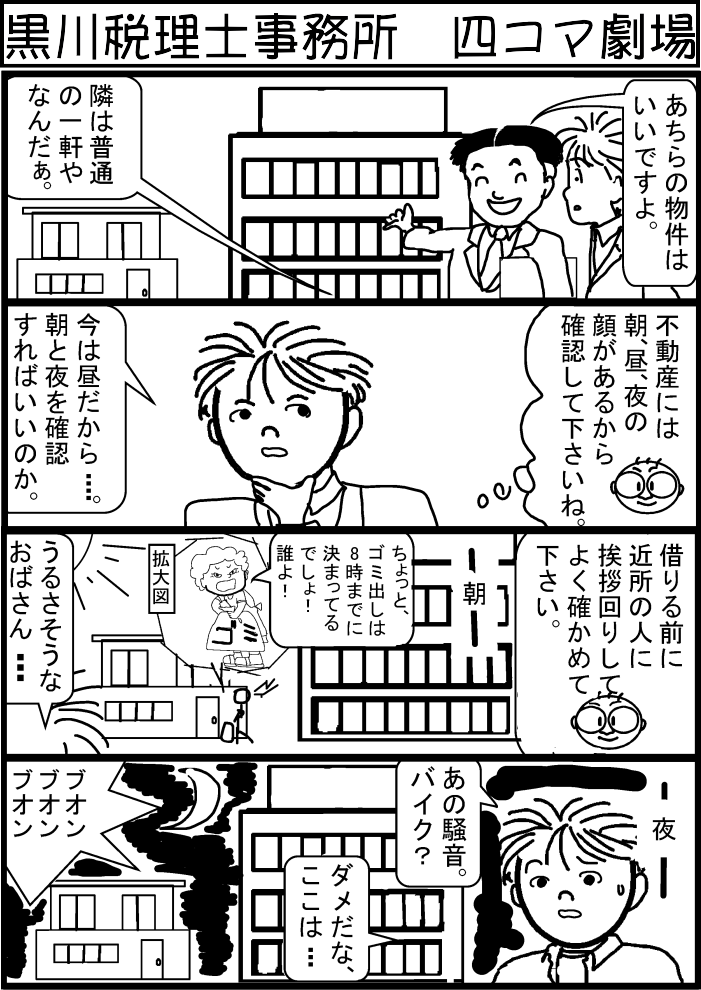

「黒川会計フルオリジナル 社長さん、固定費削減の必要性について!」

2021年11月25日現在 |

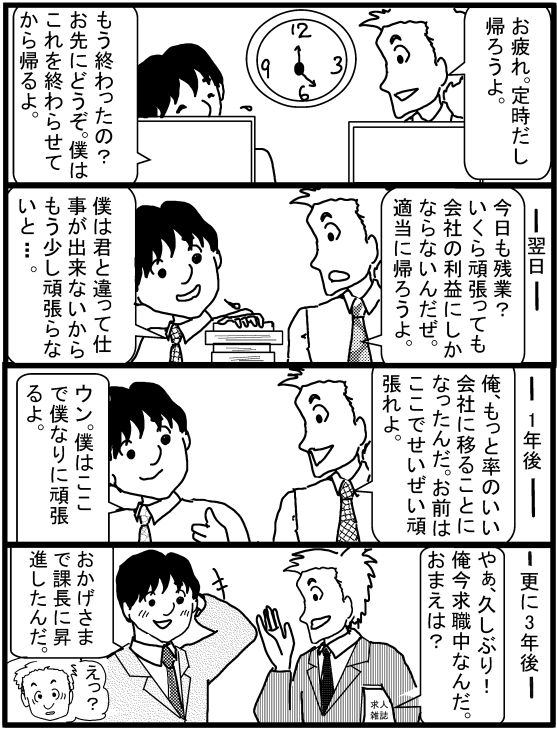

私達の事務所では、お客様にあらゆることを分かりやすく説明することをモットーとしております。

その一部が四コマ漫画という発想です。

お客様に興味がわいてもらえるように:::

もちろん、様々なシュミレーションシステムにより、ダイレクトな数値でご提案や試算をします。それは、リアリティーがあるからです。

たぶん、おおよそ、だいたい ということではなく。

だから、難しく説明する人がいれば、本当はその人は、その事柄について分かっていないのかもしれません。かみ砕いた説明こそ、一旦のみこんで、消化してから口から出していますから::: |

|

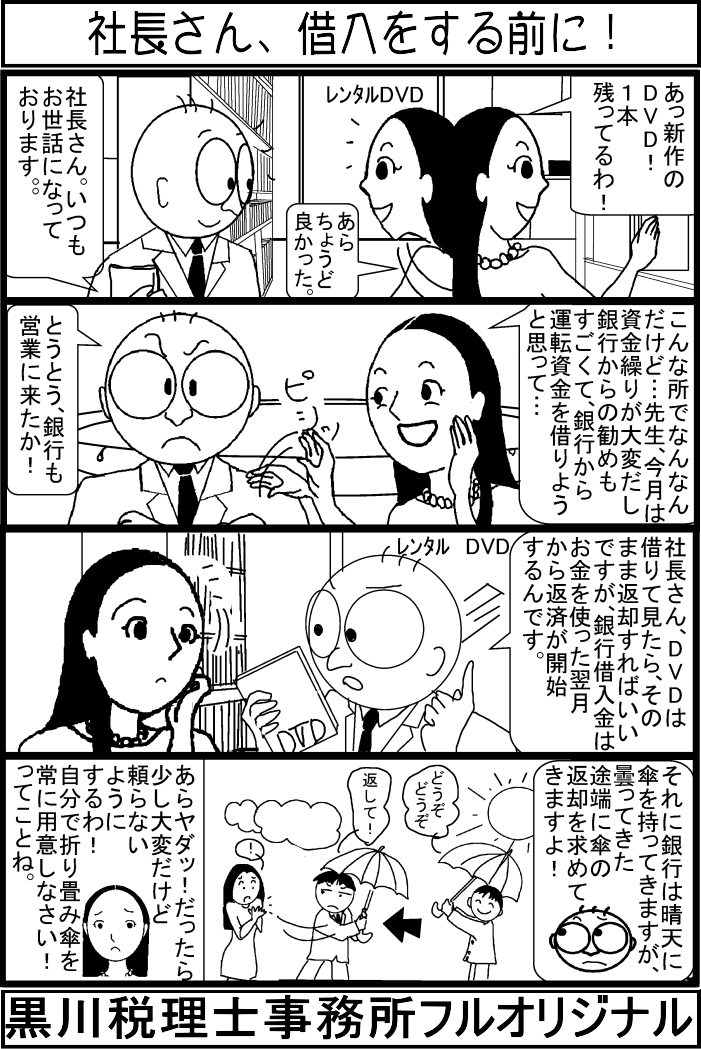

「黒川会計フルオリジナル 社長さん、借入をする前に考えること?」

2021年11月22日現在 |

〘利益が上がっているのに、なんで現金がないの?!〙

会社が利益を上げると現金という形で還元がされることとなります。100万円で仕入れ130万円で売れば、差額の30万円という現金が手

元に残ることとなります。

しかし、実際には掛けで物を販売し、その代金回収が3ヵ月後となったり、銀行に借入金を返済したりと様々なイレギュラーな取引が出てきます。

よく、社長から「利益が出ているのに、なんで現金がないのでしょうか?」などと聞かれます。下記のことについて、ご確認をしてみて下さい。

◆商品を売ったけど、その代金をきちんと回収していない、またその期間が仕入や外注費の代金の支払をする期間よりも長い。

◆商品の購入をして、その仕入代金の支払が終っているけど、その商品が売れずに在庫となってしまっている。

◆土地の購入や設備投資や有価証券などを購入した。この場合には、土地や有価証券は経費となりません。

また、設備投資をした場合には、1事業年度に一括で経費計上が出来

ませんので、どうしても購入資金だけが先に会社から出ていってしま

うことになります。

◆毎月、銀行借入金の返済を続けている(減価償却費として経費に計上している額と返済額が一致していれば、問題はありませんが、通常は月々の銀行への返済額の方が多くなると思います)。

〘ワンポイントアドバイス!〙

商品を販売したら、きちんと代金を回収する。

そして売上代金を回収してから仕入代金を支払うぐらいの気持ちと、無理のない資産の購入や銀行借入の場合には、きちんとした返済計画を建て、極力短期間で返済してしまうなど、当り前のことを当り前に実行していくことが大前提です。 |

|

「黒川会計フルオリジナル 不況時の会社経営 その2!」

2021年11月18日現在 |

コロナ禍です。

新規のリース契約などはやめて、買取

保険の見直し、遊休資産の売却などの

ご検討をお願い致します。

|

「黒川会計フルオリジナル 不況時の会社経営!」

2021年11月16日現在 |

コロナが落ち着いてきて、景気が急拡大!そんなことはありません。

私も経営者として、このようにホームページを極力更新し、新規のお客様

獲得に頑張っております!また、地元の金融機関様との定期的な情報交換

顧問先様を通じて、冠婚葬祭業者での相続対策講演会の企画、顧問先様へ

定期的なメルマガ送信を通じて、顧問先様からの新規のお客様のご紹介など:::

【今(良いときが)が長続きすることはない!】と常に肝に銘じて:::

|

「黒川会計フルオリジナル 在庫はお金?」

2021年11月15日現在 |

お札が床に落ちていると、誰もが拾うと思います。これは当り前ですが、それはお金だからです。

では、そのお金が仕入をして商品に形を変えたらどうでしょうか?横に倒れていたり、箱からやぶれかけている商品(お金)に手を貸す(拾う)ことをしているでしょうか?

もともとは「在庫は、お金」です。これをもう一度再認識して下さい。

ぜひ、お金「在庫」を大事に取り扱うように心掛けてください。 |

|

「黒川会計フルオリジナル 会社にお金が残らない本当の理由とは?」

2021年11月11日現在 |

++++++++++++++++++++++++++++++++++++++++++++++++++

◇【黒川会計】『なぜ、会社の資金が不足するのか!』◇

++++++++++++++++++++++++++++++++++++++++++++++++++

いつも大変お世話になっております。Support黒川会計です。

決算のたびにお客様から「会社に現金が残らない!」という社長様からのご質問があります。

とくに、現在のコロナウィルス禍では資金繰り計画の重要性が増します。そのためにも何で会社にお金が残らなくなるのか!という原因を知っておき、そうなる原因を厳しくチェックしていくようにお願い致します。

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

Q会社で利益が出ているのに、なんで現金がないのでしょうか

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

利益が上がっているのに、なんで現金がないの?

会社が利益を上げると現金と言う形で還元がされることとなります。100万円で仕入れ130万円で売れば、差額の30万円と言う現金が手元に残ることとなります。

しかし、実際には掛けで物を販売し、その代金回収が3ヵ月後となったり、銀行に借入金を返済したりと様々なイレギュラーな取引が出てきます。

よく、社長から「利益が出ているのに、なんで現金がないのでしょうか?」などと聞かれます。それは、下記のことについて、ご確認をしてみて下さい。

┌───────────

│●社長や役員・社員が現金を持ち出す(横領)と【資金は不足】

└──────────────────────

社長や他の役員が現金を持ち出し、経費にならない支出などをして、会社に領収書を持ってこないと必ず資金は不足します。

これは、自分の遊興費や家庭内支出、他人への貸付、【社員の横領】、裏金資金などなど会社の経費にならない支出を持ち出した場合です。

また、このような支出は、決算期末にお金が無いにもかかわらず会計上で過剰に現金が増えてしまいますので、最終的には社長(社員等)への貸付金として処理することになりますから、税務上でも会社が各個人から金利を貰い受取利息として計上しなければなりません。(法人は営利を追求する組織ですから。)

また、個人への貸付金は金融機関に対してもとても悪い評価となってしまいます。だって、会社に融資したお金を個人が使い込んでいるという印象しか与えないからです。

とくに、最近では社員の横領にはぐれぐれもご注意をお願い致します。そのためにも日頃から回収管理や社内の現金管理、在庫管理の徹底をお願い致します。

┌───────────

│●毎月々が”赤字”になっている時には必ず【資金は不足】

└──────────────────────

会社で出た利益(売上高と解釈)から月々様々な支出をしていきますが、その原資となるものがなければ、支出が出来ませんから、過去のストックに頼らざる得ません。ですから、支出の元となる原資(利益)を確保出来ないと資金不足をまねきます。

┌───────────

│●販売代金をきちんと”回収出来ていない”とその分【資金は不足】

└──────────────────────

商品を売ったけど、その代金をきちんと回収していない、またその期間が仕入や外注費の代金の支払をする期間よりも長い場合には必ず資金は不足します。

私は、スタッフに「代金を回収して初めて本当の意味での売上ですよ!」と常日頃、お伝えをしております。売りっぱなしではダメということです。

┌───────────

│●在庫商品が”増えてくる”と【資金が不足】

└──────────────────────

商品の購入をして、その仕入代金の支払が済んでいるけど、その商品が売れずに在庫となってしまっていると資金は在庫に形を変えますから資金が不足します。要するに、お札が在庫になっている状態です。

┌───────────

│●売上高の”季節変動”が生じる際に【資金が不足】

└──────────────────────

売上高が年間を通じて一定であれば生じませんが、売上高が増加する時期と売上高が減少する時期での月々の利益額や損失額は異なってきます。ですから、売上高低迷の時期には利益が出ませんので、資金が不足することになります。

┌───────────

│●”臨時的な支出”がある時には【資金が不足】

└──────────────────────

会社の税金の支払いや、従業員に対する賞与の支払いなど高額な支出がある時には資金が不足します。

ですから、税金支払いの中でも給料に伴う源泉税や消費税などの預かり税については日ごろから納税資金をストックしておく心がけをお願い致します。

┌───────────

│●売上が”右肩上がり”で伸びている時には【資金が不足】

└──────────────────────

売上高が、伸びている時期(右肩上がりで増加中)の時には、それに伴う仕入高や在庫ストックとしての資金も必要になってきますので、必ず資金が不足しがちです。

┌───────────

│●回収よりも支払いの方が”先行する”と【資金は不足】

└──────────────────────

例えば、掛け代金の回収サイトよりも仕入れ・外注給料等の支払いが早ければ、回収する前に支払いをしなければなりませんから、その分資金は不足します。

┌───────────

│●経費にならない”資産を購入する”と【資金が不足】

└──────────────────────

土地の購入や設備投資や有価証券などを購入した。この場合には、土地や有価証券は経費となりません。(全額資産計上)

また、設備投資をした場合には、一事業年度に一括で経費計上が出来ませんので、どうしても購入資金だけが先に会社から出ていってしまうことになりますので、その分の資金が不足します。

もちろん、商品開発をしている資金なども通常は開発期間中の支出に関しては経費になりませんから、その額分だけ資金が不足することにもなります。

┌───────────

│●銀行借入返済をしていると資金が計画通りに残りません

└──────────────────────

年間の銀行借入金の元本返済額等と年間減価償却費として経費に計上している額とが同額程度で、かつ利益が出ていれば、問題はありませんが、銀行借入金元本返済額の方が多くなると資金が不足します。

┌───────────

│●最後に…

└──────────────────────

商品を販売したら、きちんと代金を回収する。

そして売上代金を回収してから仕入代金を支払うぐらいの気持ちと、無理のない資産の購入や銀行借入の場合には、きちんとした返済計画を建て、極力短期間で返済してしまうなど、当り前のことを当り前に実行していくことが大前提です。

そして、回収期間と支払期間のズレを極力減らすようにお願い致します。これには仕入先や外注先などの協力を受けて、極力回収をしたら支払うという流れをお願いいたします。

高額な資産の購入にもご注意をお願いします。とくに土地などを購入しても、1円も経費になりませんから、そうなると減価償却の対象にもなりませんので、土地購入額分だけ、単純に資金だけが減少することになります!

それ以外の資産も耐用年数という国が決めた期間で減価償却費を実施していきますので、資金が出た事業年度に全額が経費になりませんので、ご注意をお願い致します。

また、このようなご時世ですから、通帳からお金を降ろしてきたら、経理の方にはきちんと現金出納帳(会計王でも大丈夫です。

)をつけてもらい、その資金の管理も毎日残高を合わせるぐらいの気持ちでキッチリするようにお願いいたします。

『なぜ、会社の資金が不足するのか!』でした。

運営:株式会社サムライグループ

|

|

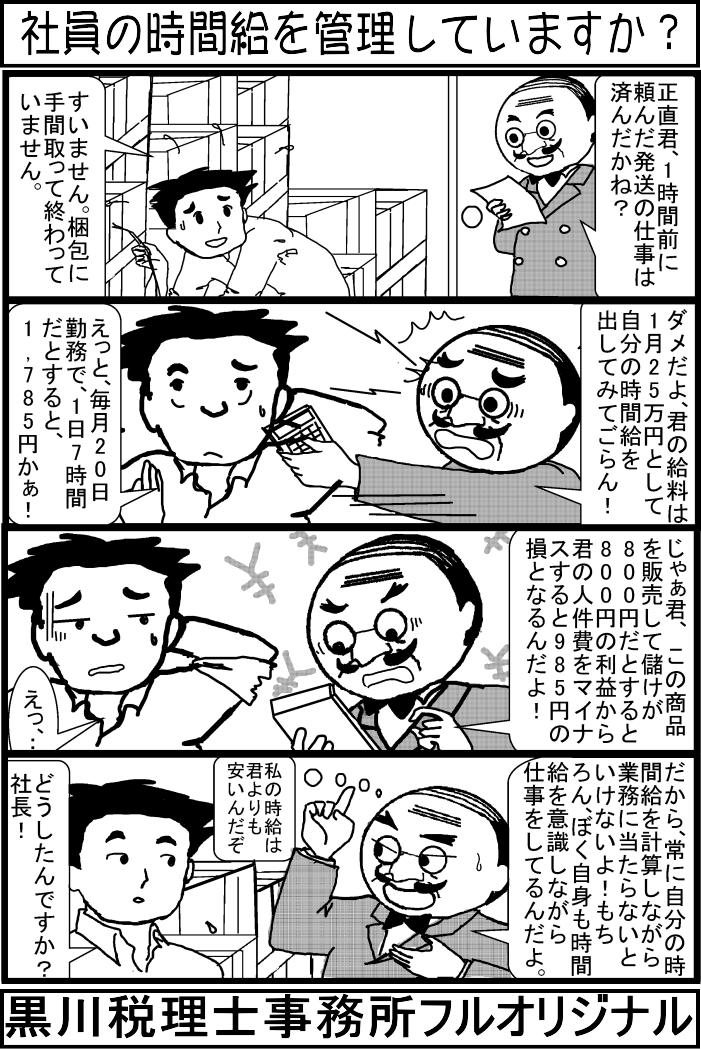

「黒川会計フルオリジナル社員の時間給を把握してますか!」

2021年11月9日現在 |

よく、顧問先の社長様をご訪問させていただいた際に、

社長様、あの商品を梱包している方ですが、社員さん

ですか?とお聞きすることがあります。

「そうだんだよ、ちょっと忙しいからパートさんの仕事を

手伝ってもらっているんだよ!」と その際に、社長さん

あの方の、時間給をきちんと把握していますか?と:::

今回は、社員さんの時間給を管理していますか?という内容で!

|

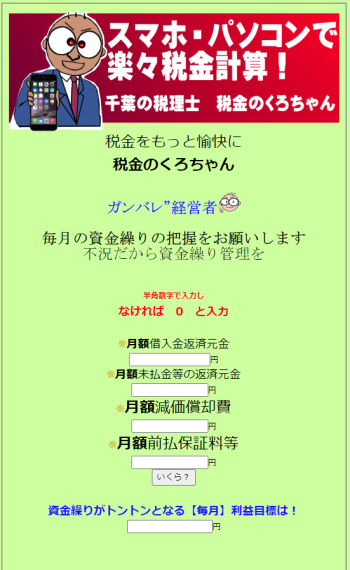

「黒川会計フルオリジナル資金繰り管理sysと四コマ劇場!」

2021年10月28日現在 |

|

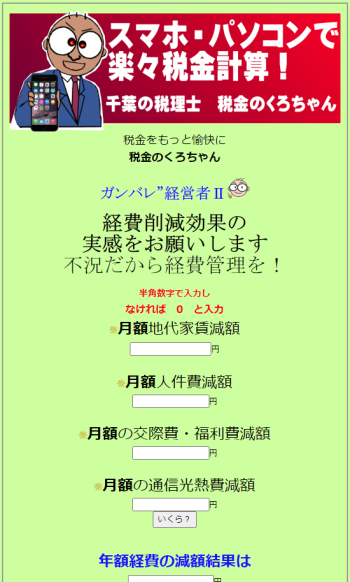

「黒川会計フルオリジナル・経費削減管理sysと四コマ劇場!」

2021年10月26日現在 |

コロナ禍の中で厳しい経営状況が続いていると感じております。

そこで、経費の削減目標を立てて計画的に実行していきましょう。

|

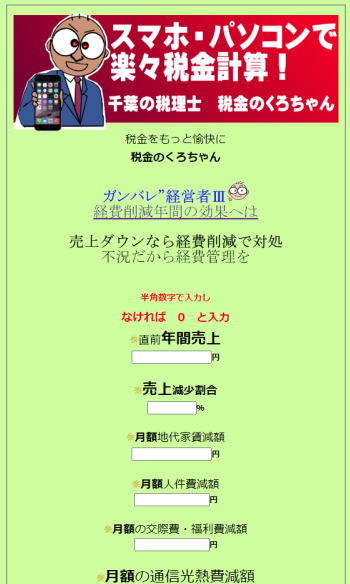

「黒川会計フルオリジナル・売上ダウンと経費削減sysと四コマ劇場!」

2021年10月22日現在 |

売上がダウンすれば経費の削減計画も

しっかりたてましょう!

|

「新作の黒川会計フルオリジナル・四コマ劇場!」

2021年10月21日現在 |

会計王のソリマチさまに執筆を頼まれた関係で

新作の四コマ漫画を作成しました。

私どもの日常で実際にお客様からお聴きした内容を

四コマ漫画にしたものです。

黒川税理士事務所 ふるさと納税自動計算システム

控えめに設定しておりますので、例えば所得が100万円

程度で入力すると0円と表示されます。目安としてご利用下さい。

|

「この時期には連日のようにお送りしている顧問先様へのメルマガの一部」

2021年10月20日現在 |

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++

◇【黒川会計】『人の採用に際して、【能力×気力×考え方=?】』◇

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++

いつも大変お世話になっております。黒川会計、黒川です。

私は、スタッフの面接をする際に気をつけていることをメルマガでご紹介をさせていただきます。

━━━━━━━━━━━━━━━━━━━━━━━━━━

その人の【気力】と【考え方】が重要!

━━━━━━━━━━━━━━━━━━━━━━━━━━

┌───────────

│●人の採用にはかかせないバロメーター

└──────────────────────

能力×気力×考え方=って何ですかと申しますと!

┏━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━┓

能力(1~10)×気力(0~10)×考え方(プラスかマイナス)=が

いくつになるかで

各従業員さんを評価します!

┗━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━┛

では、能力、気力、考え方の数値についての簡単な解説は

┌―――――――――――――――――――――――――――――――┐

■能力は1~10としてもゼロは”ありません”。

■気力は”ゼロ”~10として、気力がゼロなら結果としてゼロ

どんな数値を掛けてもゼロとなります。

■考え方は、マイナス思考 から プラス思考 まであり、

マイナス思考の方は、結果として組織をダメにします。

結果として能力を悪い方向に活用します。できるだけプラス

思考の人が良いですね。

上記の式をみると、能力よりも”【気力や考え方】のほうが

大事”ということが解ります。

└―――――――――――――――――――――――――――――――┘

┌───────────

│●考え方がプラスかマイナスかで【+100か-100】にもなる!

└──────────────────────

例えば、上記の計算式に数値を当てはめてみると

能力 × 気力 × 考え方 =

ここでのポイントは考え方のみプラスかマイナスかということとなりますから、

┏━━━━━━━━━━━━━━━━━━━━━━━━┓

1 × 10 × プラス(考え方) =+10

1 × 10 × マイナス(考え方) =-10

10 × 10 × プラス(考え方) =+100

10 × 10 × マイナス(考え方) =-100

┗━━━━━━━━━━━━━━━━━━━━━━━━┛

┌───────────

│●こんな方は、要注意ですよ!

└──────────────────────

┏━━━━━━━━━━━━━━━━━━━━━━━━━━━━┓

能力はとてもあり、気力もすごい!だけど、会社に対する

考え方がマイナス思考である!方は要注意です。

┗━━━━━━━━━━━━━━━━━━━━━━━━━━━━┛

では、実際に計算式に当てはめてみますと!

能力10×気力10(この段階ですでに”100”)×考え方が-(マイナス)=よって答えは、”-100(マイナス100)”ということとなります。

ですから、能力のある方で、マイナス思考の方が会社にいると他の人への影響を及ぼしてしまうため、病気で言えば”転移の早い癌”

と同じぐらい会社のいい細胞を蝕んでしまうこととなりかねません。

┏━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━┓

また、気力は0~10までありますから、気力が0であれば、能力が10

でも1億でも結果的に”0”になってしまいます。

┗━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━┛

┌───────────

│●最後に→【気力や考え方】のほうが大事

└──────────────────────

上記の計算式をみてみるとわかるように、どんな資格を持っているとかどんな学校を卒業しているということという能力よりもその方

の持っている”気力や考え方のほうが大事”ということが解ります。

ですから、是非 ≪能力 × 気力 × 考え方 =≫という算式に当てはめてスタッフを採用するときや、その後の判断をすること

もお願い致します。

『人の採用に際して、【能力×気力×考え方=?】』でした。

では、お仕事頑張って下さい。

運営:株式会社サムライグループ

|

|

「この時期には連日のようにお送りしている顧問先様へのメルマガの一部」

2021年10月18日現在 |

++++++++++++++++++++++++++++++++++++++++++++++++++

◇【黒川会計】『年末までに贈与のご検討を!』◇

++++++++++++++++++++++++++++++++++++++++++++++++++

いつも大変お世話になっております。Support黒川会計です。

今年もあっという間に一年が経とうとしております。

そこで贈与に関連したメルマガをご紹介をさせていただきます。

━━━━━━━━━━━━━━━━━━━━━━━━━━

贈与は、一言で「誰かが誰かに”財産をあげる”」ということですが、一般的には親が子供に生前に贈与しておき、将来の相続税の課税の逃れるや、家族間紛争の防止、また子供が株式なども取得することで経営に対する意識の向上など様々です。

注意点としては、この贈与は長~い時間をかければかけるほど効果が出てきますので、お気軽にご相談下さい。

━━━━━━━━━━━━━━━━━━━━━━━━━━

━━━━━━━━━━━━━━━━━━━━━━━━━━

Q 相続対策として、毎年子供に贈与をしたいのですが、その注意点を教えて下さい!

━━━━━━━━━━━━━━━━━━━━━━━━━━

┌───────────

│●贈与って、なに?

└──────────────────────

贈与とは、基本的に「あげる側」と「もらう側」のあげる契約(又はもらう契約)をすることとなります。あげると言う意思ともらうと言う意思とで成立します。

口頭でも成立しますが、やはりその後のトラブルを避けるためにも、贈与契約書を作成しておきましょう。

そして、親の預金から子供の預金に振り込むような場合には、親の通帳にえんぴつで「○へ贈与」と書き残しておきましょう!(証拠になります。)

┌───────────

│●どんなものを贈与出来るの?

└──────────────────────

贈与対象の財産ですが、何でも大丈夫です。ただ一般的なものは”現ナマ(現金)”ではないでしょうか!

それ以外にも、会社の株式、会社の社長借入金などなど。基本的に一人一年間に110万円までは贈与税の非課税(この非課税が富裕層に対する恩恵だということで将来改正されるかもしれません。)となっておりますので、110万円を贈与しやすいものといったら、現金や社長借入金ではないでしょうか!

土地や建物などは、贈与の際に分筆することになりますから非課税の範囲内で分筆するということは現実的ではありませんから:::

┌───────────

│●なんで、生きているうちの贈与がいいの?

└──────────────────────

① 贈与者の意思が、生前に贈与者のものとして反映

② 孫への贈与が世代の飛び越し対策になります

③ 相続税の納税資金確保対策となります

④ 資産の分散で将来の評価益となるものの排除

⑤ 贈与を使っての保険加入による保険制度の活用対策

⑥ 相続人以外に人に対する贈与で「2割加算」の防止対策にも有効

⑦ そして最後は”争”続対策です。生前に遺産を分割しておくことにより紛争を防止します。

┌───────────

│●では、毎年の(連年)贈与の実力とは!

└──────────────────────

━━━━━━━━━━━━━━━━━━━━━━━━━━

毎年の贈与のポイントとしましては、何も数百万円も贈与する必要はありません。要するに一年間で一人110万円までの非課税枠が設けられておりますから、この基礎控除以内であれば払う贈与税は0円で申告も不要です。

━━━━━━━━━━━━━━━━━━━━━━━━━━

”10年間”で1人、1,100万円では、妻1人、子どもが3人であった場合には、4,400万円が非課税で資産移動が可能とすることが出来ます。

では、家族に金銭を贈与する際のポイントとしては 、

━━━━━━━━━━━━━━━━━━━━━━━━━━

①契約書を作成する、

②財産移転の証拠を残す、

③贈与財産は受贈者が管理する、

④たまには贈与税の申告をするです。

━━━━━━━━━━━━━━━━━━━━━━━━━━

なお、基礎控除額以上の贈与をする場合には下記の自動計算ソフトを立ち上げて数値を入力していただけますと、支払う贈与税の計算をしてくれますので、ご利用下さい。

《一般的な贈与の税額》

=↓==========================================

http://www.gamusyara.com/zouyo27.php

《20歳以上の者が両親や祖父母から贈与を受ける場合の特例》

=↓==========================================

https://www.gamusyara.com/zouyo2015.php

┌───────────

│●ワンポイントアドバイス!

└──────────────────────

金銭による贈与では「贈与の事実の有無」が常に問題とされます。ただ単に妻・子名義の口座に振り込むだけではダメで、事後の調査では

━━━━━━━━━━━━━━━━━━━━━━━━━━

①その届出印や通帳を受贈者が日常的に管理しているか、

②その口座を使って自分の入金や引き落としを行っているか

━━━━━━━━━━━━━━━━━━━━━━━━━━

など事実に照らして実施することが望ましいそうです。これらの事実を伴っていなければ、たとえ贈与税の申告・納付が行われていても「贈与はなかったこと」にされる危険性が大きいのでご注意を。そして、毎年の贈与額を変動させる、贈与の時期も不定期とする、ある程度の贈与税もたまには申告・納税しておくなどとなります。間違っても、過去に贈与がされていないのに、贈与があったと主張することは無理だとお考え下さい。

┌───────────

│●最後に・・・

└──────────────────────

ある会社に信託をするといった時代は終了し、自分の財産は自分たちで守るような時代です。

ですから、日ごろから資産については誰に相続(贈与)されるや、どの程度を生前に贈与しておく、など計画的な実施をすることをお勧めいたします。

間違いなく、これからは相続税の課税対象は広げられることとなります。ですから、そうなる前に相続対策を各人が意識するようにお願い致します。

昔までは「法律は弱い見方でなく知っている人の見方」をするでしたが、

今度は「法律は知っている人の見方でなく、早くから法律改正を察知して、事前に行動している人にはかなわない」ということです。

『年末までに贈与のご検討を!』でした。

では、お仕事頑張って下さい。

Support黒川会計

相続税の申告なら、黒川税理士事務所へ

|

|

「貸倒損失の処理の実務発表会チーム!その2」

2021年10月6日現在 |

第二部 基本通達9-4-1、9-4-2等(担当:黒川豊)

━━━━━━━━━━━━━━━━━━━━━━━━━━

発表を終えてみて、改めて感じたことは、通常は寄付金(相手方で受贈益)となるものが、そうならないように取り扱う!ということの要件の厳しさ、私たち税理士の立場で損金性を主張する大変さを痛感致しました。また、通達であるがゆえに、国税庁からのアナウンスも抽象的に紹介されていて、この場合には確実に損金になるなどという歯切れのいいものではありません。

例えば、例が悪いかもしれませんが、ある親の息子が非行をして警察に捕まったが、国家として親の立場や将来性を考えて、その息子の罪を無くす。と考えれば、どのぐらいこの通達を適用することが難しいか、事前に整理や再建契約書を作成して関係各社と協議を重ねてことを計画的に進めていかなければならないでしょう。

この法律の適用を考える前に、子会社等の自助努力をどの程度実施しているか?要するに整理・再建計画書や関係各社との協議の流れを示す議事録などの作成及び保存が重要になります。裁判を前提と考えれば、当事者主義ですから、裁判をする者(納税者)が証拠書類による立証責任が課せられているからです。

例えば、子会社等について遊休資産(不動産、有価証券、ゴルフ会員権、絵画等)の売却、役員からの借入金や未払金の債務免除、私財提供額の算定、棚卸資産の正味在庫額の算定と不良在庫の評価損の検討、売掛債権の正味回収可能額の算定、貸付金の相手先の精査と正味回収額の算定、売掛金や受取手形の回収サイトの改善策の検討、買掛金や支払手形の支払いサイトの延長の検討、借入金の返済期間や金利条件の検討、税金等の未計上の債務の確認、リース債務の総額の把握、賃貸物件の保証金の償却条件の確認、賃貸物件の更新時期の確認、設備等の経済的耐用年数の算定、資産除去債務の算定、退職債務の算定、金融機関や他の債権者との話し合い、役員報酬・従業員給与の削減の算定、交際費、福利費、広告費、旅費その他の経費について売上対比率で確認と削減、売上目標と、売上達成額の精査、退職金の将来支払い額算定、資産除去費用の算定、遊休資産の売却損益の算定、債務免除益と私財提供益の算定、不良債権や不良在庫の処理額の算定、借入金の金利条件の見直しの算定、繰越欠損金と再建計画後の損益予測などを検討実施した上で、支援者にとって損失負担等を行う相当の理由を用意しておくことになります。

それは、損失負担等を行うことが子会社等を整理することにより、今後被るであろう大きな損失を回避することができる、子会社等を再建することにより、残債権の弁済可能額が高まり、倒産した場合に比べ損失が軽減される、支援者の信用が維持されるなどでしょう。

やむを得ず損失負担をする法人の主観だけではなく、第三者(税務署長等)が証拠に基づいて確認できる用意が必要だということです。それは、企業が社会的責任を果たすために行う債権放棄と私的利益のために行う債権放棄との区別が難しいことからも言えるのではないでしょうか。

ですから、私たち税理士がこの通達の適用を考える場合には、事前に何度も所轄の税務署との協議が必要になると思います。

|

|

「貸倒損失の処理の実務発表会チーム!」

2021年9月22日現在

|

税経新人会の全国研究発表がコロナ禍での感染対策を

実施した上で、ZOOMで実施しました。

コロナ収束後の貸倒損失の実務について

法人が経済活動を行っていく中で、貸倒れは、避けて通ることのできない重要なリスクの一つであることは間違いありません。ただ、私たちの日常でおこる現実問題として、「回収不能の事実が生じたか否か」という判断には困難が伴う場合が少なくありません。そこで今回は千葉税経新人会としてコロナ収束後の貸倒損失の実務について発表させていただきます。

法人税法基本通達9-4-1~9-4-2(第二部)

第二部として、子会社等を整理する場合の損失負担等(法基通9-4-1)、子会社等を再建する場合の無利息貸付等(法基通9-4-2)、災害を受けた得意先等を支援しようとする場合(法基通9-4-6の2)を発表担当とさせていただきますが、まず前提として、「もともと債権者の都合とはかかわりのないところで発生する貸倒損失とは異なる」という点です。一般的な貸倒損失は、債権者の都合や思惑とは関係なく発生する性質のものですから、子会社等のように経済活動をコントロールしている100%親会社にとって、子会社に対する金銭債権について、「貸倒損失」が生じるということは、考えにくい状況といえるのではないでしょうか。

債務者が完全支配関係(法法十二の七の六)のあるいわゆるグループ法人税制の対象となる法人である場合には、その全額が損金不算入となります。(法法37②)この場合には債務者側も益金不算入(法法25の2)しかしながら、業績不振の子会社等を整理する場合や、経営危機に陥った子会社等の倒産を防止して再建しようとする場合、さらには、災害を受けた得意先等を支援しようとする場合に、債権放棄を含め様々な形で利益供与を行うことを直ちに寄付金課税の対象にすることは実態に合わないため、法人税基本通達で子会社等の整理・再建等の費用として認められるものは寄付金に該当しないものとして取り扱う旨を明らかにしているのが法基通9-4-1、9-4-2、9-4-6の2であるが、これらはいずれも例示であり、そのことに「相当の理由」があれば寄付金に該当しない旨を明らかにしている。

そして、申告納税制度を前提とすれば、この通達の適用があるかどうかを最初に判断するのは、納税者(関与税理士)自身であり、納税者等がまず、「やむを得ず行った」「相当の理由がある」と判断することになりますから、その判断材料とした事情を説明すべき責任と権利が納税者等側にあるのです。

重要な単語として、支援、整理に【必要性】や【相当性】があるかという部分です。

単なる利益移転などの租税回避行為ではないか?必要性や相当性は支援側の立場である親会社で考えることとなります。

子会社の解散・整理について債権放棄等である場合には、その債権が生じた経過や、返済を怠った理由を調査するなど、通常の貸倒損失以外に注意を払う点が数多くあります。営利法人である親会社が子会社等に対して、なぜ、売掛債権等を滞るような管理体制であったのか?関係者(例えば親族の相続人等)から時効の援用をされた場合には、営利法人が時効中断の措置もとらずに放置してきたのか?なぜ、必要な返済を催促してこなかったのか?なぜ、この事業年度に支援損等の計上が必要になったのか?その間の金利の収受はどうであったのか?整理をしないと親会社側では架空資産の計上と同様になり対金融機関などへの社会的信用を失い、親会社の資金調達を困難とさせてしまう。などなど事前に確認することが数多くあります。

子会社等の再建であれば、その無利息貸付等が業績不振で倒産を防止するためにやむを得ずに行われたもので、合理的な再建計画に基づくものなのか、その行為に相当な理由があるのか、恣意的利益移転に当たらないかなどなどを個別の事例に応じて、総合的に判断することとなります。

災害を受けた得意先等の取引先に対して、その復旧を支援することを目的として災害発生後相当の期間内に、債権の免除をすることで取引条件の修正や今後の取引継続し販路を維持するためのものである場合には寄付金に該当しないこととなっている。この通達は、災害からの復旧が目的であるため、他と比較しても負担なく処理ができそうである。

こんな文章を書いているだけでも、損金経理を指導する税理士の立場として怖くなってくるような問題です。千葉税経新人会の貸倒損失研究チームと皆さまで一緒に学び協議をして参りましょう。コロナ収束後の顧問先様へ貸倒損失を指導する税理士対策として:::

|

|

「貸倒損失の処理の実務発表会チーム!」

2021年9月14日現在 |

先週の土曜日は、今週の17日に全国研究集会で「貸倒損失の実務」を同業者様に発表しますが、その最終調整を税理士、弁護士、司法書士で実施。

毎年の研究自体任意ですが、立ち上げて、研究を継続しているので、お客様の役に立ってます。 社会人になると、自分で目標を設定して、その目標のために勉強をする!ということをしていかないとなかなか勉強をする機会はやってきませんから::: 過去にも、資産家様の法人設立で節税対策実施!新事業承継税の活用!組織再編税制の活用!などなどを全国発表をしてきましたが、それぞれが今でも生きています!

ラストスパートで、頑張りましょう!

税理士、公認会計士、弁護士、司法書士、労務士先生113名の研究集団!千葉税経新人会

![2021.1.21image[1]](https://livedoor.blogimg.jp/zeikin96chan/imgs/d/1/d169c964-s.png)

|

|

「くろちゃんって、どんな人のページを更新!」

2021年9月9日現在 |

くだらないページですから、本当に暇な人のみにしてください。

|

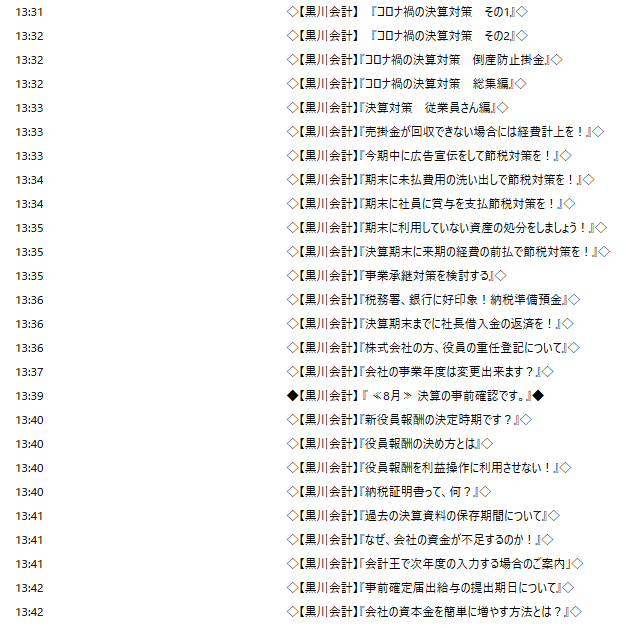

「毎月決算前や決算後の顧問先様にお贈りしているメルマガの一部ご紹介!」

2021年9月2日現在 |

下記は、毎月決算が近づいている顧問先様や期首を迎えた顧問先様にお送りしているメルマガです。

必要な時期に必要な情報をご提供したいので、継続をしております。 |

|

「もしも、家族が認知症になったら預金が凍結に!」

2021年9月1日現在 |

今日の顧問先様へのメルマガの一部をご紹介!

++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++

◇【黒川会計】『もしも、家族が認知症になったら預金が凍結に!』◇

++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++

いつも大変お世話になっております。Support黒川会計です。

認知症は、脳の病気や障害など様々な原因により、認知機能が低

下し、日常生活全般に支障が出てくる状態をいいます。

「もしも、親や身近な人、あるいは自分自身が認知症になってし

まったらどうしよう…」そんな不安を抱いたことはありませんか

?今回は、もしも両親などが認知症になったらどうなるの?そう

なる前にどうしておくことがいいの?などを簡単にご紹介をさせ

ていただきます。

┌───────────

│●どんな症状が出たら認知症として要注意なのか?

└────────────────────────

■記憶障害

~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~

■見当識(けんとうしき)障害※

~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~

■理解・判断力の障害

~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~

■実行機能障害

~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~

■感情表現の変化

~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~

┌───────────

│●もしも、社長様が認知症になったら!

└────────────────────────

もし社長様が認知症と判断されれば、【民法上の意思能力のない

者】として取り扱われすべての契約行為は基本的に無効になり、

あらゆる契約が取り消されることになってしまいます。

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

例えば、

~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

会社の経営や株式の移動についても大きな制約を受け、原則とし

ては家庭裁判所に成年後見人制度※の申し立て、後見人をつけ、

裁判所の監督の下で法律行為を実施せざるを得ないくなるような

事態に直面してしまいます。

認知を視野に入れた事業承継のキーパーソンは、やはり社長様で

ある本人です。死であれば資産が相続されますが、認知症は資産

が凍結され、家族であっても手が出せないことになりかねません。

何の準備もなく本人の思考や意思の能力が衰えて資産管理や契約

が不能となった時、成年後見人制度の制度を利用するしか方法が

なくなります。本人に代わって財産を管理する後見人を家庭裁判

所が選ぶと言うものですが、法定後見は資産の維持、管理が中心

となるため、社長様が後に亡くなって遺産の分割が終了するまで

預貯金を動かすのは容易なことではなく、株式の譲渡も不動産の

貸し付けもできなくなってしまいます。

※成年後見制度とは、

認知症や知的障がいによって判断能力が不十分な人が、生活をす

る上で不利益を被らないよう、「成年後見人」が本人の代わりに

適切な財産管理や契約行為の支援を行うための制度です。

また、本人に代わって財産を管理する後見人を家庭裁判所が選ぶ

こととなり、一般的には税理士や弁護士、司法書士、その他家族

以外の利害関係者となることが一般的です。

┌───────────

│●認知症対策として重要な点として!!!

└────────────────────────

【Check Point】

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~

銀行は通常、認証患者の家族から預金の引き出しを求められると

、裁判所の関与の下で財産を管理する【成年後見制度】の活用を

促進します。選任された後見人は本人に代わって預金の引き出し

や契約行為が可能になりますが、第三者に家族の財産管理を委ね

ることへの抵抗感や、報酬の負担が重いといった理由などから成

年後見の利用が進んでいないのが現状です。

~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~

┌───────────

│●認知症になった場合の預金凍結に多少の配慮がされることに!

└────────────────────────

全国銀行協会が認知症患者の預貯金の引き出しについての新たな

見解をまとめました。これまでは預金を引き出すには本人の意思

確認が必要で、その確認が出来ない場合(認知患者)には、原則

として法定後見人制度の利用を即してきました。

~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~

┌───────────

│●最後に:::

└────────────────────────

法定後見人制度とは別に家族信託という制度もありますが、家族信

託制度も専門家(税理士や弁護士、信託銀行など)が介入しますか

ら、諸費用が発生します。

~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~

『もしも、家族が認知症になったら預金が凍結に!』でした。

では、お仕事頑張って下さい。

Support黒川会計

|

|

「スタッフには無償で畑を賃貸!」

2021年8月26日現在 |

稲毛区にある畑ですが、事務所スタッフには無償で賃貸を

しております。もちろん、強制ではなく任意ですが:::

コロナ禍ですが、安全な場所で気持ちいい汗を流しましょう!

|

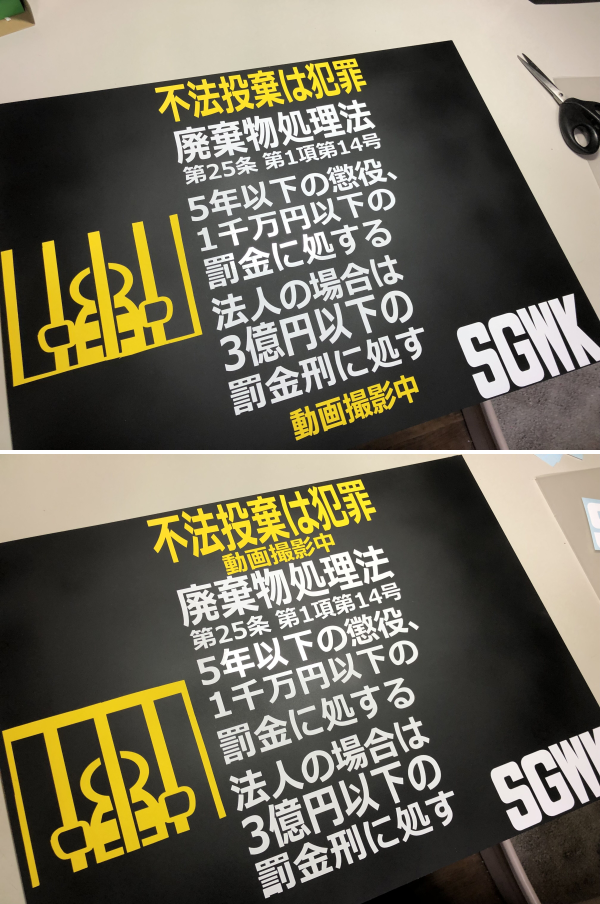

「サムライグループ「不動産事業部」?」

2021年8月25日現在 |

昨日は、自宅で残業で

不動産事業部(担当者私一名)の看板制作でした。

法人は3億円以下の罰金ですから、注意しましょう!

|

「小人閑居して不善を為す?」

2021年8月23日現在 |

お天気のいい休日、みなさまはどんな風にお過ごしでしょうか?

コロナ禍で不要不急の外出ができないと:::

こんなことになってしまいますよね!

まさに、小人閑居して不善を為す ですね。

|

「明日から3日間の税理士試験スタート!王道で近道なしで:::」

2021年8月16日現在 |

いよいよ明日から3日間の税理士試験スタートです!

ガンバレ税理士受験生 試験必勝事項! ガンバレ税理士受験生 試験必勝事項!

私も五科目突破でしたが、最後の試験で5年以上かかりました。だから今でも苦しかった受験時代の夢を見ます。でも、苦しい思いをしたからこそ、独立してからそれが仕事に生きています。王道で近道なしで:::

独立間もない頃に作成をした、税理士受験生を応援するページです。懐かしい:::

そのページから

電車で隅田川を渡った時

-↓--------------------------------------------

税理士学校に通っていた頃、唯一の楽しみが、電車から見える隅田川の景色でした。

本当に、理論暗記をしている途中に ほんの数秒間 みえる 癒されるひと時。そして

その景色をみながら、薄汚れたカッコをしていた私は、いつも 「いまに みてろよっ#」

・・・

先日、お客様のところへ行く途中で、電車から見える隅田川の景色をみて、よっしゃー!

と気持ちの中で、一言。

2004/9/30

どこかに忘れた、「あの頃」

-↓--------------------------------------------

2004年、夏 毎日30度を超える暑さ# 外ではセミを声を切らして鳴いている!

「僕の命は一週間!」「僕の命は一週間!・・・?」となんだか必死に叫んでいるよう

に聞こえてきます。

この時期になると思い出します。そうです、今年も8月3日から始まる税理士試験!

必死だったな~、そして貧しかった!そして子供と話す余裕もなかった!「おまえ

今、いくつだっ#」って感じです。マジで!

でも、なんだか 【自分が輝いていた!】 だって毎日が「今に見てろよ!」という

ことだけを自分自身にむちを打っていた。

もてなかったけど、本当に自分って、カッコいいな~!なんて自分で思ってました。

イヤ 本当に Q!!

今は、自分で見ても 他人が見ても ただの「おやじ」 窮地に立っていたあの頃

って、渋かった! 世の中で一番 みじめで、どうしようもなかった「あの頃」が本当に

イキだった・・・

今でも もちろん輝いています!” あたまが・・・???(トホ”)

2004/8/3

中指をたてていた頃?

-↓--------------------------------------------

長い税理士受験生だった頃、よく試験のために覚えなくちゃいけない問題を

ウォークマンに録音して、電車の中で繰り返し 繰り返し 聞いていました。

だけど、60分用のテープカセットの最後には自分自身へのご褒美として一曲

だけ好きな曲を入れておいていました。

だいたい60分でJR水道橋につくと決まってその曲が流れるのです。だから、

電車の扉が開いたら、改札を出るときはいつも【一番】でした?

負けず嫌いでしたから、電車の扉が開くと、「お前らには 確かに今はかなわない

けど、【今に見てろよっ#】てな感じのあらわれとして、改札まで それはもう 早歩き

?青かった頃でした。そして 世間に対して中指を立てていた頃でもあったのでしょう。

今は! えっ# ベルトに万歩計をつけています。 あ~今日も1千歩しか歩いていない

だって!!!ギョ

2004/5/16

|

|

「月次報告システム及び決算時報告システム、その他各種試算システム!」

2021年8月6日現在 |

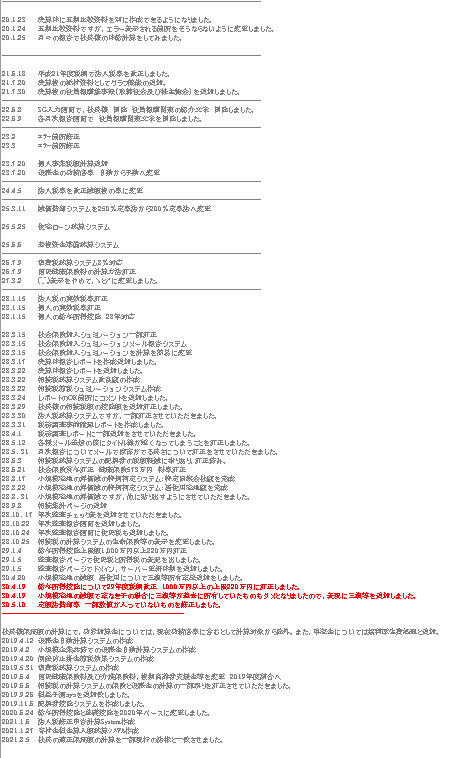

SGシステムとして、私が15年以上前に作成をした、月次報告システム及び決算時報告システム、

その他各種試算システムですが、きちんと更新履歴を記載しております。

既に、このような数のバグや使い勝手、試算システムの追加などを繰り返しております。

他の会計事務所では一切ない、私の事務所独自のシステムです。

|

「9月の全国同業者団体の研究集会発表に向けて!」

2021年8月3日現在 |

9月にZOOMで開催される(本来は和歌山県で開催されるはずでした。)

同業者で実施する、全国研究集集会発表に向けて、貸倒損失勉強会が

がんばっております。税理士だけでなく、弁護士さんからも裁判実例など

をご紹介していただき、4名で研究発表をさせていただきます。

私は、最近でも不公平税制を正す「資産税の部」、事業承継税制、組織

再編税制、法人を利用した資産税対策などを研究発表してきております

が、今回は貸倒損失の実務の中でも特殊な子会社等への支援損につい

て研究発表をさせていただきます。

税理士、公認会計士、弁護士、司法書士、労務士先生114名の研究集団!千葉税経新人会

|

「もう一年、千葉税経新人会の会長をがんばります!」

2021年7月30日現在 |

7月に無事に千葉税経新人会の定期総会、貸倒損失勉強会チームの発表が終了しました。

そして、会長職も3期目となりますが、もう一年会の発展の為にがんばります!

税理士、公認会計士、弁護士、司法書士、労務士先生114名の研究集団!千葉税経新人会

|

「今週末は、千葉税経新人会の定期総会と発表会準備を!」

2021年7月12日現在 |

いよいよ今週の土曜日には、私が加入をしている任意の団体(千葉税経新人会)の定期総会が実施されることになっております。

また、その後は、貸倒損失勉強会チームの発表を備えておりますので、ラストスパートですね!

税理士、公認会計士、弁護士、司法書士、労務士先生114名の研究集団!千葉税経新人会

|

「来週開催の千葉税経新人会の定期総会と発表会準備を!」

2021年7月9日現在 |

来週の土曜日に開催される、千葉税経新人会の定期総会とその後に

たち貸倒損失勉強会チームの発表がありますので、最終調整実施です。

![2021.1.21image[1]](https://livedoor.blogimg.jp/zeikin96chan/imgs/d/1/d169c964-s.png)

|

「コロナワクチンの職域接種で300名以上の申し込み!」

2021年7月8日現在 |

++++++++++++++++++++++++++++++++++++++++++++++++++++

◇【黒川会計】『コロナワクチン接種で300名以上の申し込み』◇

++++++++++++++++++++++++++++++++++++++++++++++++++++

いつも大変お世話になっております。Support黒川会計です。

千葉の社会保険労務士法人様(守秘義務)が、コロナワクチン集団接種を実施するにあたり、私の顧問先様にもご案内をさせていただきます。

━━━━━━━━━━━━━━━━━━━━━━━━━━

たった今、○○様にご挨拶兼ねてお伺いをしてきましたが、私どもの顧問先様の関係者だけでも【300名】以上の申し込みがあったようです。

━━━━━━━━━━━━━━━━━━━━━━━━━━

ご回答期日の7月4日までにお申し込みができなかったお客様は定員オーバーで今回の職域接種が受けられなかった方もいたそうですが、メルマガで期日を掲載しておきましたので、仕方ないことだと思っております。

とにかく、様々な形でこのコロナを乗り切りたいと考えております。

黒川豊

|

|

「コロナワクチン集団での職域接種について」

2021年7月1日現在 |

ある労務士法人様の全面的なご協力を得て、私どもの顧問先様へコロナワクチンの職域接種開催のご案内のメルマガを出させていただきました。とにかく、どんなお力を借りてでも、前へ、前へ:::です。

++++++++++++++++++++++++++++++++++++++++++++++++

◇【黒川会計】『コロナワクチン集団接種のご案内』◇

++++++++++++++++++++++++++++++++++++++++++++++++

いつも大変お世話になっております。Support黒川会計です。

この度、顧問先社長様よりご紹介をいただきました、社会保険労務士法人○○様(守秘義務より)が、コロナワクチン集団接種を実施するにあたり、私の顧問先様の全社にもご案内をさせていただきます。

━━━━━━━━━━━━━━━━━━━━━━━━━━

メリットとしては、日時は平日は18時~21時の間土日は祝日除く9時~21時の間(含休憩)という時間に接種をしてもらえることです。また、18歳以上の家族も可能です。

会場は千葉駅近くですが、会社や住まいがどこでも大丈夫です。

━━━━━━━━━━━━━━━━━━━━━━━━━━

連絡やメールをする際には、「黒川会計の顧問先です」と言っていただけましたら、話が通っております。

━━━━━━━━━━━━━━━━━━━━━━━━━━

なお、下記でも記載がございますように、【期日】がございますので、それまでにメール等のお手続きを済ませるようにお願い致します。

━━━━━━━━━━━━━━━━━━━━━━━━━━

~~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~~

|

|

「コロナ禍でも税務調査5件!相続税の案件4件!」

2021年6月22日現在 |

現在は、コロナ禍でも税務調査5件!相続税の案件4件!です。

昨日も地元の銀行の担当者から新規のお客様のご紹介もありましたので、

当分はバタバタ状態です、、、汗

|

「久しぶりに新聞に記事をご提供!」

2021年6月9日現在 |

|

「経費管理の重要性について四コマ漫画!」

2021年5月26日現在 |

久しぶりの原稿依頼より

経費の管理の従業製重要性について四コマ漫画を利用して

ご紹介させていただきました。その漫画 その2のご紹介!

|

「コロナ禍でも千葉税経新人会は勉強会を実施しています!」

2021年5月14日現在 |

千葉税経新人会は、全国で1,000名ぐらいの同業者団体の千葉支部となります。

千葉税経新人会では、税理士だけでなく、弁護士、司法書士、公認会計士、社会保険労務士、中小企業診断士など114名で組織されている団体です。

このように毎月幹事会を実施して、

毎月、素晴らしい講師の先生をお招きして講演会を実施。

5月も、35名以上の先生の参加があり、zoomでも盛り上がりました。

同業者の先生、私たちと一緒に税法を研究していきませんか?

興味のある方は、下記のサイトより私へのメールお待ちしております。

税理士、公認会計士、弁護士、司法書士、労務士先生114名の研究集団!千葉税経新人会

![2021.1.21image[1]](https://livedoor.blogimg.jp/zeikin96chan/imgs/d/1/d169c964-s.png)

|

|

「久しぶりの四コマ劇場作成!原稿依頼の為!」

2021年5月13日現在 |

久しぶりの四コマ漫画を作成しました。

ある新聞社からの原稿依頼のために新規で作成をしました。

|

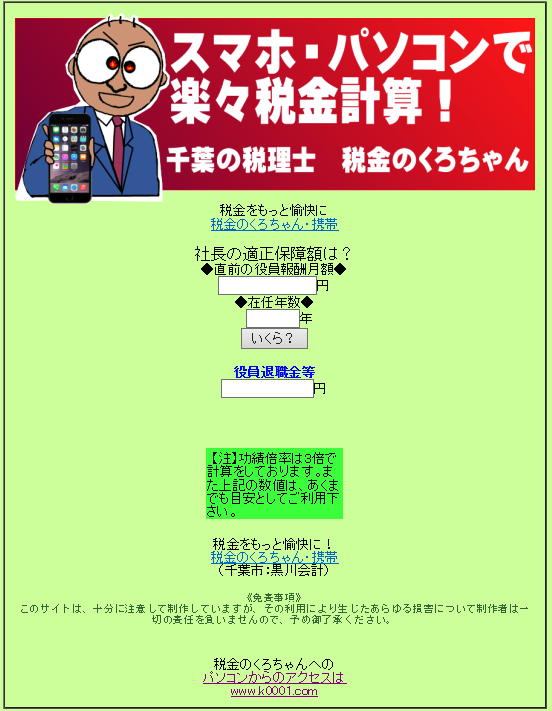

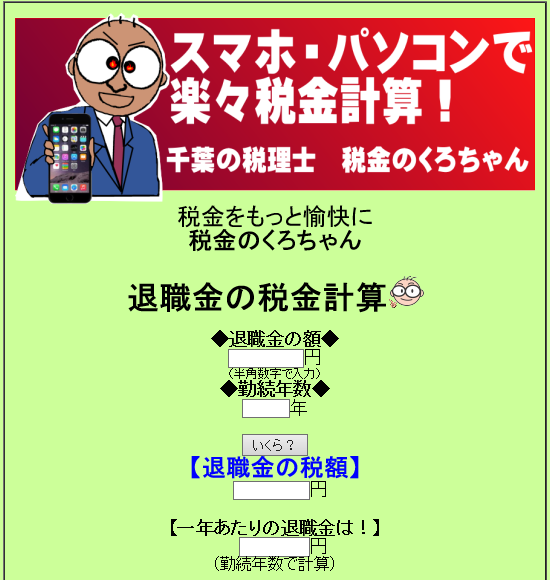

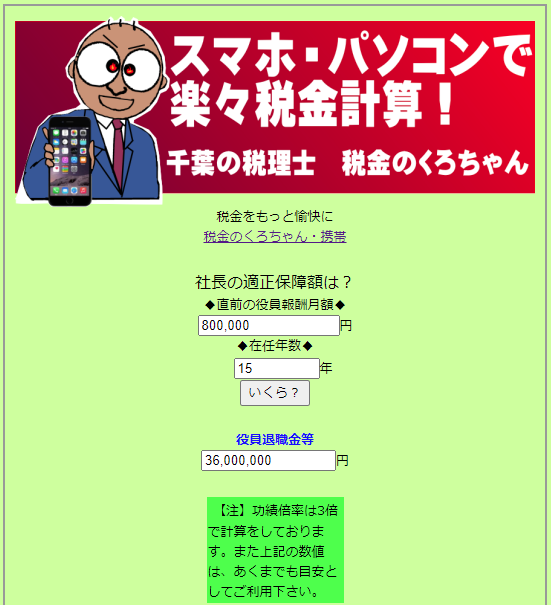

「社長様の役員退職慰労金と退職金の税金の計算System!」

2021年5月7日現在 |

社長様の役員退職慰労金の計算Systemですが、弔慰金や慰労金など退職金以外の金額も計算対象としておりましたが、現在の裁判例から、功績倍率法により役員退職金のみを計算対象とするものに変更させていただきました。

なお、業務死亡等の場合には、この計算式に弔慰金が加算されますが、ご了承ください。

また、計算結果は参考程度としてお考えください。

また、下記により、会社から出る退職金の計算、そして、それを個人で貰った場合の個人の税金計算をする際にご利用ください。 |

社長様の役員退職慰労金の計算について 税金のくろちゃんの自動計算!

社長様の退職金の税金計算について 税金のくろちゃんの自動計算!

|

「現在、五件の税務調査事案を抱えています!」

2021年4月28日現在 |

現在は、全部で現在は5件の税務調査を抱えております。

でも、その5件が私の事務所で関与していたお客様ではなく、他の税理士先生にみていただいたところです。

高校時代の友人の会社であったり、その友人からご紹介をいただいた方、ホームページからご連絡があった方など:::

でも、皆さん、私の年齢に近いということで、同年代でがんばっている方々を応援してあげたくなる気持ちで一杯です!

|

|

「現在、四件の相続事案を抱えています!」

2021年4月23日現在 |

現在うちでは、4件の相続案件業務をしています。

うち二件は、入社二年目のスタッフが、現在相続税の修正申告(新たな財産判明)と相続税の申告業務に携わっています。

以前いたあるスタッフは、十年以上会計事務所にいて相続税や法人の株価も始めて経験しましたと言ってましたが、うちの事務所では、入社一年目から普通に株価評価業務をしていますから:::

成長出来るはずですね。

私自身も税理士試験合格5教科の中にもちろん、勉強している時から大好きであった相続税法が入っていますが、やはり資産税は実務の現場が命ですから:::

机上だけじゃ、ではできないんです!税理士だから、みんな同じ結果になることはないんです!

「努力が日常となれば、努力して、努力知らず」

税理士試験五科目勉強中は、この文章を机のマットに入れていました。

|

|

「4月20日は母校で講演会無事終了!」

2021年4月21日現在 |

母校の千葉商業高校で創立記念講演をしてきました。

コロナ禍の中で講演活動も1年以上停止中でしたから

久しぶりの講演で多少、緊張気味で最初は、「え~」と

講演ではタブーな話し方をしてしまいました。

でも、母校の生徒へ 恩返しが出来ましたので満足!

夢を実現しよう!

どんな状況でも一生懸命生きる!、

人生には、切り替わるときがある、

目標を持つ、計画を立てる、

若い時は買ってでも苦労をする、

本を読む、

人生の師匠を持つ、

お金と人生、

親を大事に、

感謝する、

自分は出来ると信じる |

などのタイトルについて講演をしました。

|

「4月20日は母校で講演会実施!」

2021年4月15日現在 |

来週に母校で講演会を実施させていただきます。

コロナの影響で延期となりましたが、今回は実施させていただきます。

私自身も毎年3~5回前後の講演活動をしてきていましたが、このところ全く実施していませんでしたので、多少緊張をしてしまいそうですね:::

ただ、相手が高校生ですから、夢が持てるように!若い方々のハートに残るような講演会にしたいと思っております。 |

|

|

「個人の皆様、確定申告等の申告納税が近づいております!」

2021年4月13日現在 |

顧問先様にお送りしているメルマガの一部ご紹介!

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++

◇【黒川会計】『所得税・消費税・贈与税の申告納税のお知らせ!』◇

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++

いつも大変お世話になっております。Support黒川会計です。

個人の確定申告、消費税の納付期日が近づいております

ので、再度ご案内をさせていただきます。納税のお忘れ

ないようにお願い致します。

┌───────────

│●所得税と消費税、贈与税の申告期限の延長について

└────────────────────────

所得税と消費税、贈与税の確定申告の期間を1ヵ月延長し

、全て【4月15日】までとなりました。

それに、伴いまして【振替納税】をしているお客様の引

落は、それぞれ下記の日程に届けでている金融機関から

自動引落されることになります。

━━━━━━━━━━

所得税⇒【5月31日】(月)

消費税等⇒【5月24日】(月)

━━━━━━━━━━

なお、上記の期間までは利息もかかりません。

法人関係については

━━━━━━━━━━

なお、原則として【法人関連】の申告期限の延長は発表

されておりませんので、従業員がコロナに感染をしたなど

特別な場合以外は、通常通りの申告納税期限となってお

りますので、ご了承ください。

━━━━━━━━━━

『所得税・消費税・贈与税の申告納税のお知らせ!』でした。

では、お仕事頑張って下さい。

Support黒川会計

|

|

「5月の従業員さんの住民税が特別徴収の納付書を大切に保管を!」

2021年4月7日現在 |

|

漫画の内容は源泉税

-↑--------------------------------------------

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++

◇【黒川会計】『5月の従業員さんの住民税が特別徴収の納付書を大切に保管を!』◇

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++

いつも大変お世話になっております。Support黒川会計です。

自治体に納める住民税は、毎年5月半ばに従業員さんの住民税額を記載した通知書が会社に届きますので大切に保存してください。各従業員さんの一年分の天引き額が記載された重要なものです。

通知書が届きましたら、6月分の給料から天引きがスタートして翌年5月分まで給与から差し引くこととなります。(下記でのご紹介をしますが、6月分のみ金額が異なります。)

━━━━━━━━━━━

この時期に、その資料が何処に紛失をしてしまった!という内容のご連絡をいただきます。

よって、この住民税の納付書は一年間大切に保険をお願い致します。(紛失をしますと再発行等で面倒な手続きが必要になりますので。)

━━━━━━━━━━━

┌───────────

│●住民税の通知書には何が記載されているの?

└──────────────────────

●住民税の通知書には、各従業員さんの一年間の住民税額の天引き額の記載がされておりますので、その印字されている額を毎月の給料から天引きすることとなります。

=↓==========================================

6月分 ⇒6月分のみ金額が異なります。

7月分から翌年5月分 ⇒同額となります。

┌───────────

│●住民税の通知書と納付書が一緒になっています!

└──────────────────────

住民税の通知書と納付書が一緒になっています!納付書が12枚ついておりますので、上半期に半年分の6ヶ月分と下半期に半年分の6ヶ月を納税することとなります。

よって、一年間は大事に保管をして納税するための保管場所を決めて管理するようにお願い致します。

━━━━━━━━━━━

年二回の納税時期は6月と12月となります。

━━━━━━━━━━━

『5月の従業員さんの住民税が特別徴収の納付書を大切に保管を!』でした。

では、お仕事頑張って下さい。

Support黒川会計

|

|

「顧問先様の経営発表会に参加!」

2021年3月30日現在 |

顧問先様の経営発表会に私と担当者で参加をさせていただきました。

経営理念、そして、10年先、5年先、単年度での経営方針と経営計画をお聴きさせていただきました。

素晴らしい内容だったので、90分があっという間でした。

若い社長様ですが、今後も楽しみです。 |

|

|

「顧問先様に様々なご提案をしています!」

2021年3月22日現在 |

|

顧問先様にお送りしているメルマガの一部ご紹介!

+++++++++++++++++++++++++++++++++++++++++++++++

◇【黒川会計】『家賃減額の方法として固定資産税額を調べる!』◇

+++++++++++++++++++++++++++++++++++++++++++++++

いつも大変お世話になっております。Support黒川会計です。

借り上げ、店舗や事務所又は社宅の家賃を負担しているお客様は多いと思いますが、家賃の減額等の話し合いをする際にポイントとなるのが、その土地の固定資産税評価額になると思います。

そこで、今回は、借地人・借家人等が固定資産税の評価額を見ることができるサービスについてご紹介をさせていただきます。

借りている物件の市区町村により閲覧が出来る期間が異なりますので、市役所の固定資産税課に行く前に、電話で閲覧期間と持参物をご確認をお願い致します。

閲覧可能な期間は、一般的には

~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~

┌───────────

│●「借りている土地や家屋の評価額」の閲覧もOK

└──────────────────────────────

┌───────────

│●閲覧を求めることができる者 と対象固定資産

└──────────────────────────────

┌───────────

│●見るために必要な手続

└──────────────────────────────

┌───────────

│●閲覧することができる期間

└──────────────────────────────

『借りている土地建物の固定資産税額を知るには』でした。

では、お仕事頑張って下さい。

Support黒川会計

|

|

「顧問先様に様々なご提案をしています!」

2021年3月19日現在 |

|

私どもの事務所では、顧問先様に様々なご提案をさせていただいております。

++++++++++++++++++++++++++++++++++++++++++++

◇【黒川会計】『会社の資本金を簡単に増やす方法とは?』◇

++++++++++++++++++++++++++++++++++++++++++++

いつも大変お世話になっております。Support黒川会計です。

会社を経営していくうえで、原動力になるのが資本金です。資本金の額が大きいほど、会社の経営は安定し、外部からの信用も高まるのではないでしょうか?

ある顧問先様から増資に関するご質問を受けましたので、今回は会社の資本金を増やす場合(増資)について簡単にご紹介をさせていただきます。

┌───────────

│●まず、会社の資本金とは

└─────────────────

株式を発行して株主(社長さんなど)から金銭の払い込みを会社が受ける資金調達で、原則として会社を清算しない限りは資金(資本金)を返す必要がないため、会社にとっては、長期の安定した資金を調達する手段です。

┌───────────

│●では、資本金の増資とは

└─────────────────

会社が資本金を増やすことを増資といいます。

例えば、資本金100万円から1,000万円に増やすことなどです。これは、対外的な見栄えの場合や、特別な建設業許可や派遣業の許可申請で必要の為に増資することなどがあげられます。

┌───────────

│●増資の方法としては

└─────────────────

増資の方法としては、一般的にはお金を払い込みして資本金を増やす(増資)することがあげられますが、他にも下記のような方法がございます。

-↓--------------------------------------------

■現物資産を会社に出資して増資する。

■社長借入金を振り替えて(返済免除)増資する。

■自社株式を保有している会社であれば、第三者に譲渡して増資をする。

■無償増資として会社の利益を資本へ振り替える。

┌───────────

│●出資を必要としない、【無償増資】とは

└─────────────────

~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~

┌───────────

│●無償増資の手続き

└─────────────────

~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~

┌───────────

│●無償増資の費用とは

└─────────────────

~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~

┌───────────

│●どんな会社に無償増資がお勧めか

└─────────────────

~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~

┌───────────

│●地方税の均等割はいくらから変化するのか?

└─────────────────

~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~

『会社の資本金を簡単に増やす方法とは?』でした。

では、お仕事頑張って下さい。

Support黒川会計

|

|

「顧問先様に対するメルマガの一部をご紹介!」

2021年3月18日現在 |

|

連日のように顧問先様にお送りしているメルマガの一部をご紹介!

+++++++++++++++++++++++++++++++++++++++++++++++

◇【黒川会計】『社会保険加入の社長が業務中に怪我したら!』◇

+++++++++++++++++++++++++++++++++++++++++++++++

いつも大変お世話になっております。Support黒川会計です。

今回は社会保険に加入している会社の社長さん等

が”業務中に怪我をした場合の【落とし穴】”に

ついて簡単にご紹介をさせていただきます。

━━━━━━━━━━━━━━━━━━━━━━━━━━

社長さんは、労災保険の対象となる労働者じゃない

点をご注意ください。

━━━━━━━━━━━━━━━━━━━━━━━━━━

┌───────────

│●社会保険に加入している社長さんが業務中に怪我をしたら!

└───────────────

~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~

┌───────────

│●社長さんが業務中に怪我しても治療費を無料になるケースが!

└──────────────────────

~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~

┌───────────

│●最後に:::

└──────────────────────

~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~ |

|

「顧問先様に対するメルマガの一部をご紹介!」

2021年3月17日現在 |

|

顧問先様に対するメルマガの一部をご紹介させていただきます!

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++

◇【黒川会計】『社員のテレワークに伴う経費の負担と給与について』◇

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++

いつも大変お世話になっております。Support黒川会計です。

長引くコロナ禍の中で、テレワーク等を実施しているお客様も少なくないのではないでしょうか?

ちなみに、うちの長女は東京の会社に勤務をしていましたが、今は月に2度程度出社をし、それ以外は、汚い部屋でテレワークをしています。

そこで、今回は在宅勤務をしている社員に対して支給をする費用と給与の関係を簡単にご紹介させていただきます。

┌───────────

│●在宅勤務手当で給与とされない場合とは

└────────────────────────

テレワーク等に伴い在宅勤務に通常必要な費用について、その費用を【実費相当額を精算】する方法により、企業が

~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~

┌───────────

│●在宅勤務手当で給与とされる場合とは

└────────────────────────

~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~

┌───────────

│●業務使用分の精算方法

└────────────────────────

~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~

┌───────────

│●水道光熱費や、ネット接続料金などについても

└────────────────────────

~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~

┌───────────

│●最後に:::

└────────────────────────

~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~

|

|

「来月4月1日から総額表示がスタート!」

2021年3月15日現在 |

|

顧問先様にお送りしているメルマガの一部をご紹介!

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++

◇【黒川会計】『4月1日から消費税の総額表示がスタートします!』◇

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++

いつも大変お世話になっております。Support黒川会計です。

いよいよ来月【4月1日】から一般消費者を相手にする事業者の皆様は、消費税の表示方法が【総額表示】へ変更となりますので、今回は”総額表示”について簡単にご紹介をさせていただきます。

━━━━━━━━━━━━━━━━━━━━━━━━━━

なお、事業者間での取引は総額表示義務の対象とはなりませんので、今まで通りで問題は生じません。

━━━━━━━━━━━━━━━━━━━━━━━━━━

┌───────────

│●総額表示」とは?

└────────────────────────

「総額表示」とは、消費者に商品の販売やサービスの提供を行う課税事業者が、値札やチラシなどにおいて、あらかじめその取引価格を表示する際に、消費税額(地方消費税額を含みます。)を【含めた価格を表示する】ことをいいます。

━━━━━━━━━━━━━━━━━━━━━━━━━━

これが来月の4月1日からスタートしますので、一般消費者を対象としている、例えば居酒屋さん、美容室さん、自由診療をするクリニックさん、一般の家のリフォームや修繕塗装屋さんなどは、ご注意をお願い致します。

━━━━━━━━━━━━━━━━━━━━━━━━━━

┌───────────

│●総額表示が必要となるサービスについて

└────────────────────────

~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~

┌───────────

│●総額表示の例

└────────────────────────

~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~

┌───────────

│●対象となる表示媒体

└────────────────────────

~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~

┌───────────

│●最後に:::

└────────────────────────

~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~

|

|

|

「令和5年10月1日からインボイス制度がスタート!」

2021年3月11日現在 |

|

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++

◇【黒川会計】『令和5年10月1日からインボイス制度がスタート!』◇

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++

いつも大変お世話になっております。Support黒川会計です。

今回は、消費税の計算に際して関係がある、”インボイス”制度について簡単にご紹介をさせていただきます。

スタートは、令和5年10月1日!事前にどんなことに注意をすればいいのか?

┌───────────

│●令和5年10月1日からスタートするインボイス制度とは?

└────────────────────────

インボイスとは、請求書等の発行に際して、登録事業者番号が記載された請求書である場合には、仕入先が消費税を納税していますということを証明する書類のことです。

今までは、例えば免税事業者の懐に残ってしまうという消費税の益税問題がありましたが、インボイス請求書を発行することで、益税が無くなることになります。

インボイス請求書を発行するためには、登録申請が必要となりますが、令和3年10月1日からスタートしますのでそんなに慌てる必要はございません。

-----------------------------------------------

よって、現在でも会社や個人で消費税を支払っているという社長様は、インボイス制度に登録をしてインボイス対応の請求書やレジに変更をすることになります。

-----------------------------------------------

┌───────────

│●そもそも消費税は誰が負担する税か?

└────────────────────────

そもそも、消費税とは物の販売や貸付、サービス等に対して課税される税金で、購入者や受益者に税を負担させるものです。

例えば、自動車中古ショップが、オークションから車を600,000で仕入れて60,000円の消費税を支払い、消費者に1,000,000円で販売し消費税100,000円を預かります。

そこで、ショップが預かった100,000からオークションに払った60,000を引いた40,000円を国に納税します。

ですから、最終的には100,000円の負担は最終消費者ということになります。

-----------------------------------------------

つまり消費税は、各取引段階にいる事業者が、消費者の負担すべき消費税を分担して納税するシステムになっています。

-----------------------------------------------

【Check Point】

注意点として、中古ショップが競合店との厳しい価格競争があり、本来100万円で販売したいものを税込みで100万円で販売したとすると、車両本体は90万円で販売したことになりますから、実質10万円値引きしたことになってしまいます。

┌───────────

│●そこで、関与をしているお客様への注意点として

└────────────────────────

例えば、八百屋さんがご近所の奥様方を相手に商売している小規模な小規模なお店では、インボイスを要求するお客さんなどはほとんどいないはずです。(経費にして消費税の計算の際に控除していませんから。)

よって、インボイス制度が導入された後でも免税事業者の間は商売を続けていけるものと思われます。

-----------------------------------------------

問題は、事業者間取引がある免税事業者となります。

-----------------------------------------------

ですから、社長様が免税事業者である個人外注さん等とお付き合いをしている場合には、相手に払った消費税額が控除出来なくなってしまうのです。(所得税や法人税の計算でも経費として控除出来ます。)

┌───────────

│●免税事業者とは?

└────────────────────────

免税事業者とは、基本的には前々年度の売上高が1千万円に満たない会社や個人、または設立、開業したての会社や個人のことを指します。

要するに、法律的に消費税を支払わなくてもいいよ!という扱いを受けている方々となります。

┌───────────

│●インボイス制度には経過措置がございます。

└────────────────────────

免税事業者には経過措置ございます。よって下記の期間は一定の金額を控除することが可能となります。

-↓--------------------------------------------

■令和8年9月30日まで

課税仕入れとの税額の【80%】を仕入れ税額控除の計算に取り込めます。

■令和11年9月30日

課税仕入れとの税額の【50%】を仕入れ税額控除の計算に取り込むめます

■令和11年10月1日から

【全額】課税仕入れ税額控除の対象とすることができなくなります。

┌───────────

│●現在でも会計王に入力する際の注意点として!

└────────────────────────

現在でも会計法等ソフトに入力する際には

①仕入れ先の氏名

②取引内容

③取引年月日

④取引金額を記載しないと仕入れ税額控除の要件を満たさないことになりますので注意してください!

-----------------------------------------------

特に、【仕入先名】や【取引内容】を簡易なものでも入れるクセをつけるようにしてください。もしも記載がないと税務調査が消費税の控除が否認されるかもしれません。

-----------------------------------------------

┌───────────

│●最後に:::

└────────────────────────

なぜ、インボイス制度がスタートするのか?とは一言で免税事業者が、消費税を請求していても実際には消費税を支払っておりませんでした。そこで、手続きを厳格かして、消費税を懐に入れるという益税を無くすということになります。

消費税がスタートしたのは1989年(平成元年)ですから既に32年が経過して、やっとここまで来たという感じです。

『令和5年10月1日からインボイス制度がスタート!』でした。

では、お仕事頑張って下さい。

Support黒川会計

|

|

「確定申告無事終了で新規のお客様停止を解除!」

2021年3月11日現在 |

毎年のことになりますが、確定申告等で慌ただしい時期は、新規のお客様との接触等

を停止させていただいております。それは、スタッフへの負荷を最小限にすることと既存

のお客様の業務に集中するためです。

スタッフのお陰もあり、確定申告も無事に終了しそうですから、新規のお客様の受付を

再開させていただきました。

こんな黒川会計にご興味のあるお客様にお問い合わせください。

|

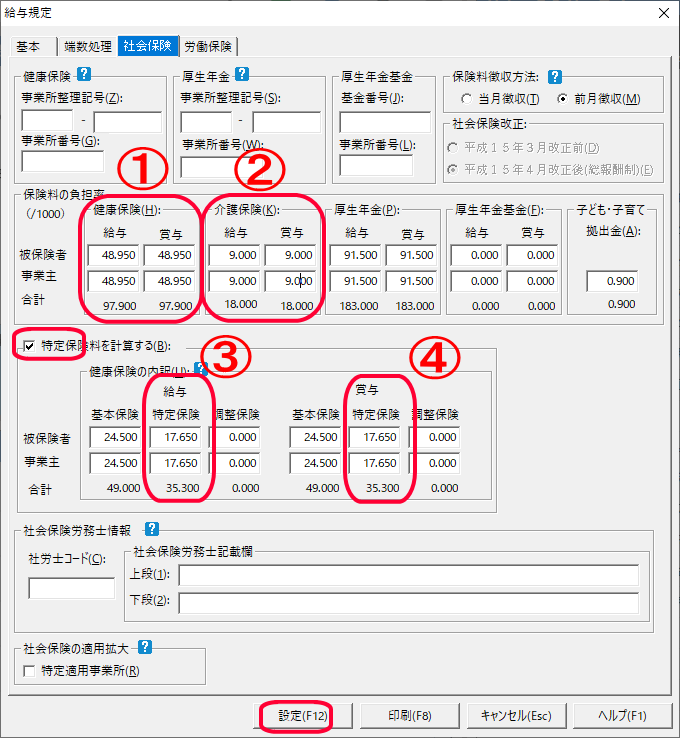

「社会保険料率の変更がされます!」

2021年3月10日現在 |

顧問先様に対するメルマガの一部をご紹介!

++++++++++++++++++++++++++++++++++++++++++++++++

◇【黒川会計】 『社会保険や雇用保険が引き上げられます!』◇

++++++++++++++++++++++++++++++++++++++++++++++++

いつも大変お世話になっております。Support黒川会計です。

今年度3月分保険料(4月納付分)より社会保険料率等が、改正されますので、給料王やその他のソフトをご利用のお客様は、変更をお願い致します。

なお、下記でご説明をしているのは、千葉県の場合となりますので、東京都などの場合には地元の社会保険事務所へお問い合わせください。

┌───────────

│●給料王での変更の方法を下記ページでご案内しております。

└──────────────────────

━━━━━━━━━━━━━━━━━━━━━━━━━━

社会保険料率の変更がございます!(千葉県の場合)

https://www.gamusyara.com/2019.3hoken.html

━━━━━━━━━━━━━━━━━━━━━━━━━━

┌───────────

│●最後に…

└──────────────────────

労使折半での負担になりますので、給与ソフトの見直し設定をしませんと、会社側の負担額が増加することとなります。

ぜひ、一度設定率のご確認をお願いいたします。

『社会保険や雇用保険が引き上げられます!』でした。

なお、些細なご不明な点でも、お気軽にお問合せ下さい。

では、お仕事頑張って下さい。

Support黒川会計

|

|

「新規のお客様にお送りしているメール!」

2021年3月2日現在 |

昨日も新規のお客様とお会いして、顧問契約をさせていただきました。

そして、その後にお客様にお送りしているメールが、「黒川会計の120%活用方法のご案内!」です。

私どもの事務所をフルにご活用していただくための内容となっております。

本当に、お客様には感謝、感謝、感謝です。

|

「社長様、今から退職金の備えを:::」

2021年3月2日現在 |

確定申告作業の手の空いた時間で、過去の自動計算Systemを訂正させていただきました。

計算に、功労加算金と弔慰金が集計されていたので、その分を削除させていただきました。

一つの目安程度としてご利用ください。

|

「2021.2.16より新規のお客様との税務相談等停止!」

2021年2月8日現在 |

毎年のことになりますが、2021.2.16から確定申告が終了するまでの一定期間

既存のお客様の申告業務を最優先するために新規のお客様との税務相談等

を一定期間停止させていただきます。どうぞ、ご了承ください。

黒川税理士事務所・黒川

|

「11名で《貸倒損失の勉強会》スタート!」

2021年2月8日現在 |

弁護士先生や、税務署OBの先生として試験組の先生11名で勉強会スタート!

今年、ZOOMを利用して5から6回開催をさせていただきます。

税理士、公認会計士、弁護士、司法書士、労務士先生114名の研究集団!千葉税経新人会

|

「千葉税経新人会で《貸倒損失の勉強会》スタート!」

2021年2月4日現在 |

貸倒損失の勉強会スタート!

新型コロナウィルス感染防止のため、緊急事態宣言が発令され、更に3月7日まで延長されている状況の中で、今後は私たちの顧問先様でも取引先の貸倒が発生してくるのではないでしょうか?

今回の貸倒損失の勉強会が今週の土曜日からスタートしますが、貸倒損失につきましては、法人税法22条③

三より損金の額に含まれることとなっておりますが、その損金計上の判断には難しい面があることから、基本通達により貸倒の判定に関する一般的な基準が定められていますが、貸倒損失という性格上、納税者においても、貸倒の事実等について立証が求められることとなり、その立証を行わない場合には、貸倒損失処理を否認されることとなってしまいます。

勉強会では、条文以外でも様々な判決、裁決、各種の資料などを利用して5回から6回程度で基本的にはZOO

Mを利用して開催をさせていただきます。

《貸倒損失の勉強会 1回目》

千葉税経新人会主催

2月6日(土曜日)13時から15時まで

|

税理士、公認会計士、弁護士、司法書士、労務士先生114名の研究集団!千葉税経新人会

|

「顧問先様に定期的にお送りしているメルマガの一部ご紹介!」

2021年2月1日現在 |

+++++++++++++++++++++++++++++++++++++++++++++++++++++

◇【黒川会計】『定期的に会社の定款等の見直しをしましょう!』◇

+++++++++++++++++++++++++++++++++++++++++++++++++++++

いつも大変お世話になっております。Support黒川会計です。

今回は、会社設立後にあまり目にすることのない定款等の見直しをしましょうという内容のメルマガをご紹介させていただきます。

なお、下記の事項の全てが定款変更が必要なものではございません。

┌───────────

│●まずは、株券【発行】会社となっている場合

└────────────────────────

会社の株券を【発行】する会社となっている場合には、株券【不発行】会社へ定款の変更をしましょう。

そして、株券不発行会社への定款変更とともに、「株式の譲渡承認は、譲渡承認を代表取締役がこれを行う」という定款変更もしておきましょう。

なお、この際に登録免許税が掛かりますので、一緒に会社の事業目的の追加等も実施すると同じ登録免許税で済むこととなります。

会社の株券を【発行】する会社の問題点としては!

━━━━━━━━━━━━━━━━━━━━━━━━━━

~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~

~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~

|

|

「顧問先様に定期的にお送りしているメルマガの一部ご紹介!」

2021年1月27日現在 |

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++

◇【黒川会計】『相続対策としての配偶者居住権について』◇

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++

いつも大変お世話になっております。Support黒川会計です。

今回は相続税の節税対策として2020年4月よりスタートをしました”配偶者居住権”(はいぐうしゃきょじゅうけん)について簡単にご紹介をさせていただきます。

一言でご紹介すると、社長様の相続後(死後)に残された配偶者の暮らしの安定させる!という趣旨で民法という法律より誕生しました。

┌───────────

│●配偶者居住権とは

└────────────────────────

配偶者と名の付くように、自宅を夫が所有していれば夫の死後に妻が死ぬまで住むことが出来る権利という とになります。よって、結婚をしていることが前提となります。

その権利を妻が取得することで、子供が自宅を相続したとしても、妻が自宅に住み続けられるということに なります。

┌───────────

│●なぜ、このような制度が誕生したのか?

└────────────────────────

なぜ、このような制度が誕生したのか?それは、民法の法定相続分という”遺産をこう分けたらいかがですか!” いうものがあります。この法定相続分を最近の裁判では当たり前のように遺産分割の指針にしてきているのです。

例えば、妻と子供1人であれば、法定相続分は妻が50%と子供が50%ということになります。

そこで、夫が残した財産が【自宅1億円】と【預金1億円】の場合なら、この法定相続分どおりに分けますと

妻が【自宅1億円(50%)】、子供が【預金1億円(50%)】ということになってしまい、残された妻は自宅は相続したものの、預金が相続できない状態で、生活費が捻出できなくなってしまうのです。

そこで、民法という法律が新しい法律を作ったのですが、それが”配偶者居住権”というもので、残された妻の住む自宅と預金を確保するための法律となります。

なんだか、母が生きているのに、子供が預金をよこせ!などと裁判をすること事態が、残念でなりませんが:::

┌───────────

│●具体的には、どのように財産を分けるのか?

└────────────────────────

まず、自宅1億円ですが、配偶者に配偶者居住権を設定しますと、自宅1億円が下記のように分解され相続税の計算がされることになります。

-↓--------------------------------------------

配偶者の相続財産 配偶者居住権4,000万円

子供の相続財産 自宅の所有権6,000万円

そこで、1億円の預金が下記のように分解され、妻も預金を相続することが可能となります。

-↓--------------------------------------------

配偶者の預金財産 6,000万円

子供の預金財産 4,000万円

こうすることで、配偶者は、自宅に住む権利と預金の合計で1億円、子供は配偶者の死後に自宅不動産を取得できる権利と預金の合計で1億円を相続することができます。

┌───────────

│●相続税の節税対策になるとは、どういうことか?

└────────────────────────

この配偶者居住権を利用しますと、相続税の節税対策にもなりますので、ご紹介をさせていただきます。

上記でご紹介をしました、配偶者居住権の権利4,000万円ですが、妻(子供の母)が亡くなったときには、相続財産として4,000万円を評価しなくていいことになっております。

よって、配偶者居住権を設定することで、単純に一次相続(夫)二次相続(妻)の合計で4,000万円を評価しなくていいことになります。

┌───────────

│●この制度を活用するには、どうすればいいのか?

└────────────────────────

この配偶者居住権を相続させるには、”妻に配偶者居住権”を相続させるという”遺言”が必要になってきます。

もちろん、生前に書面等で死後にお前に配偶者居住権を相続させるという死因贈与契約でもいいのですが、この場合には通常の相続の場合よりも登録免許税が5倍高くなってしまいます。

現在では、公証人役場で2人の証人を付けて作成する公正証書遺言だけではく、全国の法務局で自筆証書遺言(自分で書く) 預かってくれるサービスもスタートしましたので、こちらの方が面倒でなく、費用負担も格安ですからいいと思います。

また、相続をした妻は、必ず配偶者居住権を登記するようにします。登記をしないと、子供の借金で建物を債権者に差し押さえられてしまいますので:::

また、配偶者居住権の設定されているうち(妻が生きている間)は、子供が自宅の所有権を相続しても自宅を他人に売却することはできません。あくまでも、妻(子供の母)の死後でないと他人に売ることはできません。

┌───────────

│●最後に:::

└────────────────────────

配偶者居住権については、相続税の特例でもある自宅の評価を安くしてくれる小規模宅地の減額等の制度との活用などもございますので、事前に私、黒川か日暮までご相談をして下さい。

親の財産を子供があてにして、母親の生活を脅かす!という嫌な時代です。

本来であれば、夫が亡くなり、一緒にがんばってきた妻が夫の財産等で老後を暮らし、残りがあれば子供が相続するというのが本来の姿ではないでしょうか:::

児孫のために美田を買わず(残さず)とはよく言ったものです:::

『相続対策としての配偶者居住権について』でした。

なお、些細なご不明な点でも、お気軽にお問合せ下さい。

では、お仕事頑張って下さい。

Support黒川会計

|

|

「税理士先生等、私たちと一緒に税務の研究をしませんか?」

2021年1月21日現在 |

今年の9月に和歌山全国研の発表にむけて、コロナ禍で顧問先様の取引先の倒産や廃業などに伴い貸倒れが生じた場合のために、貸倒損失に関係のある法人税法22条、37条、法人税法基本通達9-6-1~3、9-4-1~2を中心に勉強チームを結成し、従来の集合型又はオンラインのZOOM等で研究、研修を実施します。

そこで、私ども千葉税経新人会にご興味のある税理士先生!一緒に勉強をしませんか?必ず、コロナ収束後に役立つ内容にさせてみせます。

ご興味のある税理士先生、公認会計士の先生、弁護士の先生、司法書士先生、労務士先生 ぜひ、お待ちしております。

なお、詳細につきましては、千葉税経新人会のホームページをご覧ください。 |

|

「顧問先様にお送りしている決算関連メルマガ!」

2021年1月15日現在 |

顧問先様にお送りしている決算関連メール、そして決算終了後メールです。

とにかく、私たち税理士は、顧問先の社長様に毎年少しでも税務の内容を知っていただければ、役員報酬の決定額も曖昧でなくなりますし、会社経営の税の知識も付けば自発的に様々な節税に対する取り組みが可能となると思っております。

こんなことをもう、20年近くやっております::: |

|

「今日、明日、明後日と新規のお客様!」

2021年1月5日現在 |

今日、明日、明後日と新規のお客様とお会いさせていただきます。

三社とも高校時代の友人からのご紹介です。

古くからの友人が多く、実際にビジネスに関係している!

独立の際に、ある本でこんなことが紹介されていました。

-↓--------------------------------------------

「お前が独立をしたらお願いするよ!と10人が言ってもそのうちの2割しか本当のお客様にはならない!」

「お客さんを紹介するよ!と言っても、その紹介者が人から信頼をされていないと、相手の人は動かない!」

という内容でした。もっともな内容ですよね。

大事な、私の相続財産です!

|

「今日から2021年の仕事がスタート!」

2021年1月4日現在 |

今日から、2021年仕事がスタートしました。

朝礼で、私どもの企業理念を読み上げ

作成にこの言葉に込めた思いをご紹介させていただきました。

そして、事務所の建物に18年前に入れたドメイン!

今では、当たり前のように使われていますが、

当時は、ほとんど看板などにも入っていなかった時代でしたね。

2021年もコロナに負けずにがんばりましょう!

|

「新年あけましておめでとうございます!」

2021年1月1日現在 |

新年あけましておめでとうございます。

黒川会計、黒川豊です。

昨年は、対岸の火事の様なコロナの話題で始まり、世界的大損害のコロナ禍で暮れた1年でした。

2021年は、もちろんコロナとの付き合いは変わりませんが、そんな中でお客様に元気を与えられ、少しでも「お客様からの”ありがとう”」と言われる経営を目指します。

一日も早く、コロナが収束し、皆様にとって2021年が健康で、さらなる事業の飛躍の年でありますように願っております。

2021.1.1 税理士 黒川豊 |

|

|

|