|

|

|

2018年の社員募集をスタートしました!

|

|

「2018年も”がむしゃらに一生懸命”がんばります!」

2017年12月26日現在 |

日頃、税金のくろちゃんをチェックしてくださっている皆様、2017年は大変お世話になりました。

今年も 後残すところわずかとなりましたが、この一年間を振り返っても”がむしゃらな一年”でした。

なんだか、毎年 気がつくと年度末になっているといっても過言ではありません。

2018年も”がむしゃらに一生懸命”がんばりますので、税金のくろちゃんをどうぞよろしくお願いいたします。

|

「草刈り相続対策税理士!」

2017年12月20日現在 |

昨日の夕方に準備していたので 草刈りマサオの即スタートです。

さて、草刈り機を軽トラから降ろして:::

さて、気持ちはいつも前向きで!

やるかぁ!

これだもんね!

今日の相手は草かぁ

でも、草なんかには負けません!

ふっー 、"一反"終了!

(今時 一反なんていい方しませんよね。1,000平米=一反)

丸山製の除草剤散布マシン(ガソリンエンジン)で除草剤に 粘着剤を混ぜて:::

一反の土地に6リットル 散布しました。

ガソリンエンジンなのであっという間にまき終える。

ふっー::: いい汗かいたー

そう、私は相続対策と一緒に"草刈り"ができる税理士です。ゴッホン!^ ^

でも少なくとも草刈り税理士でない税理士よりは、現場作業をしている方々の苦労を理解できます。

|

「相続講演をしたり、節税対策をしたり、草を刈ったり!」

2017年12月18日現在 |

今日中に私の業務を終了させなくては:::

だって、明日は草刈りマサオをしなきゃいけないんです!

先日、草刈りマサオしたばかりなのに、もう草が生えてきてしまって:::

新規で借りたいという方からの問い合わせに対応するためです:::

この時期に:::

|

![image24[1]](http://livedoor.blogimg.jp/zeikin96chan/imgs/a/e/ae651126-s.jpg) |

![image22[1]](http://livedoor.blogimg.jp/zeikin96chan/imgs/5/9/599258a8-s.jpg) |

|

|

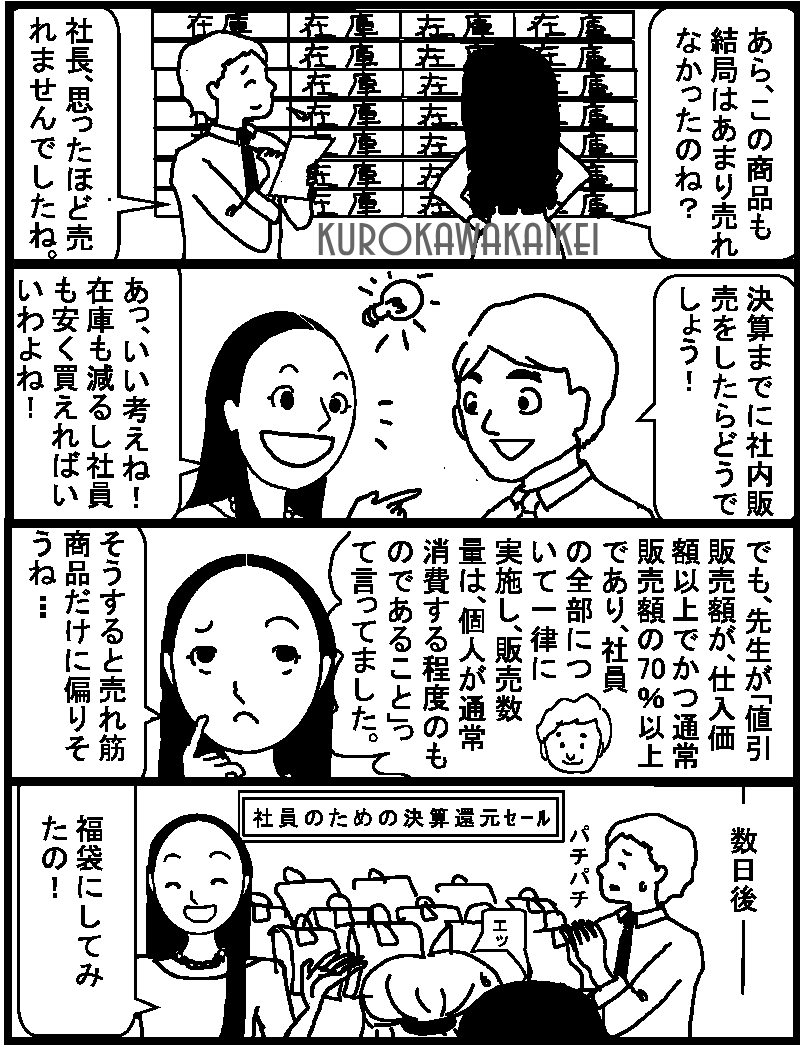

「年末に社員さんに対して在庫処分!」

2017年12月14日現在 |

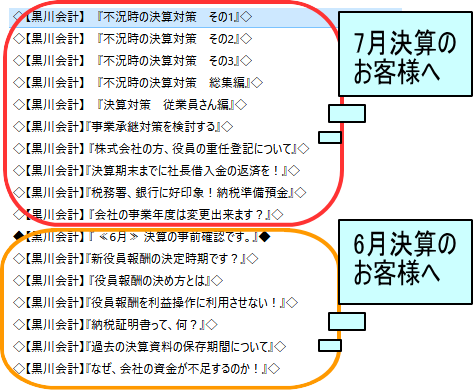

顧問先様にお送りしているメルマガの一部をご紹介!

=====================================================

◇【黒川会計】『年末に社員さんに対して在庫処分!』◇

=====================================================

いつも大変お世話になっております。Support黒川会計です。

いよいよ年度末になりました。会社での在庫処分などはございませんか?そんな中で従業員さんに対して在庫処分などのご検討はありませんでしょうか?

今回は、従業員さんに会社の商品の在庫処分をした場合の税務の取り扱いについてご紹介をさせていただきます。

今回は、ある顧問先様からご相談を受けた内容をご紹介させていただきます。

━━━━━━━━━━━━━━━━━━━━━━━━━━

Q 社員に対して会社の在庫処分をしようと思いますが、 その注意点は?

━━━━━━━━━━━━━━━━━━━━━━━━━━

┌───────────

│●役員や社員に対する値引き販売での注意点

└──────────────────────

決算前などに売れ残った商品などを社内で値引き販売する場合がありますが、このような場合には販売価額に注意しないと現物給与として源泉税の計算対象となる場合がありますのでご注意を。

また、社員の場合には現物給与となっても会社の経費になりますが、役員の場合には役員賞与として会社の経費になりません(税金計算上で利益に役員賞与分が加えられます)。

┌───────────

│●次の要件を満たす値引き販売は、現物給与とみなされません。

└──────────────────────

① 値引きによる販売価額が、会社の取得価額以上であり、かつ通常他に販売する価額※の70%以上であること

② 値引率が、役員や社員の全員について一律で実施されるか、またはそれぞれの者の地位や勤続年数などに応じて合理的なバランスが保たれている範囲内であること

③ 値引販売をする量が、一般家庭で通常消費される程度の量であること

※通常他で販売する価額とは

小売業者なら小売価額・卸売業者なら卸売価額・製造業者なら製造業者販売価額のことを指します。

┌───────────

│●ワンポイントアドバイス!

└──────────────────────

売れ残り商品である場合には、流行遅れなどで価値も著しく減少して通常の販売の価額では販売できないことが明らかな商品については、在庫価額の評価損も計上することにより、原価も下がり、同時に販売価額も減少しますので、一概に上記で言うような「仕入原価の70%以上」でないケースも出てくると思います。

その場合には、きちんと写真を撮り保存し、店舗販売価額などがわかるような証拠資料を残すようにして下さい。

せっかく、社員のためにしたつもりが、社員の給与課税になったらなんにもなりませんので。

『年末に社員さんに対して在庫処分!』でした。

では、お仕事頑張って下さい。

Support黒川会計

|

|

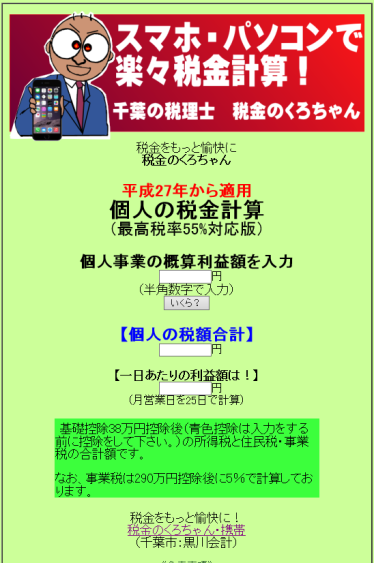

「税金のくろちゃんと携帯のくろちゃんの累計アクセス数」

2017年12月14日現在 |

税金のくろちゃん累計アクセス数

ホームページ版が累計で36万アクセス

携帯電話自動計算盤が累計19万アクセスとなっております。

ご来場者の皆様に今年も感謝、感謝を:::

http://www.k0001.com/i/

|

「zeiichi.comを取得」

2017年12月13日現在 |

zeiichi.comを取得しました。

さて、何を仕掛けよう!

|

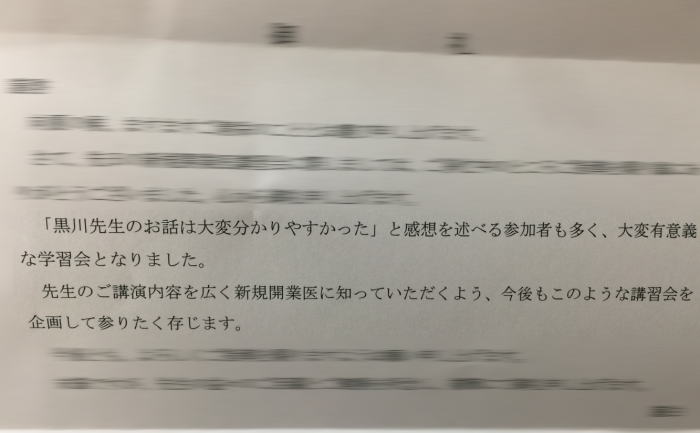

「千葉県保険医新聞で先日の開業医先生向け相続対策セミナーが掲載」

2017年12月11日現在 |

先日、千葉県保険医協会様主催の開業医先生向け事業承継対策を実施しましたが、そのことが千葉県保険医新聞で紹介されておりましたので、スキャンしました。

普段、事務所スタッフにも言っております。黒川が「やってないこと」は顧問先様に伝える必要がないが、「やったこと」は顧問先様に伝えてください。と:::

でないと、全部を回り切れませんから黒川が普段遊んでいると思われてしまうのが嫌ですからね::: |

|

「顧問先様がスマホで常に会社の業績を確認できるサービスSystem」

2017年12月8日現在 |

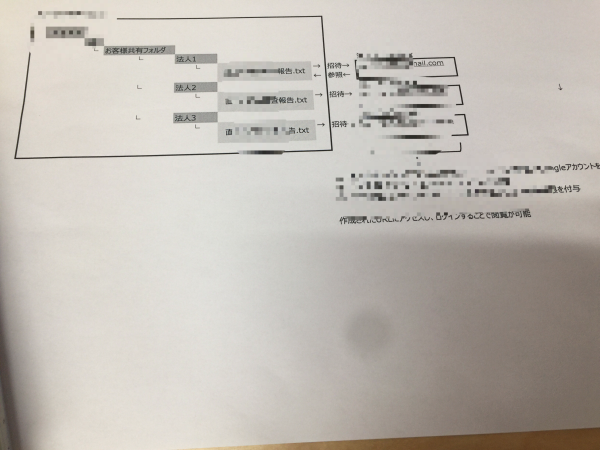

黒川税理士事務所での新しい取り組みについてスタッフと昨日簡単な打ち合わせを実施!

そうしたら、そのスタッフから今日、これだったらいける!との図表をいただく。

顧問先様が外出中でもスマホで会社の業績を把握することができるSystemです。

実施するかどうかは、来年1月の会計ソフトのソリマチ様の今後のスマホ機能をどれ

ぐらいのスポードで対応するかを確認後に検討をします。

|

「弁護士・司法書士・労務士等の他士業先生のご紹介について」

2017年12月7日現在 |

==============================================================

◇【黒川会計】『弁護士・司法書士・労務士等の他士業先生のご紹介について』◇

==============================================================

いつも大変お世話になっております。Support黒川会計です。

私の事務所では、顧問先様へ弁護士の先生や司法書士の先生をご紹介させていただいておりますが、お客様からのご相談の内容に応じて、ご紹介する先生等を案件に一致した方々を紹介させていただいておりますので、ぜひ、以前にお願いをした方々に直接依頼するのではなく、黒川税理士事務所の担当者にご相談してください。

もちろん、ご紹介に際して私どもの事務所で手数料を一円もいただいたことはございませんので、ご安心ください。

取り急ぎ、メールにてご連絡をさせていただきます。

Support黒川会計 |

|

「金融機関との借入金契約をする際の注意点とは?」

2017年12月4日現在 |

顧問先様にお送りしているメルマガの一部をご紹介させていただきます!

=============================================================

◇【黒川会計】『金融機関との借入金契約をする際の注意点』◇

=============================================================

いつも大変お世話になっております。Support黒川会計です。

あるお客様が金融機関へ借入金の繰上返済をしようとしたら【60万円以上の違約金】がかかる!と言われて困った事例がございましたので、今回は金融機関との契約の際の注意点を

ご紹介させていただきます。

━━━━━━━━━━━━━━━━━━━━━━━━━━

過去にも【100万円以上の違約金】を支払ったお客様が複数いらっしゃいます。ですから契約の段階で要注意を!

━━━━━━━━━━━━━━━━━━━━━━━━━━

今日の日経新聞でも中小企業は「情報の非対称性」に備えをというタイトルである記事が紹介されておりました。

┌───────────

│●金融機関との借入金契約をする際の注意点

└────────────────────────

金融機関との借入金契約をする際の注意点として、繰上返済が無料でできるのか?できない場合の会社側のリスク(違約金)等が発生するのか!や繰上返済をして期間短縮をできるのかなどを絶対に確認するようにしてください。

━━━━━━━━━━━━━━━━━━━━━━━━━━

■繰上返済をした際に費用が発生しますか?

■借入期間を短縮した際には費用が発生しますか?

━━━━━━━━━━━━━━━━━━━━━━━━━━

この二点は絶対に融資を受ける前に確認するようにしてください。

繰上返済をした際に違約金が60万円発生しますよ!と言われて「契約の段階で、そんなことは聞いておりません!」と言っても、契約書上でその記載があるにもかかわらず署名押印をしているので、言った!言わない!と争っても無駄です。

「書いたものがものをいう!」

「論より証拠!」

「ペンは剣よりも強し!」などということわざがあるように契約書にサインをするということは、そういったこととなってしまいますので。

┌───────────

│●現状の金融機関の収支は

└────────────────────────

現在の金融機関の状況は規制緩和、マイナス金利の影響で金融機関自体の収益力が低下しております。

そこで、金融機関は融資の際に借り受ける者(社)に対して不利な条件を設定したり、複雑化している金融商品を抱き合わせで勧めてきたりしているのが実情です。

よって、上記のように繰上返済をしたら違約金を取るというのも、金利で稼げない場合には、罰金でそれをもらう!というものなのでしょう。

┌───────────

│●民法の契約自由の原則からもご注意ください!

└────────────────────────

法律の民法の中で「契約自由の原則」というものがありますが、これはお互いに交わした契約の内容は自由であるというものです。

また、契約書を持ってくる場合には、持ってくる側に有利になっているのが、【契約書】なんです。

ですから、金融機関から融資を受ける際には、事前に繰上返済、期間短縮の場合の罰金については確実に確認するようにお願い致します。これは、会社の借入金でも個人の借入金でも同じです。

決して、「情報弱者」とならないためにも自らである程度の知識を得て、金融機関との契約に挑むようにお願い致します。

『金融機関との借入金契約をする際の注意点』でした。

では、お仕事頑張って下さい。

Support黒川会計

|

|

「うちで22名の税理士、司法書士、労務士、不動産鑑定士の先生と勉強会」

2017年12月4日現在 |

12月2日土曜日、【22名】の税理士、元国税OB幹部先生、労務士、司法書士、不動産鑑定士の先生と勉強会を

黒川税理士事務所内で実施しました。

最初に私の事務所の運営方法のご紹介をパワポで講演させていただき、その後は実務問答検討会!

日常の顧問先様でも税務上の問題点などを国税OB元大幹部の先生も参加をしていただいて討論会です。

本当に素晴らしい先輩の方々に恵まれて感謝、感謝、感謝です。

そして、士業は同業者のネットワークの情報量が命です。

29年12月2日、うちの事務所で22名の税理士、元国税OB幹部の先生、司法書士、労務士、不動産鑑定士の先生との

勉強会終了後は、18名の先生と忘年会!^ ^

月に一度は様々な先生事務所を訪問して、このような勉強会を実施しています。

私は、この勉強会に17年継続して参加をしております。

|

「この時期に償却資産税の申告書が届いたら?」

2017年12月1日現在 |

================================================

◇【黒川会計】『この時期に”償却資産税申告書”が届いたら!』◇

================================================

いつも大変お世話になっております。Support黒川会計です。

この時期となりますと、あまり見慣れない封筒が各市区町村から届きます。

今回は「償却資産税」について簡単にご紹介をさせていただきます。(なお 前年度にお送りしたものを参考にメルマガとしてご紹介させていただいております。)

┌───────────

│●償却資産税とは?(テーブルにも税金がかかる?)

└──────────────────────

償却資産税とは、会社内にある高額な機械や備品、設備などに課税される税で、年間で高額な資産の価値の1.4%の税が各市区町村により課税をしています。

━━━━━━━━━━━━━━━━━━

「10万円超の資産を持てば」税金が課税!

━━━━━━━━━━━━━━━━━━

例えば、日本では 車を持てば、自動車税 家を持てば、固定資産税 と様々な【物】に対して税金が課税されていますが、高額なパソコンやテーブル、ソファーにも税金が課税される?こととなっております。それが、「償却資産税!」ということとなります。

「えっ テーブルにまで課税されるの?」という意見もあると思います。悔しいですが、仕方がないのです…。

┌───────────

│●下記の説明の前に!

└──────────────────────

大体の税法には基本的には【非課税枠】というものがございます。

よって もちろんこの「償却資産税」の非課税枠は、資産合計で【150万円】となっております。(但し、土地・建物・車などを除きます。)ですから、【申告書が届いたら=即”課税】というわけではございませんので、ご安心下さい。

━━━━━━━━━━━━━━━━━━━━━

所有資産合計額で【150万円までは非課税】に!

━━━━━━━━━━━━━━━━━━━━━

┌───────────

│●具体的にどんな資産に課税されるの?

└──────────────────────

例えば高額な※アスファルトなどの構築物や機械装置、ジェットスキーなどの船舶、高額な※パソコン、高額なテーブルやソファーなどの工具器具備品がこれに該当をします。

※高額な とは

購入価額が10万円を越えかつ、資産の全体額が150万円を超える場合に課税が生じます。

┌───────────

│●誰に課税がされるの?

└──────────────────────

その年1月1日に資産を所有している人に対して課税がされることとなっております。ですから1月2日に購入をしたら、その年の翌年以降に課税がされることとなります。

━━━━━━━━━━━━━━━━━━━━━

【1/1】の所有者に対して課税!

━━━━━━━━━━━━━━━━━━━━━

また、もちろん減価償却などと計算に基づき年々、その資産の価値は減少していきますので、償却資産税事態も減少をしていくのですが、極端に安くなったりはしません。

┌───────────

│●では、実際の税金の計算は?(資産価値×【1.4%】)

└──────────────────────

資産合計額で【150万円までは非課税】とされておりますのでご安心下さい。また、資産合計額が150万円を超えた場合には、超えた部分ではなく、全体に対して年間で【1.4%】の税金が課税されることとなります。

また、上記でご説明をしたとおり自動車や土地、建物などは対象とはなりません。(車税、固定資産税などが課税されているので!二重課税の防止より非課税に!)

━━━━━━━━━━━━━━━━━━━━━

資産の価額の×【1.4%】で!(毎年減価します。)

━━━━━━━━━━━━━━━━━━━━━

┌───────────

│●支払方法は?また経費になるの?

└──────────────────────

年間【4回】で4月、7月、12月、翌年2月に支払ます。

1期⇒4月 2期⇒7月 3期⇒12月 4期⇒翌年2月で支払をします。また、償却資産税は会社の経費として利益から控除されることとなります。

━━━━━━━━━━━━━━━━━━━━━

年4回で支払い! 【経費となります】!

━━━━━━━━━━━━━━━━━━━━━

┌───────────

│●納税義務がなくても申告が必要!

└──────────────────────

資産全体で150万円に満たない場合でも各市区町村から申告書の提出を求められることとなります。これは各市区町村で、個々の会社の資産所有状況を把握しておきたいためとなります。要するに150万円を超えたときに課税をしたいためです。

━━━━━━━━━━━━━━━━━━━━━━━━

節税対策として!【10万円未満】の資産を購入しましょう!

━━━━━━━━━━━━━━━━━━━━━━━━

┌───────────

│●要注意!30万未満の資産の場合には!

└──────────────────────

取得価格30万円未満の資産を購入した場合には税金の計算上一括で経費となりますが、償却資産税の”対象資産とはされてしまいます”ので、ご注意下さい。

┌───────────

│●こんなものにも課税がされるの?(業種別資産を例示)

└──────────────────────

一般的業種共通項目

-------------------------------------------

パソコン、コピー機、ルームエアコン、応接セット、キャビネット、レジスター、看板(広告塔、袖看板、案内板、

ネオンサイン)、自動販売機、舗装路面、その他

製造業

-------------------------------------------

金属製品製造設備、食料品製造設備、旋盤、ボール盤、梱包機、裁断機、その他

印刷業

-------------------------------------------

各種製版機及び印刷機、裁断機、その他

建設業

-------------------------------------------

ブルドーザー、パワーショベル、フォークリフト、大型特殊自動車、発電機、その他

娯楽業

-------------------------------------------

パチンコ器、パチンコ器取付台(島工事)、ゲーム機、両替機、カラオケ、ボーリング場用設備、ゴルフ練習

場設備、その他

料理飲食店業

-------------------------------------------

テーブル、椅子、厨房用具、冷凍冷蔵庫、カラオケ、その他

小売業

-------------------------------------------

陳列棚、陳列ケース(冷凍機又は冷蔵機付のものも含む)、日よけ、その他

理容・美容業

-------------------------------------------

理・美容椅子、洗面設備、消毒殺菌機、サインポール、その他

医(歯)業

-------------------------------------------

医療機器(レントゲン装置、手術機器、歯科医療ユニット、ファイバースコープ等)、その他

クリーニング業

-------------------------------------------

洗濯機、脱水機、乾燥機、プレス機、ボイラー、ビニール 包装設備、その他

不動産貸付業

-------------------------------------------

受・変電設備、中央監視制御装置、門・塀・緑化施設等の外構工事、駐車場等の舗装及び機械設備、その他

駐車場業

-------------------------------------------

受・変電設備、機械式駐車設備(ターンテーブル等)、駐車料金自動計算装置、舗装路面、その他

┌───────────

│●まず、償却資産税の申告書が届きましたら!

└──────────────────────

まず、償却資産税の申告書が届きましたら、私どもが月次訪問をしている際に、お渡ししていただくか、事務所の方にご郵送をお願い致します。私どもが、各市区町村へ申告をします。

━━━━━━━━━━━━━━━━━━━━━

資料は会計事務所の担当者にお渡しください!

━━━━━━━━━━━━━━━━━━━━━

『償却資産税申告書が届いたら!』でした。

では、お仕事頑張って下さい。

Support黒川会計

|

|

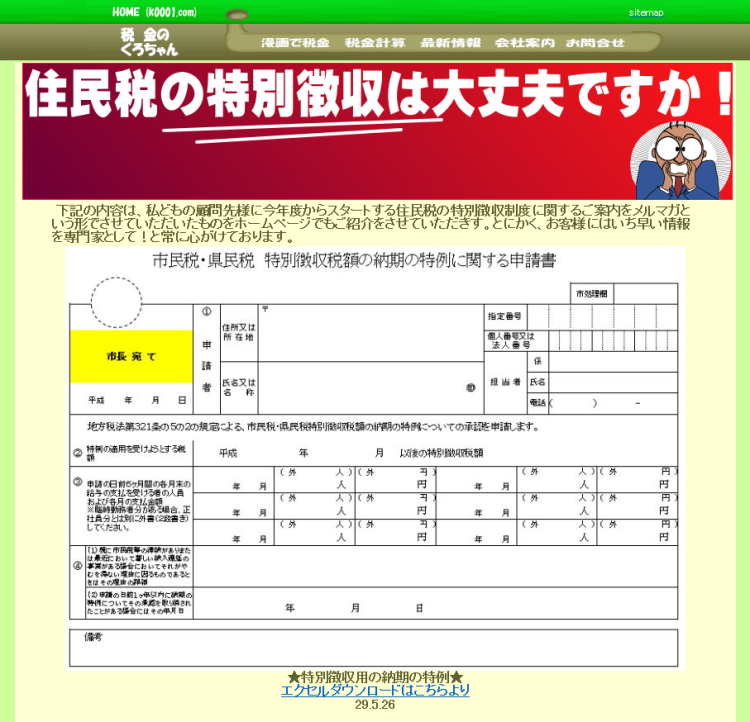

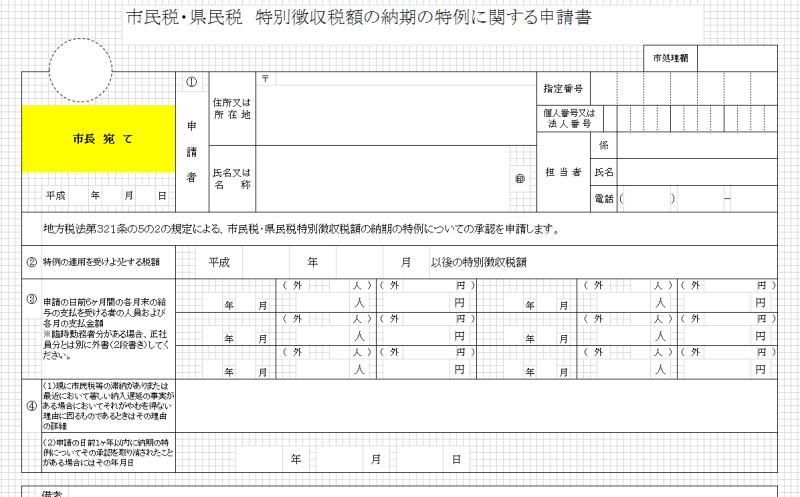

「住民税の特別徴収制度って何?」

2017年11月30日現在 |

来月の12月10日は、住民税の特別徴収の納期の特例の支払時期となりますので

あらためて、住民税の特別徴収制度について再度ご案内をさせていいただきます。

|

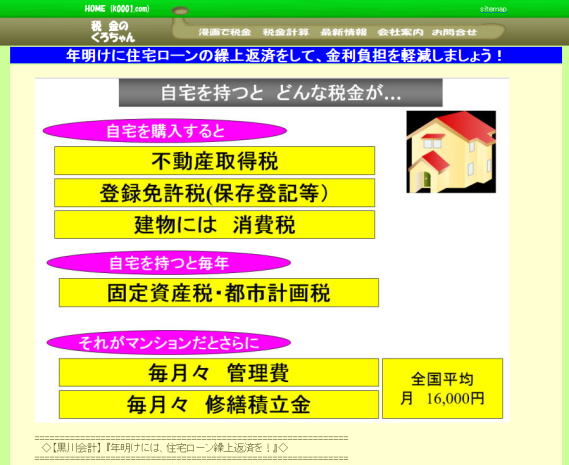

「年明には住宅ローンの繰上返済を!」

2017年11月28日現在 |

100万円を預けていても金利が10円付かない!こんな時代には早期に住宅ローンの繰上

を実施して借金を減らしていきましょう!デフレの時代に強いのはゲンナマであり、生きた

お金を使い方です。

|

「年度末のパートさんの103万円対策の裏技とは?」

2017年11月24日現在 |

============================================================

◇【黒川会計】『実録12月パートさんの103万円の壁対策!』◇

============================================================

いつも大変お世話になっております。Support黒川会計です。

いよいよ来月は12月ですが、この時期お問い合わせの内容で多いのが、アルバイトの人が年間で103万円を超えそう!という内容です。そんな中、政府は来年度に103万円の壁を上限を150万円に引き上げることが決定しておりますので、確実に30年度は壁が高くなります。

そこで今回は、合法的な方法今年度の給料を来年度分とする方法をご紹介させていただきます。

━━━━━━━━━━━━━━━━━━━━━━

来年度から103万円の壁が150万円となります!

実際には社保加入の問題があるので130万円の壁へ

━━━━━━━━━━━━━━━━━━━━━━

┌───────────

│●結論から⇒給与の支払い時期を変更します!

└────────────────────────

結論から申しまして、給与の支払い時期の変更を実施します。例えば、末締め末払いの会社の場合には、パートさんの一年間の給料の計算は1月分から12月分(支払い分)で計算をします。

しかし、12月などで支払い時期を末から翌月5日に変更をすると年間給料の計算が1月分から11月分に変更となり実質29年は11ヶ月分で給料の計算(年末調整や源泉徴収票に記載される額)がされることとなりますので、一ヶ月分(12月分は来年度分になる。)だけ減少すること

となります。具体的には:::

1月~11月分の11ヶ月で今年度の給与計算を実施して、12月分の30年1月5日払いは、30年度の給与計算に加えることとなります。

よって、合法的に今年度11ヶ月で給与計算をすることができることとなります。

━━━━━━━━━━━━━━━━━━━━━━

パートさんの給料支払い時期だけ変更してしまう!

来年度は、130万円の壁(社保の関係で!)となるので!

━━━━━━━━━━━━━━━━━━━━━━

┌───────────

│●急な支払い方法の変更でパートさんの資金繰りが!

└────────────────────────

例えば末締めが翌月10日払いになることでパートさん等の家計が厳しい!という場合には、月末に前払いで給与を50%~70%支払ってしまい、実際の給与支払い時に天引きするということも可能ですから、切り替え時期から1から2ヶ月間は、そのようなことを個別に対応してあげてもいいかもしれません。

━━━━━━━━━━━━━━━━━━━━━━

支払時期の変更により、必要であれば前貸しも!

━━━━━━━━━━━━━━━━━━━━━━

┌───────────

│●パートさん(社員さんも同じ。)の給与の計算とは?

└────────────────────────

パートさん(社員さんも同じ。)の給与の計算は、支払いベースで計算をされることとなります。ですから末締めの翌々月5日払い(1月分の支払いが3月5日)だとすれば、その人の給与計算は、

1月5日支給の(前年度11月分)から12月5日支給(10月分)で年間給与の計算をすることとなります。

要するに、29年度中にいくらもらったか?ただし、これは会社の給与支払い方法が重要になってきますので、たまたま12月だけ翌年に支払う!ということではなく、12月の段階で支払い方法を翌月や翌々月に変更することで、変更初年度だけ10ヶ月や11ヶ月等での給与計算とすることが可能になるということです。

┌───────────

│●最後に:::

└────────────────────────

来年度から103万円の壁が上がるために今年度分を合法的に来年度(130万円の壁)にしてもいいのではないでしょうか?

そうすることで12月の人手不足を解消できるのであれば、それも商売上必要なことではないでしょうか?

また、末締めの翌月払いになると、様々な業務が楽になります。例えば、年末調整も12月分の支払いまで待たずに11月分で決定することができれば、早期の段階で年間給与を把握することが可能になります。(来年度であれば29年12月分から30年11月分で年間給与決定!)

『実録12月パートさんの103万円の壁対策!』でした。

なお、些細なご不明な点でも、お気軽にお問合せ下さい。では、お仕事頑張って下さい。

Support黒川会計

|

|

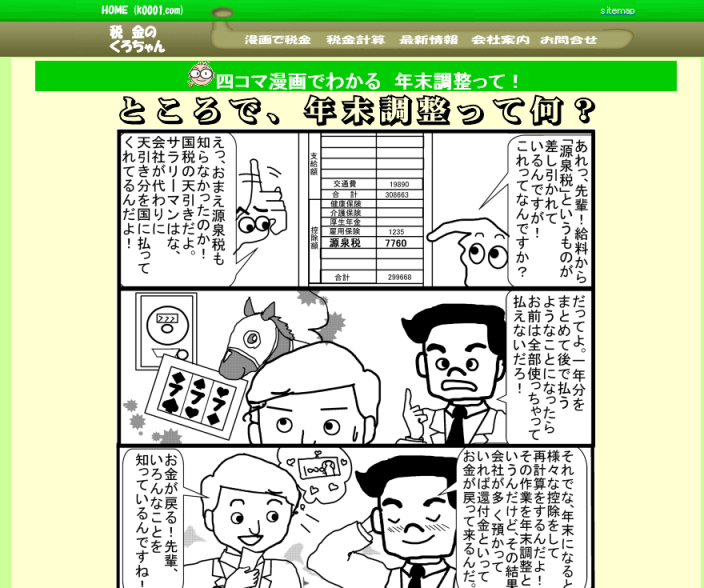

「税金のくろちゃんの「年末調整って何?」

2017年11月24日現在 |

いよいよ来月は師走となり、会社の従業員さん等の年末調整の計算をする時期となりましたので、

今回は税金のくろちゃんの「年末調整って何?」というページをご紹介させていただきます。

慌ただしくなってきますね!汗

|

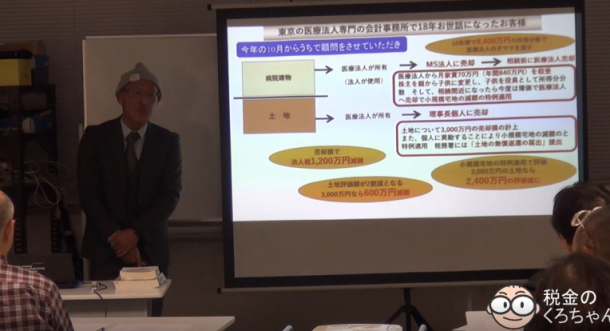

「千葉県保険医協会様主催の開業医先生向け事業承継、相続対策セミナー終了」

2017年11月13日現在 |

千葉県保険医協会様主催の開業医の先生向けの事業承継と相続対策のセミナーを実施させていただきました。

90分ということもあり、mp4形式だと通常のDVDに入りきらないので、8GのDVDを購入してきて、私の顧問先の先生にも無料でご提供をしていきたいと思っております。

|

「税金のくろちゃん 2017年度の個人事業主様に対する税金はいくら?」

2017年11月1日現在 |

|

「税金のくろちゃん 2017年度の年間給与に対する税金はいくら?」

2017年10月30日現在 |

いよいよ来月は11月! あ~もう師走の忙しさがやってくるのか!

じゃ、今年度の給与総額を試算して今年度の年間税額を計算してみましょうよ!

税金のくろちゃん 2017年度の年間給与に対する税金はいくら?

|

「小規模企業共済で所得税、住民税対策を!」

2017年10月23日現在 |

顧問先様にお送りしているメルマガの一部をご紹介!

私たちは、常に顧問先様への情報提供を怠りません。

=============================================

◇【黒川会計】『小規模企業共済で退職金の備えを!』◇

=============================================

いつも大変お世話になっております。Support黒川会計です。

今回は中小企業総合事業団(政府機関)が運営する共済制度をご紹介致します。

この制度は個人が負担するもので、支払う時も受給するときも所得税の優遇措置があります。また、契約も法人ではなく個人として加入するため、一切法人に関係しませんのでご注意ください。

━━━━━━━━━━━━━━━━━━━━━━━━━━

下記にも例示をご紹介していますが、所得1,000万円の人が年間84万円の支払で、年間36万円も節税となります。

━━━━━━━━━━━━━━━━━━━━━━━━━━

ですから、役員の退職金を供える制度であるとお考え下さい!なお、未加入の場合には年度末に一年分の前払いもできます。(最高で84万円)

┌───────────

│●小規模企業共済とは?

└──────────────────────

(常時使用する)従業員の人数が20人以下の企業(商業・サービス業は5人以下)の個人事業主か役員(社長さん等)であれば加入できます。

なお、小規模企業共済の最大のメリットは、所得控除で毎年の個人の税金計算時(年末調整や確定申告)に全額控除してもらえる点と、支給を受ける際に退職金として貰えるので掛けてから20年間は一年あたり40万円の控除があり、20年超の部分は70万円の控除を受けられるのです。

また、実際の計算の際には退職金から退職所得控除を差し引いた半分(50%)が課税対象となり、さらに分離課税となりますからメリットが3つ用意されていることとなります。

続きはこちらより

相続税のくろちゃん 小規模企業共済で所得税、住民税対策を! |

|

「未成年者への贈与で相続対策を!」

2017年10月20日現在 |

=========================================

◇【黒川会計】『未成年者に対する贈与をする場合とは』◇

=========================================

いつも大変お世話になっております。Support黒川会計です。

平成27年に相続税の税制改正があり大幅に相続税の納税対象者が増えることとなりました。

そこで、今回は未成年者である社長様のお子様やお孫様に対して贈与(例えば金銭をあげる)場合について簡単にご紹介をさせていただきます。

続きはこちらより |

|

「私たちの独自の相続税についての考え方について!」

2017年10月17日現在 |

2017年7月14日現在、私どもでは相続税業務を【4件】受けております。そのうちの二件はほぼ終了となりました。

毎回、相続税(資産税)の申告業務で注意をしていることは【問題意識】です。

相続税については、10人の税理士がいれば10人全部が最終土地の評価価額が異なると言われており、実際のところそうなると思います。それは、土地に対する考え方が10人の税理士で全部異なるからです。

その土地の評価(価額)をどう考えるか?

一つとして同じものがないのが土地の性質です。

続きはこちらより |

|

「相続登記をしないと将来必ずトラブルの元に!」

2017年10月16日現在 |

========================================================

◇【黒川会計】『相続登記をしないと将来必ずトラブルに!』◇

========================================================

いつも大変お世話になっております。Support黒川会計です。

私どもの事務所でも現在2件の相続税業務を実施させていただい

ております。なお、他の会計事務所よりも相続税業務につきまして

勉強をし力を入れている分野でもございますので、お気軽に相続

関連にご質問や試算などお問合せください。

今回は【相続登記】というテーマでメルマガのご案内をさせていただ

きますが、登記とは人の死亡による名義変更のことになります。

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

人が死んで、例えば固定資産税の納税通知書の名義人が、いまだ

「死んでいるはずの祖父や祖母」のままとなっている場合には要注意

です。

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

続きはこちらより |

|

「相続税対策として死因贈与契約の活用について」

2017年10月13日現在 |

================================================

◇【黒川会計】『死因贈与契約とは?死んだらあげる契約』◇

================================================

いつも大変お世話になっております。Support黒川会計です。

29年11月も病院の先生向けに千葉県保険医協会で医師の事業承継相続対策という講演会を実施させていただきますが、今回も相続という財産の移転方法にいくつかの種類がございますのでその中の死因贈与契約についてご紹介させていただきます。

┌───────────

│●「死因贈与」で生前に贈与契約を交わす。

└────────────────────────

まず、下記からの説明上で財産をあげる者を「贈与者」、もらう者を「受贈者」とご紹介させていただきます。

続きは下記より |

|

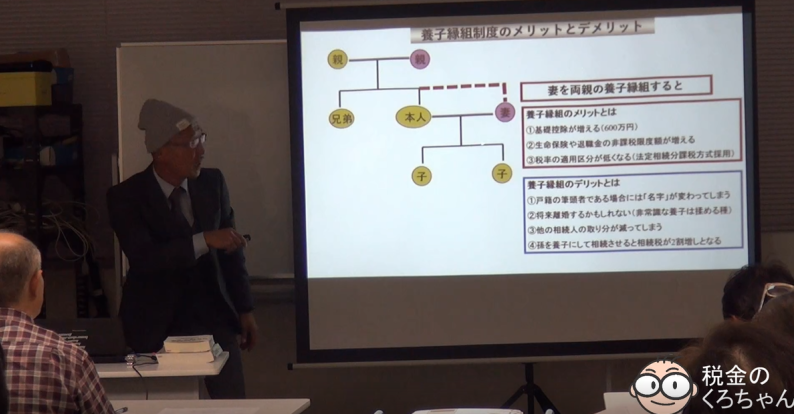

「相続税対策としての養子縁組制度について」

2017年10月11日現在 |

下記は顧問先様にお送りしているメルマガの一部ご紹介!

==================================================

◇【黒川会計】『相続税対策としての養子縁組制度について』◇

==================================================

いつも大変お世話になっております。Support黒川会計です。

先日もあるお客様に相続対策の一つとして養子縁組制度をご紹介して、この養子縁組制度を実施させていただきましたので、今回は、相続税対策としての養子縁組制度をご紹介させていただきます。

┌───────────

│●まずは養子縁組の制度についてのご紹介

└────────────────────────

養子縁組とは、自分の親とは別にもう一人の親を持つということです。昭和の頃には、私の父も親戚の子どもがいない家に養子に出されたと聞かされております。

続きは下記より |

|

「今年度の贈与を実施しましたか?黒川フルオリジナルシステム」

2017年10月10日現在 |

資産家の皆様、今年度の贈与を実行しましたでしょうか?

暦年贈与の場合、一人一人に認められている年間一人当たりの贈与税の非課税額は110万円ですが、

たった110万円とみるか?えっ10年で1,100万円とみるかでは大違いでしょう!

せっかく与えられている権利ですから、有効に活用して長い時間をかけて相続税の節税対策を実施しましょう! |

|

「住宅ローン繰上返済試算システム!黒川フルオリジナルシステム」

2017年10月6日現在 |

住宅ローンを支払っている方に質問です。貴方が支払っている住宅ローンの金利と残債期間がおわかりになりますか?

意外と、把握をしていない人が多いものです。

このような低金利時代に、高額な住宅ローンの金利を支払っていませんか?

今すぐに、借り入れ返済表を手に金利と残債期間を入力して、金利総額を計算してみてください。 |

|

「2017年のふるさと納税を実施致しましょう!黒川フルオリジナルシステム」

2017年10月5日現在 |

今年も後残すところ3ヶ月

私どもで独自に作成をしているふるさと納税資産システムです。

ぜひ、税理士の方々も利用してくださいね。

|

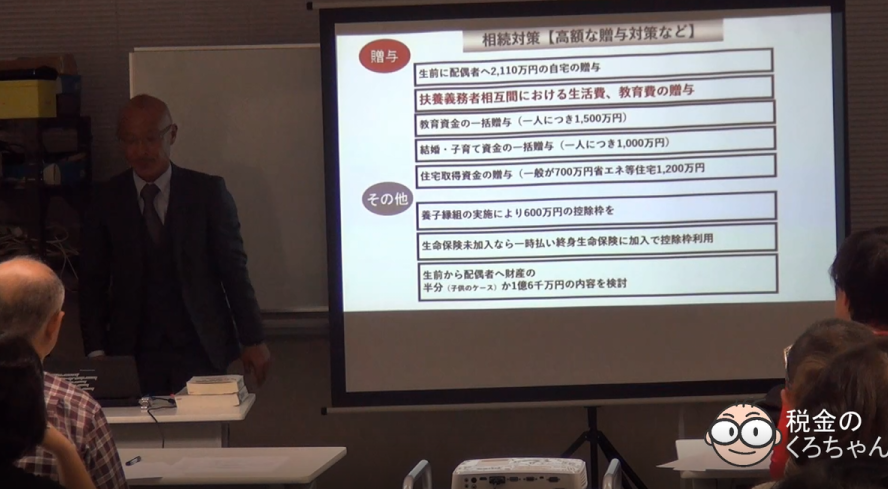

「顧問先様に相続税の節税対策のご提案とご説明!」

2017年10月3日現在 |

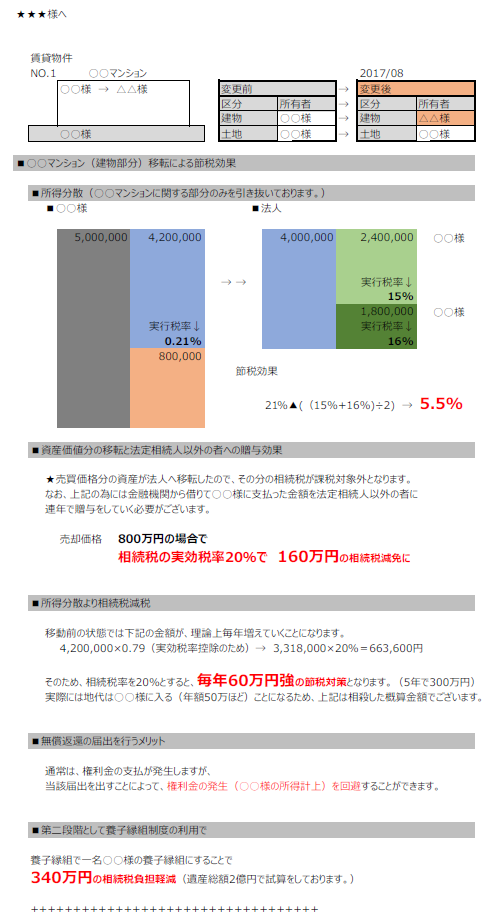

顧問先様にご提案をさせていただく際の相続税や所得税の節税額をご案内をしている一例となります。(数字は架空なものです。)

資産の移動をしても借地権の認定課税を受けない!そして高額な相当の地代を支払わない!その上で相続対策等を実施していくことを目標としております。

だだ、お客様はやはり数値でしか判断ができないので極力分かりやすい説明を心がけております。 |

|

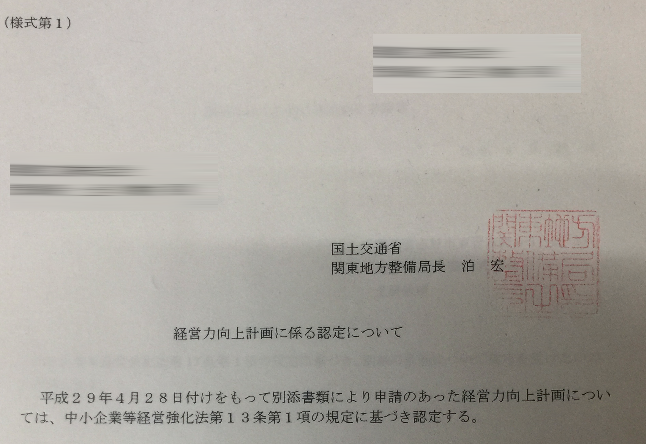

「経営力向上計画についての中小企業等経営強化法」の適用申請も受理!」

2017年9月29日現在 |

私どもの事務所では、経営革新等支援機関として認定受理されておりますので、顧問先様で新規で適用対象となる資産の購入時に「経営力向上計画についての中小企業等経営強化法」の適用申請も受理されました。

これにより、顧問先様に税の優遇措置を実施させていただいております。 |

|

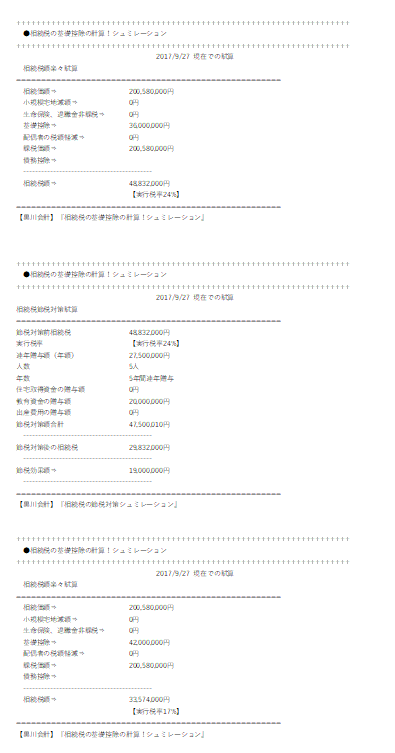

「遺産分割協議書より30分で相続対策試算!」

2017年9月28日現在 |

先日、事務所スタッフの知人からの相続対策依頼があったので、間口や奥行き、不整形地補正率を無視して、小規模宅地の減額のみで資産額を算定して、相続税対策をしていったら5年でどうなるか?10年でどうなるか?を試算してみました。

長い年月を掛けないと効果が出ずらいのも相続税の節税対策の特徴ですが、ご提案させていただく中には、たった一枚の届出だけで相続税額が13,000,000円も減額する内容もありました。

このシステムも私が作成をした独自のものですから、どこに何を入れればいいのかは自分で作ってますから分かりやすいのです!

そして、このような場合には細かい数値を意識しないことが重要です。「鹿を追う者は山を見ず」、「木を見て森を見ず」になりますから。

今後もこのような【独自試算システム】を作成していきます! |

|

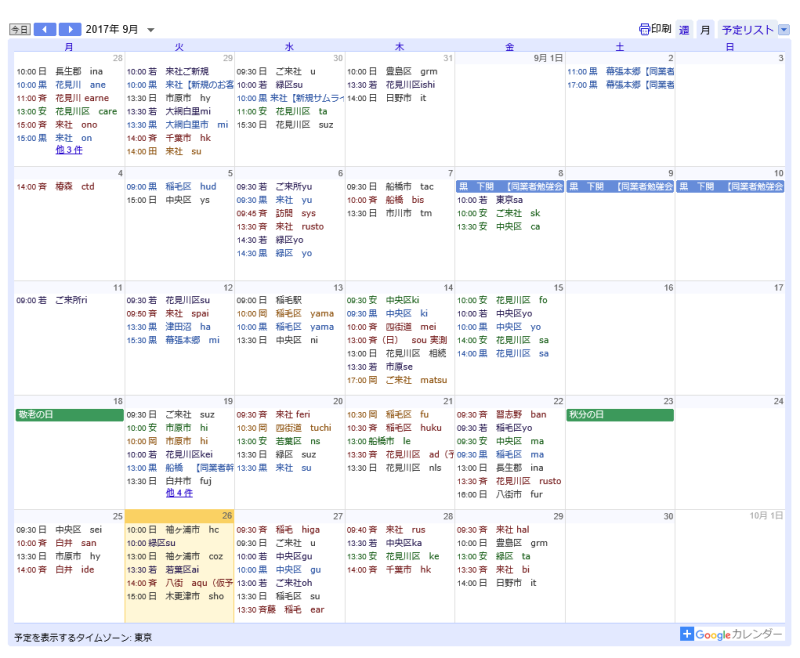

「黒川税理士事務所スタッフの予定表をWEBで公開してます!」

2017年9月26日現在 |

黒川税理士事務所では、開業当初近くから事務所スタッフの予定表をWEBに公開して顧問先様にご確認いただいております。

ですから、このページへのお客様からのアクセスも多いのです。

黒川税理士事務所スタッフ予定表

|

「相続税の評価で納得のいかない土地評価について!」

2017年9月15日現在 |

広大地に該当しない広大な土地について

一般的に土地面積が広くなるにつれてその単価は下がっていきます。これは例えば「六つ切りされたスイカ」よりも「一個まるごとのスイカ」の値段の方が安くなるのと同じです。それは「処分しづらい」、「食べきりづらい」ということでしょう。

不動産鑑定評価用語で、「面大減価」という言葉がありますが、これは面積が大きくなればなるほど坪単価が下がっていくという傾向で、広大地評価による減額もこの観点から開発行為に伴い発生するつぶれ地部分の減額を考慮しようとの考え方から評価減額が実施されております。

【続きは】⇒広大地の適用外となる広大な土地について |

|

「社長様、生命保険の見直しもお願いします!」

2017年9月14日現在 |

=========================================================

◇【黒川会計】『生命保険の見直しもお願いします!』◇

=========================================================

いつも大変お世話になっております。黒川会計、黒川です。

個人でお金を貯めるには、下記の3点に注意を!と言われております。

━━━━━━━━━━━━━━━━━━━━━━━━━━

①自動車に余りお金を掛けない。

②マイホームに余りお金を掛けない。

③高額で無駄な生命保険に加入し続けない。

━━━━━━━━━━━━━━━━━━━━━━━━━━

先日もあるお客様の保険を棚卸させていただき、個人加入の保険を一本やめることをアドバイスさせていただきました。

また、個人で加入している生命保険があれば可能な範囲で法人加入で法人受取人に変更することもお願いいたします。

下記は、私”個人的”ではありますが、保険についての考え方を述べさせていただきます。

┌───────────

│●保険とは万が一の補償を受けるためのもの?

└──────────────────────

保険制度とは…

偶然の事故によって生じる損害を補償するために「保険金=会社が契約者に支払う金〕」を定め、これに対し、あらかじめ一定の「保険料〔=契約者が会社に払い込む金〕」を払う制度。と国語辞典では紹介されています。

補償とは、与えた損害などを償うこととなっています。

やはり、自身で受けた損害を【負担しきれない場合】の補償ではないでしょうか? そう”万が一”の負担に備えるために加入するのです。ですから、例えば死亡、または障害者になってしまい普通に働けなくなってしまう!などの究極的な場合の補償はある程度設定しておかなければ、残された遺族に対しての補償が出来ないことになります。

また、私は配偶者には保険はかけておりません。だって配偶者が死んで保険金をいただきたくない!という考え方だからです。(もちろん私には保険はかけてありますが・・・「最近 味噌汁がショッパイ気がします。ドキッ!」)

┌───────────

│●不要な保険に加入していませんか?

└──────────────────────

よって、事例ごとに異なる保険に入る必要があると思います。

例えば、車を購入した下記のケースを比べてみます。

=↓==========================================

①車を新車で購入

②車を中古(3年落ち)で購入

上記、①の場合と②の場合には私の保険の入り方は異なります。

①の場合には、やはり盗難、相手のいる事故、自身での自損事故などがあった場合に、自身では負担が出来ない場合には【車両保険】も視野に入れて考えます。当然、この場合にはその新車の購入代金にも目を向けます。

また②の場合には、中古の車が盗難にあう可能性が低い、そして、購入資金にさほどお金を要していなければ、偶発的なことがあった場合でも自身でカバー出来るのではないでしょうか?

やはり、偶発的な事故があった場合に自分自身では解決出来ない!ときのために保険として備えるという考え方で保険を再度見直した方がいいと考えます。

┌───────────

│●生命保険にも同じ考え方をもっています!

└──────────────────────

これは、生命保険に関しても同じ考え方を持っています。例えば、30代で子供が小さい時期にはやはり、①自身の貯蓄も少ない②万が一の場合には子供にかかる養育費がかかる

しかし、50代や60代になれば、①30代の頃よりは貯蓄も増えているでしょうし、②子供もある程度大きくなっているのではないでしょうか?

ですから、車と同様、若い時期(新しい時期)には補償を高くし、年配(古い時期)であれば補償を低くしてもいいと感じてしまいます。

また、具体的な事例ですと

入院保険については、長い入院をした場合の補償をしていただくためで、では、一日目から支給される保険には入る必要があるか?⇒ですが、私達、自営業者は入院保険が出るからといってのんびり入院などしてられないのが現状です。のんびりしてたら、会社が無くなってしまいますから:::

また、傷害保険ですが、身体や心身に多大な影響がある場合への補償が必要となるのではないでしょうか?

例えば車椅子の状態になってしまった。など、考えもつかない状況の時に補償してもらうことが重要だと思います。

┌───────────

│●最後に一言#

└──────────────────────

要するに、保険会社の担当者の言われるままに保険に加入すると、あまりありえない事柄についての補償や、補償すること自体無駄に保険に加入し高額な保険料を支払うといったことに注意をお願いいたします。

やはり、私の保険は【自分自身では解決が出来ないぐらいの金額や期間的な損失】の備えとして保険を考えています。

そして、身体や盗難、事故に関しては極力自身で出来

る範囲での予防や備え、注意を払い無理をしないことを心掛けるということが一番だと考えます。

そもそも、保険を使用するときはあまり自身にとって良いことで使用する機会は無いはずですから、保険を使用しなかったら、無事でよかったことに感謝をする!こととなりますから…。

『生命保険の見直しもお願いします!』でした。

では、お仕事頑張って下さい。

Support黒川会計

|

|

「突然、地主さんより賃貸借契約の解約申し出あったら!」

2017年9月4日現在 |

=====================================================================

◇【黒川会計】『賃貸借契約での地主さんより解約申し出があったら!』◇

=====================================================================

いつも大変お世話になっております。Support黒川会計です。

私どものお客様でも美容室さんや居酒屋さんなどを賃貸借で借りて営業をしているお客様がいらっしゃいますが、今回は、賃貸借契約での貸し主側からの解約申し入れについてご紹介させていただきます。

今回は、地主さんから「出て行って下さい!」と言われたらどうしよう!という内容をメルマガでご紹介させていただきます。

┌───────────

│●解約の申し入れは、【正当な事由】がないとダメ!

└────────────────────────

一般的には、賃貸借の場合には契約期間が満了しますと、その期間満了によって、賃貸借の契約が終了しますが、ただし借家人(借り主)保護のために、借地借家法では下記のような特別の規定が設けられております。

《貸し主側では、》

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

貸し主側から更新拒絶の通知をする場合については、「正当な事由」が備わっていることが必要となります。

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

では、「正当な事由」とは貸し主が貸している建物を自分で使う必要がある、貸し主が他に住むところがなくてどうしても貸している建物に住まなければならない場合、貸し主が商売の都合で”どうしても”貸している建物を使いたい、というような場合です。

しかし、このような貸し主側の一方的事情だけで更新拒絶の正当な事由が決まるわけではありません。

借り主側にとって借りている物件は、営業の拠点だったり、生活の拠点だったりすることが多いです。よって借り主にもその場所を借りていなければならない都合があるからです。

よって、争いになれば貸し主側の都合と借り主側の都合をそれぞれのうちに、どちらの都合が正しいかということが重要です。でも、借地借家法では、どちらかと言えば賃借人側の都合の方が重視されているようです。

賃借人に立ち退いてもらって、建物を取りこわし更地にして売却したいという理由だけでは、正当事由は認められないようです。

ただし、その場合でも、貸し主と借り主が協議して妥当な立ち退き料として、借り主の経済的損失を補償する必要がありますが、ここで補償の合意が得られればスムーズにいくのではないでしょうか。

続きは、相続税のくろちゃんのページでご紹介させていただいております。

|

|

「サムライグループと黒川税理士事務所の新しいSystem第二弾も完成!」

2017年8月31日現在 |

顧問先様の会計事務所への満足度をあげるためのサービスの第二弾

(一般企業の法務編)も完成致しました。自由な発想で私ならしてもらいたい!

というサービスがあれば、即システムを作成して実行していく。その繰り返しです。

|

「サムライグループと黒川税理士事務所の新しいSystem完成!」

2017年8月28日現在 |

サムライグループと黒川税理士事務所の新しいシステムとサービスの一つが完成しました。

顧問先様への新しいサービスのためのSystemです。

私が、サウナで考えスタッフがPHPでプログラムを作成!

どんどん良いと思うことを実行していく。

それがSGSystemであり私たちサムライグループと黒川税理士事務所です。

ボケッーとしていたら、AIに負けちゃいますよね。 |

|

「姉妹サイト【相続税のくろちゃん】トップページ変更!」

2017年8月17日現在 |

毎年、お盆の最中にサイトの一部変更等を実施しておりますが、

今年も相続税のくろちゃんのトップページを変更させていただきました。

|

「姉妹サイト【相続税のくろちゃん】一般の方からの相談フォーム完成!」

2017年8月15日現在 |

相続税専門サイトの相続税のくろちゃんのページからお問合せフォームをスタッフがCGIで新設しました。

これからも、攻めて行きましょう!!!

勉強をしても、その知識を広く一般の方々に分かってもらわないといけません!

だから、広報活動も積極的にがんばります!

相続税のくろちゃんへのお問合せフォーム完成!

|

「相続で兄弟姉妹の借金を肩代わりされる相続放棄とは?」

2017年8月14日現在 |

さて、今日から仕事をスタートさせていただきましたが、顧問先様にお送りしているメルマガの一部をご紹介させていただきます。

==========================================================

◇【黒川会計】『兄弟の借金を肩代わりされる相続放棄』◇

==========================================================

いつも大変お世話になっております。Support黒川会計です。

今回は法定相続人判定システムの追加のご利用方法のご紹介をさせていただきます。

それは遺産の分割とは自身の家族だけの問題では無く、例えば結婚をしていない兄弟や子どものいない兄弟、そしてその配偶者の死亡などで関係がしてくるからです。

特に注意をしていただきたいことは、借金の多い兄弟が亡くなった場合に、その配偶者や子どもが相続放棄をした場合に、相続する順番が兄弟に異動してくるケースがあるからです。

【相続の法定相続人判定システム】

━━━━━━━━━━━━━━━━━━━━━━━━━━

http://www.gamusyara.com/souzoku27.php

━━━━━━━━━━━━━━━━━━━━━━━━━━

┌───────────

│●相続の放棄とは?

└────────────────────────

相続放棄(そうぞくほうき)とは、相続人が遺産の相続を放棄すること(一切の財産と債務の承継を断ること。)です。

人の死亡によってその人が持っていた財産だけでなく債務も引き継ぐことが相続なのですが、中には借金の方が多くなる場合もあります。その場合に法定相続人となる人が、相続放棄の申請を家庭裁判所にすることになります。

なお、その人が死亡したことを知ってから3か月以内に相続放棄を選択しなかった相続人は(家庭裁判所に期間の伸長を申し出なければ)自動的に亡くなった人の財産と債務を相続する(単純承認)したこととなってしまいます。

┌───────────

│●兄弟に家族や子どもがいても相続【放棄】をすると!

└────────────────────────

兄弟の誰かが亡くなり、その配偶者や子ども、両親などの【全員】が相続【放棄】をしたとき。

下記のシステムで配偶者の欄を「なし」子どもの数「0」として、両親の数「なし」と入力してみてください。なお、その際には兄弟の数は正規の人数をお願い致します。

”すると”下の法定相続人欄には兄弟(姉妹)の人数が表示されることとなります。

=↓==========================================

http://www.gamusyara.com/souzoku27.php

要するに兄弟の家族関係者がみんなで相続放棄をすると、なんにもしないと兄弟姉妹の借金を相続してしまうことがありうるのです。

┌───────────

│●兄弟姉妹が相続人となる場合で、相続放棄できる期間は

└────────────────────────

この場合には、先順位の相続人がすべて相続放棄をしたことにより、自分が相続人となったことを知ったときから3ヶ月間です。自分が相続人となったことを知った時

とは、先順位の相続人がすべて相続放棄をしたことを知った時となります。

ですから、兄弟の葬儀に出席したときから3ヶ月以内ではなく、兄弟の家族関係者のみんなが相続放棄をしたことを知ってからとなります。しかし、その事実を知ったからには家庭裁判所に相続放棄の申し立てをしないと借金を肩代わりすることとなってしまいます。

┌───────────

│●最後に:::

└────────────────────────

法定相続人の判定システムは、自身の現在の家族構成でなく例えば、離婚した場合、親が亡くなった場合での判定や、兄弟の家族構成からの実施してみたり、配偶者の実家の構成からしてみたりと、様々なシーンで利用することができますので、そんな中から出てきたご質問事項がございましたら、お気軽に黒川税理士事務所の黒川か担当者までお気軽にご相談ください。

『兄弟の借金を肩代わりされる相続放棄』でした。

Support黒川会計

|

|

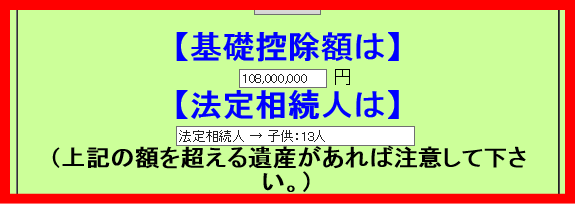

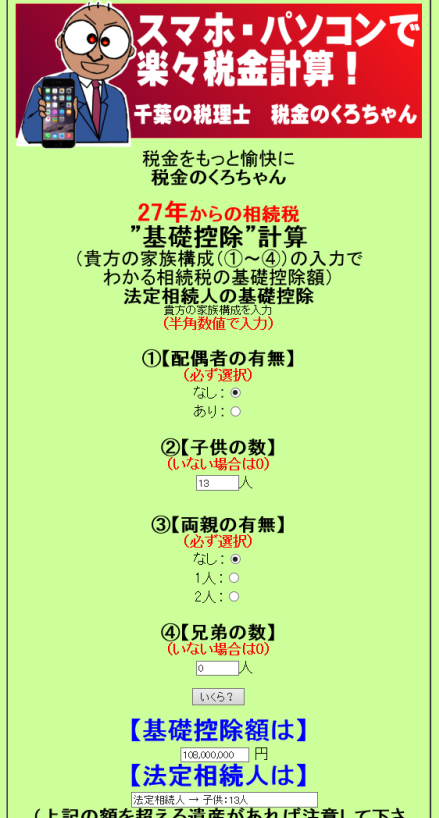

「相続で貴方の法定相続人は誰?基礎控除はいくら?」

2017年8月7日現在 |

SGSystemの相続税関連として、今まで相続税の基礎控除を計算するページがありましたが、そこに法定相続人を表記するものを追加させていただきました。

私の事務所のスタッフにここの部分を追加させていただきました。とにかく、”税金をもっと愉快にう!”これが私たちのテーマです。スマホやパソコンで簡単に税を学べる。いいですね!

うちのスタッフは渋いでしょ!!!

法定相続人は誰?by SGSystem

|

|

|

「なぜ、相続税に力を入れているか?それは税理士受験時代から!」

2017年8月4日現在 |

私、黒川自身が実家の不動産管理で大変な思いをしております!

税理士受験時代にも相続税法という法律を勉強し、その当時から自分で実家の相続対策を真剣に考えてきました。

また、現在では父親が高齢になっていますので、私が暇を見つけては自宅の不動産に関して、草刈り・木の伐採・ゴミ拾い・不動産業者さんとのやり取り・インターネットを利用して未利用地の広告宣伝等を実施をしております。

刈っても、すぐに自分の背丈ぐらいに伸びでしまうんですよ!

一反を1時間程度で大汗をかいて刈る!

ですから、私自身が不動産を管理するということの大変さを痛感しております。よく、「机上の空論」などと言いますが、私の場合には「現場の教訓」から不動産をみて、考えております。

普通の財産評価基本通達からのみだけでなく、誰が、住みたいのか?利用をしたいのか?売却したらいくらになる?収益をあげるとしたらいくらになる?その不動産の朝の顔、夜の顔、近隣はどんな状況下?などなどと:::

自分自身で1トン近くの重量のある草刈り機を操りながら、不動産管理の大変さを毎年痛感しております。

こんな状態の草を刈っていくのですから

こうなるときには、汗だくだくですよね。

だから、机上の空論ということでなく、現場の教訓で相続を考えております。

やっぱり、こんなとこで苦労する税理士は、なんか違うと思います。

|

|

「相続の遺産分割について重要なこと・その2!」

2017年8月3日現在 |

==========================================

◇【黒川会計】『相続での遺産分割について その②』◇

==========================================

いつも大変お世話になっております。Support黒川会計です。

私も今まで数多くの相続事案にかかわってきましたが、中には6回目の結婚で、その結婚をした相手が、最初の子供と同じ年というケースもございました。

また、小学6年生の子供が多額な資産を相続したことを理由に毎日学校に行かずにゲームセンター通いといった例もありました。「子孫の為に美田を買わず」とはよく言ったものです。

なお、以下「被相続人」とは、死亡をして相続の財産を残した人を指します。

┌───────────

│●様々な場合の事例のご紹介! その②として

└────────────────────────

Q 相続人である母親が認知症で協議ができない

=↓==========================================

A 相続人の中で認知症になった人がいてもその人は相続をすることができます。ただし、法律行為をするという意味を知る能力に欠けていますから、その場合には法律行為を代理する人を家庭裁判所に申し立てをして”成年後見人”という人に法律行為の代理をしてもらうこととなります。

Q 遺産のほとんどが愛人に贈与をされていた

=↓==========================================

A 愛人に対する財産の贈与が、被相続人の死亡の前1年以内にされた者である場合には、その贈与により相続人の遺留分※が侵害された場合には、相続人は家庭裁判所へ遺留分の減殺の請求の申し立てをすることができます。要するに、俺たち私たちの取り分があるはずだから返せ!という請求です。

また、被相続人と愛人とが相続人の遺留分を侵害することを知った上で行ったのであれば、1年より前の贈与であっても遺留分の減殺の請求をすることができます。

また、その贈与自体が、愛人関係の維持継続のためであれば、「公序良俗違反」として贈与そのものが無効となる判例もあるようです。

※遺留分(の減殺の請求)

━━━━━━━━━━━━━━━━━━━━━━━━━━

遺留分(いりゅうぶん)とは、偏った遺産分割による相続人の最低限の財産相続権利を守るための制度となります。例えば、財産の全額を愛人に相続させるといった遺言が発見された場合でも残された家族の相続分を請求することのできる権利となります。

遺留分の割合とは

法定相続人が妻や子供の場合には、法定相続分の1/2

法定相続人が両親の場合には、法定相続分の1/3

なお、兄弟姉妹には遺留分は認められておりません。

Q 遺産が自宅だけなので、分割協議ができない

=↓==========================================

:::

相続の分割で重要点とは?続きは:::

|

|

「相続の遺産分割について重要なこと・その1!」

2017年8月1日現在 |

顧問先様にお送りしているメルマガの一部をご紹介!

=========================================

◇【黒川会計】『相続での遺産分割について その①』◇

=========================================

いつも大変お世話になっております。Support黒川会計です。

現在4件の相続税業務を実施させていただいております。

相続業務は、一事務所に年間一件あればいい方とまで言われておりますので、他の会計事務所よりは、毎年はるかに多くの相続案件を処理させていただいております。

もちろん、どの相続ももめ事が無くスムーズに申告納税まで終了する予定ですが、今回は【遺産分割】についての様々な事例をご紹介させていただきます。

┌───────────

│●遺産の分割とは?

└────────────────────────

遺産分割とは、亡くなられた方に財産がある場合には、その方の遺言書という形で遺産分割の意向があった場合原則としてそれ通りに分け、遺言書がない場合には、その亡くなられた方の法定相続人がみんなで話し合いをして、話し合いがつけば遺産分割協議書にサインをして分割をすることとなります。

━━━━━━━━━━━━━━━━━━━━━━━━━━

遺言書※が【ある】⇒ 遺言通り遺産分割

しかし、みんなで遺産分割協議してもOK!

遺言書※が【ない】⇒ みんなで遺産分割協議

━━━━━━━━━━━━━━━━━━━━━━━━━━

※遺言書にも

遺言書にも普通方式の遺言には、「自筆証書遺言」公証人役場で二人の立会のもと作成される「公正証書遺言」などの種類があります。また、自筆証書遺言の場合には遺言書の中身を勝手に開封せずに家庭裁判所に持ち込んで検認をする必要が出てきます。

┌───────────

│●協議には相続人全員が参加する必要があります!

└──────────────────────

遺言書がない場合では、::: 続きは

相続の遺産分割で重要なこととは?

|

|

「税務署も利用しているインターネットアーカイブ!」

2017年7月20日現在 |

==================================================================

◇【黒川会計】『税務署も利用しているインターネットアーカイブ』◇

==================================================================

いつも大変お世話になっております。Support黒川会計です。

今日の朝一番で、自社の税金のくろちゃんのサイトを誤って削除をしてしまいました。

そこで、ページ構成を調べるために利用したのがインターネットアーカイブです。そこで今回は税務署も利用しているインターネットアーカイブについて簡単にご紹介をさせていた

だきます。

┌───────────

│●インターネットアーカイブとは?

└────────────────────────

インターネットアーカイブとは、企業のホームページはその時々によりデザインや内容が更新されて現在のものとなっておりますが、例えば今から10年前のホームページはどうだったか?など覚えている社長様はいませんよね!

しかし、このインターネットアーカイブを利用すると過去のホームページが表示されるのです。この会社が定期的に企業のホームページのキャッシュを取得して過去のページを表示しているのです。

続きは、こちらより

|

|

「私の相続業務に対する独特な考え方について!」

2017年7月10日現在 |

現在、私どもでは相続税業務を3件受けております。そのうちの二件はほぼ終了となりました。

毎回、相続税(資産税)の申告業務で注意をしていることは【問題意識】です。

相続税については、10人の税理士がいれば10人全部が最終土地の評価価額が異なると言われており、実際のところそうなると思います。それは、土地に対する考え方が10人の税理士で全部異なるからです。

その土地の評価(価額)をどう考えるか?

一つとして同じものがないのが土地の性質です。

もちろん、相続税法では財産評価基本通達というものが存在しますから、変わらない部分もあります。でも実際はどこまでその土地について興味を抱き、考え、疑問を抱くか!ではないでしょうか。

「私の事務所は相続税が強い!」「対策ならお任せください!」などなどインターネット上では様々な方々が同じようなキャッチフレーズで宣伝をしていますが、本当に一物件づつ、土地について興味を抱き、考え、疑問を抱いているんでしょうか?

都市計画法、建築基準法等、そして相続税法と様々な法律が関係しています。

だから、土地の評価は10人の金額が異なるだけあって、逆に怖さも存在します。そこまで減額させるのか!!!それは、申告の段階では税理士の裁量が大きいからです。

私たちは、やはり常に問題意識を持ち、何度もその土地に出向き(場合によっては朝や夜の土地の顔の調査)その土地に隠された要因はないか?など常に考えています。

東南向き道路、北向き道路が同じ路線価で評価されたり、面積が著しく多いのに面大減価がされなかったり:::???おかしいでしょ!と考えます。

だから、やっぱり【問題意識】が重要だと自分に言いきませてます。

今回のある相続申告では、二箇所の広大地(土地の減額評価)の適用を実施しました。

そのうちの一件については、すでにアパート建築が済んでいる場所ですが、私はその行為によって「既に開発を了した宅地」とは考えておりません。

もちろん、指定容積率や基準容積率の観点や最近の周囲の住宅建築環境、投資利回りなどを総合勘案しながらの判断となります。

私は、もともと資産税業務が好きで、30代のサラリーマンとして会計事務所に勤務をしていた頃から、相続業務を中心に担当させてもらってきたことが今に生きてきているとも思っております。

だから、やっぱり相続業務が好きなんでしょう!だから自然と問題意識がわくのでしょうか?

そして、私も まだまだ勉強です。 |

|

「毎月一日は事務所スタッフの能力向上のための勉強会!」

2017年7月4日現在 |

毎月一日は事務所スタッフの勉強会となっていますが、今回(3日)は会計王のソリマチのスタッフの方2名が東京から事務所に来ていただいてソリマチ会計王の最新バージョンの効率的な利用方法の勉強会を開催しました。

マネーリンクの利用方法その他、最近での便利ツールの内容で90分ほど実施していただきました。そして、今後はその内容を顧問先様にご提供をさせていただきます。

毎日使っているソフトなだけに定期的にこのような勉強会の必要性を実感!

ソリマチのトシチャン、ユーチャン おつかれさまでした。 |

写真は、毎月一日はスタッフの私服ディーのため自由な服装です。

|

「2017年11月9日千葉県保険医協会様主催 医師の事業承継と相続対策実施」

2017年6月30日現在 |

2017年11月9日 千葉県保険医協会様主催で医師の事業承継対策と相続対策の講演会講師実施決定しました。

なお、2017年度の千葉県保険医協会での講演会はこれで3度目!!!

さて、今回も全開でかんばります!!! |

|

「経営理念の必要性について!(顧問先様専用メルマガより)」

2017年6月28日現在 |

==========================================================

◇【黒川会計】『先輩に叱られて、経営理念を作成!』◇

==========================================================

いつも大変お世話になっております。Support黒川会計です。

以前、社員同士のもめ事があったり、社員の定着率が悪かった時期に、私の恩師に相談をしましたところ、「お前

の会社には経営理念もないのか!すぐに作りなさい!」と指導をされ、今から5年ぐらい前に作成をしました。

今回は、人手不足の中で会社と社員が同じ目的を持ち目的地まで歩んでいくための道しるべでもある経営理念について私なりにご紹介をさせていただきます。

┌───────────

│●まずは、黒川税理士事務所の経営理念について

└────────────────────────

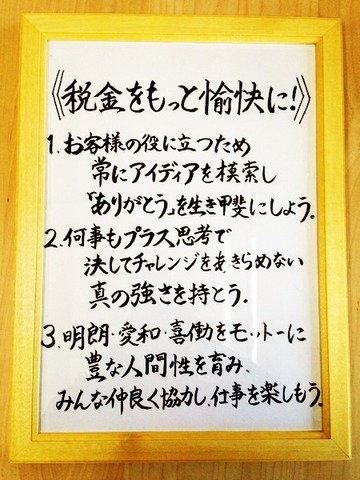

|

《税金をもっと愉快に!》

1.お客様の役に立つため

常にアイディアを模索し

「ありがとう」を生き甲斐にしよう。

2.何事もプラス思考で

決してチャレンジをあきらめない

真の強さを持とう。

3.明朗・愛和・喜働をモットーに

豊な人間性を育み、

みんな仲良く協力し、仕事を楽しもう。 |

なお、上記の企業理念は会社内に作成したものを掛け、毎月一日の朝礼で読み上げることとしました。

┌───────────

│●私なりに考える経営理念とは?

└────────────────────────

会社での個人個人の社員が判断に困ったときに、バラバラの考え方で行動や対応をしてしまうと会社経営にも問題

が生じます。それは、社長様が日頃言っていることには、共通点がなく(その時々の場合により臨機応変に考え方が変わってしまうため)あったとしても、社員が忘れてしまう。

そこで、社長様の会社でどんな状況でも基本となる指針を掲げて、会社内部で共有するというものではないでしょうか。

━━━━━━━━━━━━━━━━━━━━━━━━━━

「何のために会社は経営を行うのか?」

「何を喜びとして毎日働いているのか?」

「お客様へのとっさの対応の際にどうすればいいのか?」

「社員同士での喧嘩やいがみ合いをしていいのか?」

━━━━━━━━━━━━━━━━━━━━━━━━━━

経営理念を社員全員が共有して理解をして共感し、行動のよりどころとしてもらうためのものだと思っております。

そして、経営理念により、社員が共通の目的・意欲をもち意思の疎通がある強い組織としていく。

┌───────────

│●経営理念作成に基づく理想的の流れ

└────────────────────────

経営理念作成に基づく理想的の流れとしては、

━━━━━━━━━━━━━━━━━━━━━━━━━━

経営理念が社風を作り、

↓↓↓↓↓

社風が人を育て、

↓↓↓↓↓

人が利益を生むという

━━━━━━━━━━━━━━━━━━━━━━━━━━

流れが自然に作り出されることが最終目標となるのではないでしょうか?

┌───────────

│●経営理念の内容については

└────────────────────────

やさしい言葉で、当たり前の内容でいいのではないでしょうか?その当たり前のことが、これだけスピードで物事が変化していく時代に、時々立ち止まって考え方が他の方面にズレはじめてないか?などの確認ができると思いますので。

『先輩に叱られて、経営理念を作成!』でした。

では、お仕事頑張って下さい。

Support黒川会計

|

|

「15 年以上継続している該当顧問先様への月末メール送信!」

2017年6月27日現在 |

毎月月末には、来月決算のお客様と今月末で決算を迎えるお客様に対してメルマガを送信しております。

こんなことをしてすでに15年以上が経過するかな?

内容はともかくとして、やはり大事なことは継続! |

|

「来月の7月10日は納期の特例を選択している会社の源泉納付!」

2017年6月22日現在 |

来月の7月10日は従業員さんの毎月の給与から預かる源泉所得税で納期の特例を選択している

会社の半年の一度の納付の時期となります。なので、そのご案内をさせていただきます。

四コマ漫画で源泉税のご説明はこちらより

|

「私たちの事務所での銀行対策とは?」

2017年6月20日現在 |

|

私どもの事務所では、決算の際に【対銀行対策】の決算書作成を心がけておりますので、その内容をかん単にご紹介させていただきます。

┌───────────

│●日々の月次決算で注意をしている点

└────────────────────────

会社が抱えている会計上の問題を十分に把握するために下記のような取り組みを実施させていただいております。

■発生主義で経理

まずは、発生主義といいまして売上も原価も当月に請求したもの、されたものを計上させていただいております。

■月々の棚卸資産の計上

極力、当月の棚卸し高を概算で計上し、極力正確な単月決算実施を目指しております。

■仮払金の精算

極力、可能は範囲ないでの仮払金の精算を実施しております。

■減価償却費の月割り計上

減価償却費ですが、決算の際に全額を一度に計上するのではなく、月々に概算計上を実施させていただいております。

■賞与等の月割り計上

賞与支給日に全額を一度に計上するのではなく、予定をしている賞与額を月々に概算計上を実施させていただいております。

■消費税の税抜き処理

消費税の経理処理につきましては、期末の損得の影響がでないように、税抜き処理を実施させていただいております。

┌───────────

│●売上高を上げる

└────────────────────────

可能は範囲内で雑収入として営業外収益に計上をするのではなく、売上に科目を追加して売上計上を実施させていただいております。例えば、手数料収入、家賃収入、鉄くず売却収入など。

┌───────────

│●売上原価を下げる

└────────────────────────

売上原価を下げることで、粗利益率を向上させる取り組みを実施しております。例えば仕入れ値引きを原価から差し引くことや、消耗品等で処理できるものは消耗品として販売費及び一般管理費としております。

┌───────────

│●販売費及び一般管理費を下げる

└────────────────────────

販売費及び一般管理費を下げることで営業利益を極力出すようにしております。例えば特別で高額な修繕費等は特別損失として販売費及び一般管理費から除外をさせていただいております。

┌───────────

│●貸借対照表で注意していることは

└────────────────────────

貸借対照表で注意していることは、資産の部で固定資産に計上されているものの中で短期的な取引のものは、固定資産から流動資産に振替るようにしております。そうすることで、流動比率を上げることになるためです。

また、負債では、極力短期の流動負債から長期の固定負債に振り返るようにしております。

そうすることで、銀行に対する印象をよくするためです。ですから、社長様からの借入金はすべて長期借入金で統一し、それ以外でも極力長期の未払い金などを活用するようにしております。

┌───────────

│●納税準備預金の積極的に活用をおすすめ

└────────────────────────

これは、対税務署や対金融機関に対して「税に備えるある会社」「納税に前向きな会社」という好印象を与えることができる預金だとお考えください。

┌───────────

│●利益準備金や別途積立金の取り崩しの実施

└────────────────────────

お客様の中で利益準備金や別途積立金(過去の利益額)の計上があり、最近業績が振るわず繰越利益がマイナスとなっている場合には、利益準備金や別途積立金の取り崩しを実施することで貸借対照表の見栄えをよくするようにしております。

『決算の際に対銀行対策を実施』でした。

Support黒川会計

|

|

「先日の講演会で、参加者から難しかった!というご指摘を」

2017年6月9日現在 |

先日の千葉県保険医協会様主催の開業医の税務講演会ですが、ある参加者からは「税務の知識がないと難しかった!」というコメントもありました。

今後は、もっともっと分かりやすく丁寧な講演を心がけないといけませんね!こんなことの繰り返しですが、反省をして正して、次回に役立てる。そして自分が成長できる。大事なことです。

|

でも、慰めにはなりました!

|

「税金のくろちゃんのトップページを大幅に修正!」

2017年6月8日現在 |

税金のくろちゃんのトップページですが、視覚的に分かりやすいように大幅に修正をさせていただきました。

この時期は、業務にも多少の余裕があるので、数日間かけての修正作業。モットーは、税金をもっと愉快に!

|

「私たちのオリジナル制作をしている様々なSystem!」

2017年5月26日現在 |

会計事務所と言えば、オフコンメーカーより様々なSystemの提供を受けてそれを利用することが多いようです。

大体からして、ホームページの作成すらも外部外注にお願いをしているのではないでしょうか?

私どもの事務所では、自社のホームページはもちろんのこと、顧問先様のホームページ、PHPプログラムの活用による自動計算システム、またVBAなども利用をしながら様々なSystemをお客様へのサービスのために制作をしています。

それは、すぐほしいから、すぐ直したいから:::です。

|

「6月支給の給料から住民税の天引き額に注意を!」

2017年5月26日現在 |

==============================================================

◇【黒川会計】『6月支給の給料から住民税の天引き額に注意を!』◇

==============================================================

いつも大変お世話になっております。Support黒川会計です。

今回は、住民税の特別徴収する金額の訂正時期となりますのでメルマガにてご案内をさせていただきます。

┌───────────

│●住民税の特別徴収額が【変更となる】時期です!

└────────────────────────

昨年度から住民税の特別徴収制度(会社が給料から天引きして預かり代わりに支払をする制度)がスタートしましたが、一年間の金額の変更時期が【6月】となります。

これは、住民税の計算が28年度末に会社で年末調整をした金額を元に新年度の一年分の住民税を計算して各会社に28年度分の住民税を毎月天引きして下さいという明細書が送られてくるのです。

会社に送られてきている明細書より6月の給料を支払う金額から給与ソフトやエクセル計算などの金額訂正をお願い致します。

┌───────────

│●住民税の特別徴収明細書の記載例より

└────────────────────────

住民税の特別徴収明細書の記載例

=↓==========================================

例)

山田太郎

6月分 7,800円

7月分 7,500円

8月分 7,500円

9月分 7,500円

〃

上記のように、6月分のみ異なる金額となっておりますので、

6月は特に注意をして下さい。

┌───────────

│●6月支払分よりという意味は?

└────────────────────────

6月【支払分より】という意味は?

=↓==========================================

例)

■末締めの月末払いの会社では

6月分の6/30支払分からの金額が新年度のものとなります。

■末締めの翌月5日払いの会社では

5月分の6/5支払分からの金額が新年度のものとなります。

┌───────────

│●最後に:::

└────────────────────────

上記とは別に従業員さんが異動(入社や退社)をされた場合にも過去にもご紹介しているように注意が必要となります。

その際には、下記のページをご参照下さい。

=↓==========================================

http://www.k0001.com/96chan/2016jyuuminzei.html

『6月支給の給料から住民税の額に注意を!』でした。

では、お仕事頑張って下さい。

Support黒川会計

|

|

「千葉県保険医協会様主催:新規開業医の先生向け税務セミナー開催!」

2017年5月24日現在 |

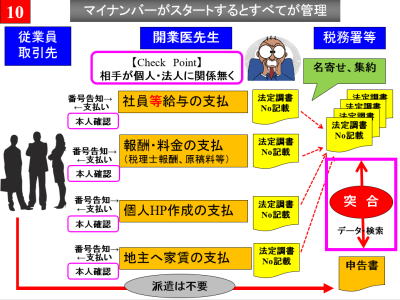

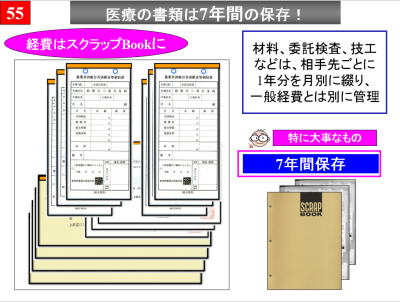

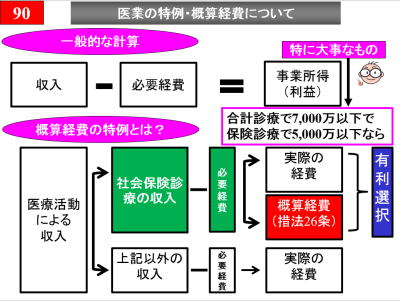

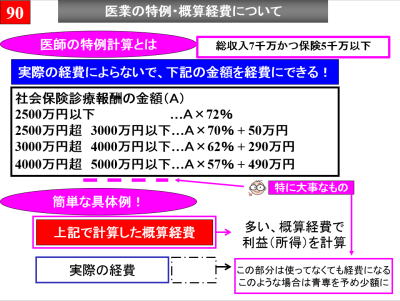

平成29年5月21日(日曜日)に千葉県保険医協会様主催で、新規での開業医の先生向けの税務セミナーを実施させていただきました。

これで、今年2回目の千葉県保険医協会様での講演会です。前回は2月だったかな?(汗)

平成29年度の税制改正、マイナンバー、開業に当たっての届出書類、日々の会計管理、決算の際の注意点、措置法26条について、簡単な消費税の課税、医業についての税務調査での注意点、独立して17年経って気がついたことなどを1時間弱でご紹介させていただいたのですが、20名以上の将来の先生達の真剣な目つきに感動をしてしまいました。

私の事務所でも5月は3月決算が数多くありましたので、日曜日の講演会には少し疲れ気味:::

だって行楽日和の日曜日に一日勉強に来ているんですから、そりゃ、真剣ですよね! |

|

「新規採用の際の住民税の納期の特例にご注意を!」

2017年5月23日現在 |

==================================================

◇【黒川会計】『新規採用の際に住民税の【納期の特例】に注意を』◇

==================================================

いつも大変お世話になっております。Support黒川会計です。

平成28年度から従業員さんの住民税(県民税と市民税)も会社で給与支払の際に預かり、半年に一度納税をし

ていると思います。

今回は新規で採用をした方の住民税の納期の特例提出の注意点をご紹介させていただきます。

┌───────────

│●現在の住民税の支払い方法は年二回となっています。

└────────────────────────

現在の住民税の支払い方法は年二回となっています。

それは、従業員さんが住んでいる市区町村に住民税の支払い方を年二回とする届出をしているからとなります。(その届出をしていないと基本的には年間12回の納付となる。)

【住民税】について年二回納付をされている。

12/10

|-------------------------|-------×----

6月から11月分の

住民税を預かり ⇒ 半年分の支払

6/10

|-------------------------|-------×----

12月から5月分の

住民税を預かり ⇒ 半年分の支払

┌───────────

│●新規で従業員さんを採用したら!

└────────────────────────

新規で従業員さんを採用したら、現在いる従業員さんと同じ市区町村か!を確認してください。

例えば、現在いる従業員さんが千葉市、習志野市、市原市だった場合に、新規採用の方がこの地域の方であればいいのですが、仮に松戸市だった場合には、新規で松戸市に半年に一度の支払にしてください。という届出をしないといけないのです。

┌───────────

│●では、どのような届出を提出するのか?

└────────────────────────

新規で採用した方の市区町村が、まったく新しい市区町村であった場合には、住民税の支払いを年二回にして下さい!という届出書を作成して提出することとなっておりますが、エクセルで無料でその様式をダウンロードするページを設けましたので、どうぞお気軽にご利用ください。

=↓==========================================

http://www.k0001.com/96chan/2016jyuuminzei.html

┌───────────

│●この届出書提出の際の注意点として!

└────────────────────────

この届出書提出の際の注意点として、常時従業員さんの数が10未満の事業所しか出せないこととなっておりますのでご注意してください。

『新規採用の際に住民税の【納期の特例】に注意を』でした。

では、お仕事頑張って下さい。

Support黒川会計

|

|

「住民税特別徴収の際の納期の特例様式ダウンロード提供!」

2017年5月19日現在 |

この時期は、新規で従業員さんを雇い入れる時期ですから、住民税の特別徴収用

納期の特例エクセルをダウンロード様式をアップさせていただきました。

|

「求人募集一旦停止のご案内」

2017年5月16日現在 |

黒川税理士事務所 2017年の社員募集は、

採用がありましたので一旦停止とさせていただきます。

私どもの事務所に興味のお持ちの方は、定期的にアクセス

をしてください。自分たちでSystemを作成する愉快な事務所です。

|

「顧問先様管理システムを完成!Powered by SGsystem!」

2017年5月11日現在 |

先日、「sg-System.com」を取得しましたが、またまた私たちの事務所独自のお客様管理Systemを作成しました。

とにかく、自分たちで作成するので、自分たちに必要な情報を管理することができます。他人が作成したものを利用するのは会計ソフトで十分。

自動計算Systemのweb公開や、顧問先様にご提案する様々な試算System、そしてお客様の不動産情報管理Systemや会社情報管理System:::

愉快な会社です。

そして目指すは、オンリーワン!!! |

|

|

「事務所スタッフの夏期の軽装化のお願い!」

2017年5月2日現在 |

===========================================================

◇【黒川会計】『事務所スタッフの夏期の軽装化のお願い』◇

===========================================================

いつも大変お世話になっております。Support黒川会計です。

5月のゴールデンウィークに入りまして連日、厳しい日差しが続いておりますが、お客様の皆様はいかがお過ごしでしょうか?

昨年度まで6月からクールビズを実施させていただいておりましたが、今年度より5月より実施させていただきたいと思っております。

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

今回は、事務所のスタッフの夏期の軽装化のお願いとなります。

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

今年から【5月1日から同年の9月30日】までの期間に顧問先様をご訪問する際に、【ノーネクタイ・ノージャケット】とした衣装をさせていただきたくメールでご案をさせていただきます。

どうぞ、ご協力をお願い致します。

『事務所スタッフの夏期の軽装化のお願い』でした。

では、お仕事頑張って下さい。

Support黒川会計

|

|

「15年間継続している月々の税務案内のご紹介!」

2017年5月1日現在 |

私ども黒川税理士事務所では、2002年6月から毎月お客様に月々の税務案内を継続して実施しております。

ですから、もう15年も継続をしていたんですね。継続は力なりと言いますが、メルマガも含めて顧問先様に定期的に情報発信を継続させていただいております。

=====================================================

◇【黒川会計】 『 【5】月分の税務』◇

=====================================================

いつも大変お世話になっております。黒川会計Supportです。

◇お陰様で、現在抱えている税務調査は実質0件となりました。

最近あった税務調査も一件はすでに終了。もう一件は先方から連絡がないので、恐らく無事に終了予定です。

それでは、簡単ではありますが 【5】月分 の税金のご案内とさせていただきます。

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

■□―――――【個人】経営者の方へ―――――□■

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

5月は、個人及び従業員さん関連の税務は 二点だけご紹介させていただきます。

┌───────────

│◇個人(従業員さん)の道府県民税・市町村民税の特別徴収税額の通知

└──────────────────────

(1)特別徴収義務者経由、納税義務者へ通知を致します。

(会社で住民税の徴収事務する際の通知書が届きます。)

(2)通知期限・・・5月31日(水曜日)

※通知が届くだけですから、住民税の支払いではございません。

【Check Point 特別徴収義務者とは】

会社で従業員さんの住民税を預かっている場合のその会社を さしています。ですから、住民税を従業員さんに代わって支払う義務がありますから、支払いが遅れれば、会社が延滞税などを負担しなければなりませんので、ご注意を。

┌───────────

│◇確定申告税額の延納届出による延納税額の納付

└──────────────────────

申告期限・・・5月31日(水曜日)

個人の所得税に関して分割納付を選択した場合です。

きちんと高額な利子税が課税されることとなっております。

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

■□―――――【法人】経営者の方へ―――――□■

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

┌───────────

│◇ 3月 決算法人の【確定】申告

└──────────────────────

【重要度】⇒★★★★★

法人税・消費税・地方消費税・法人事業税・法人住民税の一年間の締めくくりです。(一年間、お疲れ様でした!)

============================================

支払う日※・・・ 5月31日 水曜日

============================================

尚、下記でも簡単な法人税の計算が可能ですので、お確かめ下さい。

http://www.gamusyara.com/index2.php

※申告と納付(しんこくとのうふ)期日は

-------------------↓----------------------

会社の決算期末 →→→ 5月31日 水曜日

----------------|--------------------------------

【2ヵ月後】

に全ての税金の申告・納税を

することとなります。

よって、 【4】月 決算法人のお客様は、そろそろ決算 準備が必要となってまいりますので、売上・仕入の未回収・未払の整理や商品の棚卸、通帳残高の記帳などのご用意もお願い致します。

┌───────────

│◇ 【9】月 決算法人の【中間】申告※

└──────────────────────

【重要度】⇒★★★

予定申告(中間申告※)

=↓==========================================

法人税・消費税・地方消費税・法人事業税・法人 住民税※の半年間の前払分を支払います。

《法人税の場合》⇒

前年の法人税の額が【年額20万円以上】の場合の法人が対象となります。

《消費税の場合》⇒

前年の消費税等の額が【年額60万円以上】の場合の法人が対象となります。

============================================

支払う日・・・ 5月31日 水曜日

============================================

尚、下記でも簡単な中間納付税額の計算が可能ですので、

お確かめ下さい。

http://www.gamusyara.com/kan2.php

※中間申告(ちゅうかんしんこく)とは

-------------------↓----------------------

中間申告とは、前年度の税金の半分を今期に支払う ことをいいます。(現在の年度の中途で、前年度の税金×2分の1)

これは、結論から申しまして、国の財政収入の確保のために実施されております。しかし、滞納すると きちんと延滞税(会社の経費とならない。) が課税 (2ヶ月以内 2.7%(特例期間中) 2ヶ月超 14.6%)されてしまいます。

≪前期≫ ≪今期≫

-------------------------│-----------×--------------│

↓

前期の税金 前期の税金の半分を前払いで納付

┌───────────

│◇ 6.9.12月 決算法人等の消費税の年間4回の【中間】申告※

└──────────────────────

【重要度】⇒★★★

《消費税のみとなります。》⇒

前年の消費税等の額が【年額400万円以上】の場合の法人が対象となります。

============================================

支払う日・・・ 5月31日 水曜日

============================================

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

■□―――――【個人】【法人】共通事項―――――□■

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

┌───────────

│◇【所得税】について毎月源泉納付をされているお客様へ

│ ( 【4】月分 の源泉所得税の納付のお知らせ)

└──────────────────────

毎月納付をしているお客様につきましては、通常ど おり支払月の翌月10日の支払いをなります。しかし

、ほとんどのお客様が納期の特例※(年二回納付)を選択しておりますので、ご安心下さい。

≪一般の源泉納付の時期≫

============================================

支払う日・・・ 5月10日 水曜日

============================================

※納期の特例(のうきのとくれい)とは

-------------------↓----------------------

なお、納期の特例※申請をしている場合には、次回は7月10日 に、まとめで6ヶ月分の支払いをす

ることとなりますので、上記は無関係となります。

≪納期の特例の源泉納付の時期≫

============================================

支払う日・・・ 7月10日

============================================

7月10日

|----------------------------|---------×----

1月~6月

分の源泉税を預かり ⇒ 半年分の支払

尚、下記でも簡単に毎月の給与の源泉税額の計算が可能ですので、

お確かめ下さい。

http://www.gamusyara.com/gensen25.php

┌───────────

│◇【住民税】について年二回納付をされているお客様へ

└──────────────────────

12/10

|-------------------------|-------×----

6月から11月分の

住民税を預かり ⇒ 半年分の支払

6/10

|-------------------------|-------×----

12月から5月分の

住民税を預かり ⇒ 半年分の支払

『 【5】月分 の税金』のご案内でした。

黒川会計Support

|

|

「顧問先様へのメルマガの一部をご紹介!」

2017年4月28日現在 |

===================================================

◇【黒川会計】『【重要】会計王のオンラインアップデートのお願い』◇

===================================================

いつも大変お世話になっております。Support黒川会計です。

会計王の入力の際に、2017/4/1以降の仕訳の消費税が10%になっているお客様がいらっしゃいましたら、お

手数をお掛けいたしますが、会計王のオンラインアップデートをしていただく必要がございます。

┌───────────

│●会計王でオンラインアップデートをする方法とは?

└────────────────────────

■会計王を立ち上げた際にオンラインアップデートをしたいただくか。

■会計王を立ち上げて、「ヘルプ」から「オンラインアップデート」を選択して手順に従って最新版にアップデートしていただくようにお願い致します。

なお、ソリマチの説明ページのご紹介は下記となります。

=↓==========================================

http://www.sorimachi.co.jp/newsrelease/20170323_svp/

『会計王のオンラインアップデートのお願い』でした。

では、お仕事頑張って下さい。

Support黒川会計

|

|

「お客様からお問合せの多い給料王の操作方法のご紹介!」

2017年4月26日現在 |

顧問先様にお送りしているメルマガの一部をご紹介させていただきます。

====================================================================

◇【黒川会計】『お問合せの多い【給料王】の使用方法について!』◇

====================================================================

いつも大変お世話になっております。Support黒川会計です。

担当スタッフが日頃お客様からのお問合せの多い【給料王】の操作方法を聞き、当社の会計王のくろちゃんのホームページでご紹介をさせていただくことと致しました。

このようなページがありますと、このページを見ながら事務所スタッフとのやり取りをすることでよりスムーズな給料王の操作ができると思い作成をさせていただきました。

なお、今後もお客様からのお問合せの多い内容がございましたら、会計王のくろちゃんで操作方法のページを追加作成したいと考えております。

┌───────────

│●まずは、従業員さんが中途退社をした場合の源泉徴収票の発行方法について

└────────────────────────

従業員さんが中途退社をした場合には、年の年末調整まで待たずに、通常ですと年の中途で源泉徴収票の発行方法して退職をした従業員さんに最後の給与振り込み後にご自宅へ源泉徴収票を発行して郵送しますが、その源泉徴収票の発行方法をご紹介させていただきます。

=↓==========================================

http://www.gamusyara.com/gennsen29.html

┌───────────

│●給料王の社会保険と労働保険の料率変更方法とは?

└────────────────────────

毎年のように改正がされている、社会保険と労働保険ですが、この料率変更方法をどこの画面で実施するかのご紹介をさせていただいております。この画面で改正後の料率に変更数値を入れていただければ、自動的に給与計算の際には改訂後の社会保険料や労働保険料となりますので、改定月に変更をするようにお願い致します。

=↓==========================================

http://www.gamusyara.com/kyuuyo29.html

┌───────────

│●自社の給与の支払い方法がどうなっているかが重要です!

└────────────────────────

自社の給与の支払い方法がどうなっているかが重要です!それは例えば、末締めの翌月5日払いの場合には、どのように給料王の初期設定をすればいいのか?などをご紹介させていただいております。

給料王では、初期設定の際にこの部分が一番重要だとおもっておりますので、くれぐれの注意をした上で慎重に設定をして下さい。

=↓==========================================

http://www.gamusyara.com/kyuuyo.html

┌───────────

│●最後に:::

└────────────────────────

「もっと身近に私達が」とは 私が、会計事務所にサラリーマンとして勤務していた30歳の頃にそこの先生にお願いをして自分勝手に様々な提案書の最後につけた言葉です。

かれこれ5年以上も、全てのお客様に対する提案書の最後にいつもいれた言葉であり又、常にこの言葉を意識してその当時からお客様と接してきました。

独立して、早いもので17年が経ちますが、30代前半に抱いていた気持ち(もっと身近に私達が・・・)を、さらに意識を強くして、"常にお客様の身近に私達がいられる"ことを願い、我が事務所のホームグラウンドとして業務にあたっていきたいと思っております。

そして、私達は「やるき!を資本」としてお客様といっしょに、成長・発展していきたいと考えております。

『お問合せの多い【給料王】の使用方法について!』でした。

では、お仕事頑張って下さい。

Support黒川会計

|

|

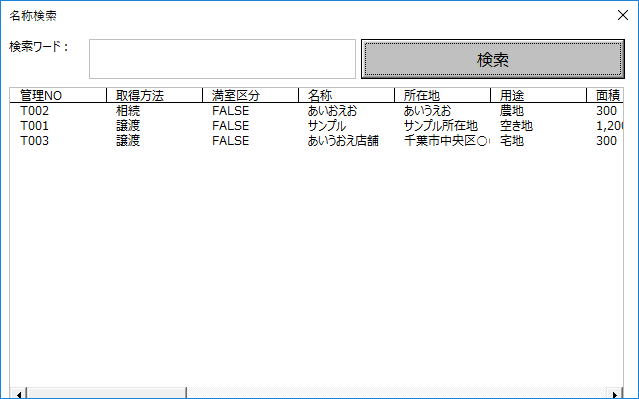

「顧問先様資産管理システムを完成!Powered by SGsystem!」

2017年4月24日現在 |

現在、私たち独自のサムライグループ顧問先様、資産管理システム作成が完了しました。

過去にも様々なSGsystemを作成してきましたが、今回も資産家のお客様の為のものです。

ROAの把握、そして固定資産税が適正額か?また、現時点で売りに出したらいくらぐらいになるか?また、満室を想定したら、売却額がいくらかわるか?満室時と現在での年間の機会損失はいくら程度になるのか?などなど。

とにかく、他の会計事務所がやっていないことでお客様の優位になることを実施させていただきます。

それとスタッフがこれを利用することにより日頃から不動産の価格に対する認識を深めてもらうことです。そして、事前事前に相続対策を積極的に実施していくための管理システムです。

|

|

「29.4.2から軽自動車も白ナンバーへ変更可能に!」

2017年4月18日現在 |

=======================================================

◇【黒川会計】『軽自動車でも白ナンバーに!29.4.2から』◇

=======================================================

いつも大変お世話になっております。Support黒川会計です。

今回は、軽自動車でも白ナンバーになるという方法を

メルマガでご紹介させていただきます。なお、ETCが軽自

動車割引でなくなるなどは、ございませんのでご安心ください。

┌───────────

│●軽自動車でも白ナンバーに!29.4.2から

└──────────────────────────────

29.4.2より国土交通省が交付する2019年ラグビーワールド

カップの開催を記念したナンバープレートが注目を浴びて

います。専用ウェブサイトかディーラーより申し込みをする

と、自動車のナンバープレートに大会のロゴマークが入っ

たナンバープレートとなるのですが、とくに軽自動車につい

ては自家用登録車と同じ「白ナンバー」に変えることができ

るのです。

4/12時点での申し込み18,500件中、軽自動車の申請が

13,000件と大多数を軽自動車が占めています。

費用は7,100円程度かかってしまいますが、黄色いナンバ

ーが嫌いな方々はこの機会に白ナンバーに変えてみては

いかがでしょうか?

私どもでも現在、軽トラックを含めた3台で白ナンバーの申

請手続中です。

だって、黄色いナンバーをカッコが悪いので、全部の軽自

動車を白ナンバーにしてしまう予定です。

┌───────────

│●実際の手続きの方法とは?

└──────────────────────────────

申し込み方法としましては、

=↓==========================================

車検証を用意し、画面向かって左の「申込」を選び図柄ナン

バー申込サービスに必要事項を入力。

( https://www.graphic-number.jp/html/GKAA0301.html )

送信すると軽ナンバーセンターから[図柄ナンバー]連絡先

確認メールが登録したアドレスに送信されてきます。そのメ

ールの文中の

( http://www.graphic-number.jp/newapply?auth_id=936FBB2D4FE937B3C89E953D40E3A5FA )

から 申込むことが出来ます。

サイトが開きましたら車検証を参考に必要事項の入力をし

ながら、先の頁にすすんでいきます。全入力が終わりまし

たら、送信すると[図柄ナンバー]申し込みの受け付けメー

ルが送信されてきます。

文中に 振込先等の記載がありますので指定された期日

以内に支払います。

軽ナンバーセンターから入金確認とナンバーの受渡期間が

メール送信されてきます。

受渡期間中に

=↓==========================================

・古いナンバープレート

・印鑑 (認印可)

・車検証

を持って関東陸運振興センター千葉軽出張所で受け取ること

が出来ます。

『軽自動車でも白ナンバーに!29.4.2から』でした。

では、お仕事頑張って下さい。

Support黒川会計

|

|

「経営者の社長様、忙しい日々 サイクリングでストレス解消を!」

2017年4月14日現在 |

出社前の早朝お花見サイクリング!モコモコで綺麗!ふぁー

経営者の社長様は、何かと慌ただしい日々でまとまった時間がつくれないのでは?

サイクリングなら、玄関出たら、即スポーツが楽しめます。

サイクリングのくろちゃんのページはこちらより

|

「inageku.comをスタート!自社管理物件専用サイト」

2017年4月6日現在 |

inageku.comをスタートさせました。これは自社管理物件についての事業用賃貸物件を紹介している

サイトとなります。もちろん仲介には提携不動産会社を通しますので、紹介のみをするサイトです。

|

「新規のお客様との顧問契約をスタートさせていただきます!」

2017年4月1日現在 |

|

「顧問先様にお送りしているメルマガのご紹介!社長借入金を利用して!」

2017年3月30日現在 |

今日の朝にお客様にご提案をして内容と、即全体のお客様に作成をしたメルマガの一部をご紹介!私どもでは、すべて自社で作成をしている計算Systemで即試算をしておりますので、対応が早いのです。

===================================================================

◇【黒川会計】『社長借入金を利用して住宅ローン返済で170万円得に!』◇

===================================================================

いつも大変お世話になっております。Support黒川会計です。

今日、あるお客様からのお問合せで実際に対応をした内容をメルマガでご紹介させていただきます。その内容は法人から個人への借入金返済で、個人が住宅ローンの繰上返済をするという内容です。なんと金利差170万円!

┌───────────

│●その内容とは?

└────────────────────────

会社に社長借入金が例えば2,000万円あるとします。そして、個人の住宅ローンが2,500万円あると仮定。

そこで、会社が銀行から2,000万円の融資を受けて、その全額を社長に借入金返済として支払、支払を受けた個人で住宅ローンを全額返済(差額の500万円は個人で持ち出し等)

そうすることで、法人での借入金に対する金利は経費計上ともなります。

┌───────────

│●前提として:::

└────────────────────────

前提として法人に対して社長借入金があるということです。

また、社長借入金があり、個人で住宅ローンがなくても個人的な他の支出に当てられることも可能となります。

┌───────────

│●実際にお客様にお送りしたメールの内容は!

└────────────────────────

━━━━━━━━━━━━━━━━━━━━━━━━━━

社長様、試算をし直してみたのですが、これを実行すると金利差が 170万円となります。絶対に実行してください。

ただし、この試算は、個人の住宅ローンをこの機会に全額返済をしてしまうという前提となります。

■よって、個人で所有の預金で差額810万円を返済できるか?

■場合によっては、お母様から一時的に融資を受けられないか?

■また、銀行から1,690万円でなく2,000万円の融資を受けて、差額500万円を個人で出せないかなどを検討してください。なんと言っても金利差170万円ですから!

++++++++++++++++++++++++++++++++++++++++++++

●居住用(元利均等)で 25,000,000円 借入をした場合

++++++++++++++++++++++++++++++++++++++++++++

2017/3/30 現在での試算

【ケース①】 ≪金利1.50%で 132回払いのケース≫

借入金 25,000,000円

年利 1.50%

期間(月) 132回払い

-------------------------------------------

⇒当初の元利返済額は 【205,566円】

-------------------------------------------

⇒支払利息合計は 【2,134,712円】

===========================================

++++++++++++++++++++++++++++++++++++++++++++

●事業用(元金均等)で 16,900,000円 借入をした場合

++++++++++++++++++++++++++++++++++++++++++++

2017/3/30 現在での試算

【ケース①】 ≪金利0.98%で 60回払いのケース≫

借入金 16,900,000円

年利 0.98%

期間(月) 60回払い

-------------------------------------------

⇒当初の元利返済額は 【295,508円】

-------------------------------------------

⇒支払利息合計は 【420,950円】 【返済総額17,320,950円】

===========================================

┌───────────

│●最後に:::

└────────────────────────

日銀のマイナス金利政策により、銀行と保険会社は本当に厳しい状況の中で熾烈な戦いをしておりますので、一定の条件に合致すれば、確実に融資を実行してきます。

『社長借入金を利用して住宅ローン返済で170万円得に!』でした。

では、お仕事頑張って下さい。

Support黒川会計

|

|

「曽我労務士事務所主催:幕張グリーンタワーで未来工業社長の講演会!」

2017年3月28日現在 |

曽我労務士事務所主催の未来工業社長講演会も無事に終了しました。

未来工業株式会社 代表取締役社長 山田 雅裕氏

いま明らかになる社員が幸せになる秘密

①「教育しない」「管理しない」「強制しない」の3原則

②社員のやる気を引き出す未来流工夫「常に考える」

③未来工業が実践する「差別化」戦略

④斬新なアイデアを生む着眼点

⑤休日を多くしていかに儲けるか 年間休日140日+有給休暇40日(合計180日)

⑥1日の実働7間15分 残業なし 年功序列 自立して行う社員が多数育つ |

未来工業社長の講演会の様子

主催者でもある曽我労務士先生の講演会の様子

|

【大切な既存のお客様を優先させていただきます。】

2017年2月16日から2017年3月31日までの間、新規のお客様との契約相談停止

2017年3月14日現在 |

今日で確定申告の申告業務まですべて終了いたします。

ご協力をいただきましたお客様、そしてスタッフのみんな本当におつかれさまでした。

今日から新規顧問契約停止を解除としたいのですが:::

今月の後半もお客様からのご紹介の方と、いつも大切にお付き合いをさせていただいている労務士の先生からのご紹介で新規のお客様2件とお会いすることとなっておりますので、もうしばらくホームページ上での新規の顧問契約の停止とさせていただきます。

まずは、身近なお客様を大事にという精神から、大変ご迷惑をお掛けいたします。

年間○○件増やした!などといった他の事務所スタイルではなく、私たちが納得のいくお付き合いをさせていただくためにも、地味ではありますがマイペースで事務所運営をしていきたいと常に考えております。

|

|

千葉県保険医協会様主催:

新規開業医の先生向け税務関連セミナー開催決定!

2017年3月3日現在 |

千葉県保険医協会様主催の新規開業医の先生向けの講演会を29年5月21日(日曜日)に実施することが決定しました。

保険医協会様主催の開業医セミナーは、29年2月9日にも実施させていただきましたが、再度のお呼び出しとなりました。

さて、セミナー当日に向けて頑張ります!

下記は過去の講演会の様子となります。

=↓========================================== |

下記は、千葉県の保険医新聞より 2017年2月9日セミナー実施の様子。

|

購入、相続した不動産の購入明細書の保管をお願い!

2017年3月2日現在 |

=====================================================

◇【黒川会計】『購入、相続した不動産の購入明細書の保管を!』◇

=====================================================

いつも大変お世話になっております。Support黒川会計です。

現在、確定申告の真っ只中ですが、この時期に気になるのが、不動産を売却した際の取得原価が不明なことが多いのです。これは購入した当初の大事な契約書や領収書、保有期間中にした大規模修繕の請求書や領収書を紛失してしまっていることによるものです。

資料を無くしてしまうと、控除できる原価は売上代金のたったの5%のみで95%が利益として取り扱われてしまいます。

ですから、高額な不動産取引の資料は一冊の冊子作成して大切に保険するようにお願い致します。

ですから、今回は不動産購入の明細書保管の重要性について再度、ご案内をさせていただきます。

┌───────────

│●絶対に売らないマイホームだとは限らない!

└──────────────────────────────────

ご自宅を購入した場合に、「絶対に売らないマイホーム」ということはありえません。それは、例えば子供がその家を相続した後に手放してしまうというがあります。

その不動産を手放す!際に重要になってくるのが購入価額です。この購入価格は不動産の権利書には一切記載がなくまた、固定資産税の評価明細書も購入価格ではありませんから、この購入時の資料がないと不動産売却の際の経費とする根拠資料がないこととなります。

┌───────────

│●今すぐにでも、不動産購入の金額がわかる資料があるか確認を!

└──────────────────────────────────

現在所有の自宅やそれ以外の不動産が昭和28年以後の取得物である場合には、それぞれの不動産の購入価額を証明する書類が整っているかどうかの確認を事前にお願い致します。

もしもあった場合には、権利書とセットで保管をしておくことをお勧めいたします。

┌───────────

│●途中で建物を改装した場合にも!

└──────────────────────────────────

不動産を購入や相続をして、その不動産に途中で建物を改装した場合の費用も売却の際の経費計上ができますので、リフォームをした年月日や金額がわかる資料を上記とセットで保管をするようにお願い致します。

┌───────────

│●相続で取得したような場合にも!

└──────────────────────────────────

両親からの相続で取得したような不動産の場合でも所得税法では両親の取得価格と取得の時期を引き続ぐこととなっております。

要するに、両親が購入した際の資料が必要になってくるということです。相続税の評価額で控除はできません。ですからこのような場合でもきちんと購入時の明細書、途中で手を加えた際の明細書などの保存を相続される際にご確認してください。

もちろん、相続税の申告をしているような場合にはその申告書の控え、どこの税理士がその申告書を作成したか?などをチェックするようにお願い致します。

┌───────────

│●もしも上記のような資料がない場合には!

└──────────────────────────────────

購入した時の状況、仲介した不動産業者、資金調達借入金金融機関、売り出しの際の広告、マンションであれば近隣住民からの聞き取り、事業用不動産である場合には、確定申告書に添付している減価償却資産台帳など購入価格のわかる資料を探し出すこととなります。

こういった作業は購入時から時間がたてば経つほど資料の入手が困難となりますので、早い段階で取り組んだ方がいいと思っております。

┌───────────

│●最後に:::

└──────────────────────────────────

不動産というのは、購入して長年住んでいる(利用している)ものですから、権利書さえあれば安心!考えている方がいるかもしれませんが、それは大きな間違いです。

購入した年月日や購入した金額、修理修繕をした金額などもとても大事な証拠資料として一緒に保存をしておかないといけないものです。

例えば、先代のまたその先代から相続で取得をした不動産という場合で、取得価格がわからない場合には、売却時の原価となる経費は、不動産売却価額の5%とか認められないこととなります。

要するに、上記での説明は95%利益課税を避けるためのとても重要な内容となりますので、どうぞ宜しくお願い致します。

『購入、相続した不動産の購入明細書の保管を!』でした。

では、お仕事頑張って下さい。

Support黒川会計

|

|

応募したくなる求人募集の方法とは?

2017年3月1日現在 |

=====================================================

◇【黒川会計】『応募したくなる求人へ!』◇

=====================================================

いつも大変お世話になっております。Support黒川会計です。

私の事務所でも現在求人募集をしておりますので、先日ハローワーク千葉に行って担当者の方と求人票について様々なアドバイスをいただいてきましたので簡単にご紹介をさせていただきます。

┌───────────

│●会社や職場、スタッフの写真を10枚まで掲載してもらえる!

└────────────────────────

昨日初めて知ったのですが、「画像情報掲載サービス」 といって会社のPR写真が求人票と一緒に見られるサービスがあることを知りました。

画像情報を追加して、視覚的にも会社をアピールすることができるんです。そりゃ、今の時点では目立っていいと思います。

内容は簡単です。10枚の会社に関係ある写真に求人番号企業名などをメールに入れて添付ファイルで送るだけなんです。

ですから、朝一で10枚の写真をフォルダに入れて先方にメールで送りました。宛先はハローワーク千葉の場合

=↓==========================================

chiba-anteisho@mhlw.go.jp

┌───────────

│●ハローワーク千葉に置いてあった「応募したくなる求人へ」より

└────────────────────────

■会社の特徴欄を活用しましょう!

「環境にやさしい企業」を目指して、日々技術開発に取り組んでいます。「家庭の都合による勤務時間の調整可能で仕事と育児の両立している社員も多数います。などなど。

■仕事内容を詳細に記入しましょう!

求職者が一番目にするところだと言われておりますので、極力わかりやすく記入をする方がいいようです。

■賃金等は正確にわかりやすく記入しましょう!

後のトラブルにならないようにある程度は具体的に記入をした方がいいようです。

■福利厚生や研修制度等の補足情報を記入しましょう!

企業で実施しているものがあれば、全部掲載をすることがいいです。特に、私の事務所の場合には「月に一度の勉強会」という言葉に求職者の人が魅力を感じたようです。

■企業の求人の魅力をアピールしましょう!

ここの段階になると、企業のホームページの有用性がでてくるのではないでしょうか。積極的にホームページで求人をしている会社は、求人募集のページにもQ&Aなどを作成していて、求職者の悩みにホームページで解決をしているところもあるようです。

┌───────────

│●最後に:::

└────────────────────────

現在のハローワークでは、もちろんホームページ上で求人募集をみることができますから、検索キーワードが誤っていないかのチェックも必要です。

私の場合には、税理士事務所(検索結果1ページ)会計事務所(検索結果3ページ)で税理士事務所でしか出てこなかったので、今日連絡をして会計事務所に変更をしてもらいます。やはり検索結果3ページの方がみるユーザーが多いと思いますので。

いい人材との出会いが会社の運命すら変えてしまうと感じています。ですから、たまにはハローワークへ訪問をして求人票で問題点がないかの指摘を受けることもいいかもしれません。

『応募したくなる求人へ!』でした。

では、お仕事頑張って下さい。

Support黒川会計

|

|

勝浦市のふるさと納税 金券7割バック2月で終了!

2017年2月24日現在 |

=====================================================

◇【黒川会計】『勝浦ふるさと納税【2月】で終了!』◇

=====================================================

いつも大変お世話になっております。Support黒川会計です。

┌───────────

│●勝浦市のふるさと納税感謝券 今月2月で終了!

└────────────────────────

おはようございます。今日の日経新聞で紹介されていた記事で、勝浦市のふるさと納税感謝券(7割バック)が今月2月で終了するということですので、ご紹介させていただきます。

┌───────────

│●JALのふるさと納税で旅行クーポンがもらえるサイトのご紹介

└────────────────────────

勝浦、その前年度の大多喜での商品券廃止に伴い、100%に近い割合でふるさと納税での商品券が無くなってしまうと思います。

なお、下記のサイト等ではJALの航空旅行券がもらえるものですが、返還率は40%から50%程度ですね。

ふるさとチョイス

=↓==========================================

https://www.furusato-tax.jp/japan.html

ふるぽのJALふるさとへ帰ろうクーポン

=↓==========================================

http://furu-po.com/travel/j_coupon

┌───────────

│●最後に:::

└────────────────────────

ふるさと納税創設の趣旨が、ふるさとを元気にしよう!というものでした。よって、その地域の特産物などと引き替えることによりその地域のことを知り、愛着が生じて将来的にはそこへ旅行などでも楽しもう!といったことが、各地域でのふるさと納税戦争となり、過激な商品にエスカレートしてしまったのが

実情です。

でも、お酒やタバコに換えていた社長様には残念なニュースですが、まだ2月まで期間がありますので、2月までに勝浦市に実施をするということもいいと思っております。

恐らく有効期限は2018.1月ぐらいまでのご利用期間となるのでしょう。

『勝浦ふるさと納税【2月】で終了!』でした。

なお、些細なご不明な点でも、お気軽にお問合せ下さい。

では、お仕事頑張って下さい。

Support黒川会計

|

|

会社で自宅で不動産や会社の謄本取得しましょ!

2017年2月23日現在 |

=====================================================

◇【黒川会計】『会社にいながら簡単に謄本取得!』◇

=====================================================

いつも大変お世話になっております。Support黒川会計です。

今回は、私どもでも利用をしている会社で不動産や会社の登記簿謄本の取得ができるサービスのご案内となります。

今まではわざわざ法務局に出向き、謄本を取得していましたが、事務所で不動産であれば住所を入力するだけ、会社であれば社名を選択して○○区と選択するだけで取得ができてしまいます。

━━━━━━━━━━━━━━━━━━━━━━━━━━

新規で取引するけど、役員は誰で、どんなところに住んで

いるんだろう?

あれ、あの会社の取締役は誰だっけ?

あの不動産の持ち主は誰?どんな借り入れをしているんだろう!取得の原因はなんだろう!などなどを調べる際に便利です。

━━━━━━━━━━━━━━━━━━━━━━━━━━

┌───────────

│●事務所で不動産や会社の登記簿謄本が取得できます!

└────────────────────────

私どもの事務所でも登記情報サービスというものを利用して事務所にいながら、不動産や会社の登記簿謄本を取得しております。

例えば、不動産について所有者やその所有者がどんな借り入れをしているか?などを調べる際に一件について300円ほどでPDFで取得ができますから、わざわざ法務局まで行く必要がなくなるのです。

登記情報提供サービスは,登記所が保有する登記情報をインターネットを使用してパソコンの画面上で確認できる有料サービスです。公の機関が運営しておりますので、間違いは無いと思っております。

※登記情報はPDFファイルで提供します。

※提供する登記情報には、印鑑等がないため法的証明力は

無いこととなっております。

このサービスで閲覧できる登記情報は,以下のとおりです。

=↓==========================================

請求した時点における登記情報をリアルタイムに利用者の

パソコンで表示・保存することができます(なお,サービスの

対象となるのは,コンピュータ化されている登記情報です。)。

━━━━━━━━━━━━━━━━━━━━━━━━━━

不動産登記情報(全部事項)

コンピュータ化後の閉鎖登記簿も閲覧できます

不動産登記情報(所有者事項)

所有者の氏名・住所・持分

地図情報

地図又は地図に準ずる図面

図面情報

土地所在図/地積測量図,地役権図面及び建物図面/各階平面図

商業・法人登記情報

現存会社等の場合は履歴事項の全部,閉鎖会社等の場合は閉鎖事項の全部

動産譲渡登記事項概要ファイル情報及び債権譲渡登記事項概要ファイル情報

現在事項又は閉鎖事項の全部(見本page_link),それらの事項がない旨の情報

━━━━━━━━━━━━━━━━━━━━━━━━━━

登記情報サービスのご案内

=↓==========================================

http://www1.touki.or.jp/

┌───────────

│●最後に:::

└────────────────────────

あの不動産を購入したいけど、持ち主は誰?

新規で取引するけど、役員は誰で、どんなところに住んで

いるんだろう?などなど事前調査にもってこいです。

ぜひ、登録をしてご利用をしてみてください。

『会社にいながら簡単に謄本取得!』でした。

では、お仕事頑張って下さい。

Support黒川会計

|

|

勝浦市のふるさと納税金券7割バック終了か?

2017年2月17日現在 |

====================================

◇【黒川会計】『勝浦ふるさと納税も停止か!』◇

====================================

いつも大変お世話になっております。Support黒川会計です。

私どもでは、いち早く顧問先様にふるさと納税を積極的に勧めてきました。そして、28年まではお客様のほとんどが大多喜(金券7割バック)に実施してきましたが、昨年5月末に廃止となり、その後は勝浦市(金券7割バック)をご紹介してきたのですが、今日の日本経済新聞で:::

━━━━━━━━━━━━━━━━━━━━━━━━━━━━

29年3月で勝浦市の金券7割バックが廃止されそうです!

━━━━━━━━━━━━━━━━━━━━━━━━━━━━

┌───────────

│●2017年2月17日日本経済新聞で「ふるさと納税過熱にクギ!」

└────────────────────────

日本経済新聞より

=↓==========================================

千葉県の勝浦市は16年度から地元で使える商品券を追加。1万円の寄付で7千円分をもらうるため、寄付額が11倍に急増。

ネット上で額面の7割程度で転売されているのも問題になり、高市総務相が懸念を表現した。同市も見直す意向だ。

=============================================

大多喜のケースでも、ネット上で額面の7割程度で転売が問題になり廃止となったのですが、勝浦ではネット上の転売をしている者に、取り下げるようにお願いをしている。ということもあり現時点まで続いていたのですが、やはりこの春でなくなってしまうと思います。

┌───────────

│●29年度に勝浦にふるさと納税をするお客様へ

└────────────────────────

私どものお客様でも、この事実よりすでに29年度分のふるさと納税を勝浦市に実施している方もいらっしゃいます。

だって、7割の金券でタバコやお酒が購入でき、またスポーツ店で買い物や勝浦三日月で家族旅行だってできるんですから、会社の経費にならないものをふるさと納税で実施するという絶好の支出です!

ですから、29年度勝浦市に実施するお客様については、29年3月ぐらいまでに、28年度の所得から概算寄付額を予想して実施するようにお願い致します。

なお、概算額の計算には

「税金のくろちゃんのふるさと納税計算をご利用ください。」

=↓==========================================

http://www.gamusyara.com/hurusato2015.php

『勝浦ふるさと納税も停止か』でした。

なお、些細なご不明な点でも、お気軽にお問合せ下さい。

では、お仕事頑張って下さい。

Support黒川会計

|

|

【大切な既存のお客様を優先させていただきます。】

2017年2月16日から確定申告終了まで新規のお客様との契約相談停止

2017年2月16日現在 |

|

社長様が会社所有の社宅を購入する場合!

2017年2月15 日現在 |

=============================================================

◇【黒川会計】『会社で社宅を購入して社長さんが住む場合』◇ =============================================================

いつも大変お世話になっております。Support黒川会計です。

今回はあるお客様から会社で自宅を購入して社宅として住んで退職間際で、その不動産を退職金として会社からもらいたい!という相談がありましたので、会社で社宅を購入して社長さんが住む場合の税務をご紹介させていただきます。

┌───────────

│●まずはじめに、会社で社宅を購入して社長さんが住む場合

└────────────────────────

役員に対して社宅を貸与する場合は、役員から1か月当たり一定額の家賃(以下「賃貸料相当額」といいます。)を受け取っていれば、役員報酬として課税されません。

賃貸料相当額は、貸与する社宅の床面積により小規模な住宅(注意1)とそれ以外の住宅と豪華社宅とに分け、次のように計算します。

【Check Point】

━━━━━━━━━━━━━━━━━━━━━━━━━━

よって、ここで住宅が3つに分かれることとなります。

①小規模な住宅

⇒木造等であれば床面積が132㎡以下

⇒マンションなどであれば床面積が99㎡以下

②小規模な住宅でない住宅

⇒上記①以上の床面積の建物

③豪華社宅

⇒床面積が240㎡を超えるもののうち一定のもの

━━━━━━━━━━━━━━━━━━━━━━━━━━

┌───────────

│●では、小規模な住宅とはどういうもの?

└────────────────────────

(注意1) 小規模な住宅とは、建物の耐用年数が30年以下の場合には床面積が132平方メートル以下である住宅、建物の耐用年数が30年を超える場合には床面積が99平方メートル以下(区分所有の建物は共用部分の床面積をあん分し、専用部分の床面積に加えたところで判定します。)である住宅をいいます。

【Check Point】

━━━━━━━━━━━━━━━━━━━━━━━━━━

よって、小規模住宅に該当すると一番安い賃料で住宅に住むことが可能となります。そして、自社所有の場合には、建物の増加減価償却費分だけ、月々の役員報酬を減額することで、個人の所得税、住民税、社会保険料の負担軽減にもつながります。

━━━━━━━━━━━━━━━━━━━━━━━━━━

┌───────────

│●では、豪華社宅とはどういうもの?

└────────────────────────

いわゆる豪華社宅であるかどうかは、床面積が240平方メートルを超えるもののうち、取得価額、支払賃貸料の額、内外装の状況等各種の要素を総合勘案して判定します。なお、床面積が240平方メートル以下のものについては、原則として、プール等や役員個人のし好を著しく反映した設備等を有するものを除き、次の算式によることとなります。

ただし、この社宅が、社会通念上一般に貸与されている社宅と認められないいわゆる豪華社宅(注意1)である場合は、次の算式の適用はなく、時価(実勢価額)が賃貸料相当額になります。

【Check Point】

━━━━━━━━━━━━━━━━━━━━━━━━━━

要するに、通常支払うべき賃貸料の額(時価)を役員に負担させることとなりますので、まったくメリットがなくなります。

━━━━━━━━━━━━━━━━━━━━━━━━━━

┌───────────

│●役員に貸与する社宅が小規模な住宅で【ある】場合の徴収賃料計算

└────────────────────────

次の(1)から(3)の合計額が賃貸料相当額になります。

(1) (その年度の建物の固定資産税の課税標準額)×0.2%

(2) 12円×(その建物の総床面積(平方メートル)/(3.3平方メートル))

(3) (その年度の敷地の固定資産税の課税標準額)×0.22%

┌───────────

│●役員に貸与する社宅が小規模な住宅で【ない】場合の徴収賃料計算

└────────────────────────

役員に貸与する社宅が小規模住宅に該当しない場合で、【自社所有】の社宅である場合には

【自社所有】の社宅の場合

=↓==========================================

次のイとロの合計額の12分の1が賃貸料相当額になります。

イ (その年度の建物の固定資産税の課税標準額)×12%

ただし、建物の耐用年数が30年を超える場合には12%ではなく、10%を乗じます。

ロ (その年度の敷地の固定資産税の課税標準額)×6%

※ここでは、他から借り受けた場合の説明を除外させていただきます。

┌───────────

│●役員に貸与する社宅が【豪華社宅】の場合の徴収賃料計算

└────────────────────────

時価(実勢価額)が賃貸料相当額になります。

┌───────────

│●最後に【Check Point】として!

└────────────────────────

小規模住宅に該当するような不動産を購入することがお勧めです。それは、上記でもご紹介したいるように、一番負担の少ない金額でそこに住めるからです。

戸建てで床面積(建て床面積であり、延べ床面積ではありません。)132㎡といえば、下記でもご紹介させていただきますが、一般的には60坪程度の土地に建物を建てた場合の面積となります。

逆に一般的な面積は、場所にもよりますが、たいていは35坪から45坪程度の土地に建物を建てるケースではないでしょうか。

何にしても、購入する土地の面積から建坪を決定する段階で、この132㎡を意識していただく必要があると思います。

後は、その建物と敷地の固定資産税の課税標準額さえ、私どもにお伝えしていただきましたら、月々の賃料を計算させていただきます。

【Check Point】

━━━━━━━━━━━━━━━━━━━━━━━━━━

一般的な住宅用の不動産を購入すると、建坪率60%で容積率200%の場所の土地を購入(全面道路4メートルと仮定)したとすると、66坪の土地で建坪39.6坪となります、結果的に建て床面積が132㎡(39.6坪)以下となり小規模住宅に該当することとなります。

ちなみに、(土地×建坪率)をした土地に、どの程度の建物が総床面積の家が建つかは、容積率を考慮することとなりますが、住居系地域で指定容積率が200%の敷地でも、前面道路の幅員が4mの場合であれば、4m×0.4で求めた160%が実際に適用される容積率ですから、総延床面積63.36坪(39.6坪×1.6)ということとなります。

━━━━━━━━━━━━━━━━━━━━━━━━━━

【Check Point】

━━━━━━━━━━━━━━━━━━━━━━━━━━

なお、使える会社の税金対策(著者:黒川豊)で90.91ページでも簡単に四コマ漫画と社宅の取り扱いについてのご説明をしております。

━━━━━━━━━━━━━━━━━━━━━━━━━━

『会社で社宅を購入して社長さんが住む場合』でした。

では、お仕事頑張って下さい。

Support黒川会計

|

|

毎年実施!顧問先の社長様奥様の医療費控除無料!

2017年2月14日現在 |

私どもの事務所では、顧問先の社長様や奥様の医療費控除やふるさと納税に関する確定申告を無料で実施させていただいております。

================================================================

◇【黒川会計】『社長様等の医療費控除・ふるさと納税は無料で!』◇

================================================================

いつも大変お世話になっております。Support黒川会計です。

早速ですが、おかげさまで年末調整関連業務も無事にすべてが終了しました。

本当にご協力ありがとうございました。

毎年のこととなりますが、私どもの顧問先の社長様と奥様の医療費控除(ふるさと納税)のみの確定申告は無料で実施させていただいておりますので、事務所担当者に医療

費の領収書やふるさと納税の寄付金証明書を渡してください。

━━━━━━━━━━━━━━━━━━━━━━━━━━

■28年度中に家族でかかった医療費の領収書

■28年度中に実施をしたふるさと納税の各市区町村からの

寄付金明細書

━━━━━━━━━━━━━━━━━━━━━━━━━━

取り急ぎ、メールにてご連絡をさせていただきます。

なお、些細なご不明な点でも、お気軽にお問合せ下さい。

では、お仕事頑張って下さい。

Support黒川会計

運営:株式会社サムライグループ

|

|

千葉県保険医協会様主催:

開業医の先生向け確定申告&税務関連セミナー!

2017年2月10日現在 |

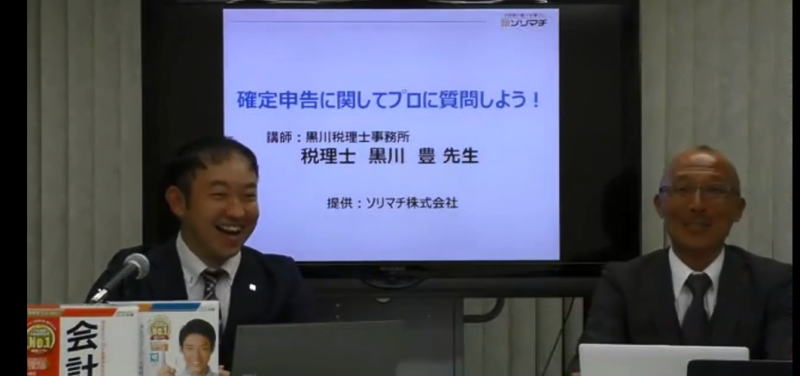

千葉県保険医協会様主催の開業医の先生向けの講演会を実施させていただきました。

マイナンバーについて、確定申告の際の注意点、措置法26条の考え方、適用上の注意点、消費税の考え方、独立して17年で感じた私なりに重要視していることなどなど、90分にわたり熱弁をさせていただきました。

終了後にいただいたアンケートを見て、ホッ# 皆様からよかった!時間が短く感じた!ここが特に勉強になった!などのご回答をいただきました。

今回も、矢沢しちゃいましたね!

千葉県保険医協会様主催の講演会で講師をさせていただくのは、もう5回以上。今後も勉強、勉強、勉強です。

|

|

「絶対にしてはならない相続対策!」

2017年1月31日現在 |

=====================================================

◇【黒川会計】『やってはいけない相続対策』◇

=====================================================

いつも大変お世話になっております。Support黒川会計です。

今回は、絶対してはいけないやってはいけない相続対策というものをご紹介させていただきます。

ある方が相談に来社されたのですが、周りに畑しかない場所に○○○○が営業に来て、グアム旅行まで接待されて結局その土地に1億数千万円の借金をしてアパートを建築してしまったのです。

もちろん購入した直前が最大の相続税対策効果が発生はすることとなります。単純に建物の固定資産税評価額がガクンと減少、土地は貸家建付地としての18%減、そしてフル借金を債務控除で実施と:::

しかし、恐らく相続が発生すれば、借金の方が多くなり結果的に相続放棄という選択のみになるでしょう!

株式投資するのに、1億数千万円も銀行借り入れをするでしょうか!アパートの賃貸業も事業であるという点を忘れずに、決して他人任せの投資はするべきではありません。きちんと事業をできるのか?と自問自答をしてください。

今回は、家賃保証というテーマでその落とし穴についてご案内をさせていただきます。

┌───────────

│●30年間家賃保証だから安心!の裏に隠された落とし穴!

└────────────────────────

「30年間家賃保証だから安心!」などとテレビのCMでもおなじみです。これを一括借り上げ方式、サブリース方式と呼ばれているものです。

えっ、30年も安定して安心して家賃が入ってくるから安心では?とつい考えてしまいます。

でも、そもそも建築会社が地主の土地の上に建物を建築して30年間の家賃保証をするぐらいであれば、建築会社が自分でそれをやって儲ければいいのでは?と考えてください。

私のところに営業マンが来ると、「ねぇ、貴方のお父さんにこの話を勧めたら!だってとてもいい話なら他人のお父さんより、まずは自分の親に勧めないと!」と話してあげています。

建築会社(管理会社)は、地主から相続対策を前面にした営業で家賃保証を前提にした営業がありますので、それをご紹介させていただきます。

┌───────────

│●保証されるべき家賃は2年ごとに見直しされます。

└────────────────────────

契約時の家賃保証は、通常の家賃の8割から8.5割程度と設定されスタートしていくのですが、その家賃も2年ごとに見直しがされる契約となっています。じゃ、改定時に地主さんがもらえる家賃が引き上げられるか?そんなことは100%ありません。基本的に家賃は減額の交渉となります。

恐らく減額の対象になるのは、5%ほどの改定がなされるのではないでしょうか。

┌───────────

│●管理会社へ毎月高額な管理費を支払います!

└────────────────────────

地主さんは、管理会社にすべてを任せることとなりますので、毎月々高額な管理費を管理会社に支払うこととなります。これも契約書にうたわれていますので、それに背くことはできませんし、契約上の内容に不満があって、問題提示しても先方から「あっ、じゃ契約解除させていただきますので、家賃保証は無くなりますよ!」と脅されるのでしょう!

┌───────────

│●アパートに空きが出た場合の免責期間があります!

└────────────────────────

ある入居者が退去した場合に、入居者募集を行うために、契約で空き室の家賃を保証しない免責期間というものがうたわれております。通常は2から3ヶ月間の免責期間となっていますが、長い場合で6ヶ月間となっているところもあるようです。

実際に、退去後1ヶ月以内に入居者が決まっても、免責期間3ヶ月から、地主さんへの支払いは3ヶ月分の支払いが免除されるということですから、一年間に一度退去があっただけでも、地主さんの年間収入は25%(3ヶ月分)を失うこととなります。

┌───────────

│●修繕費やリフォーム費用でカモられます!

└────────────────────────

建物の修繕やリフォームはすべて建築会社(管理会社)の指示にしたがって実施されることとなりますので、サブリース会社の指定会社で指定をされた金額で実施されてしまいます。

ですから、悪くないところまで高額な費用で修繕やリフォームが実施されるということとなります。

などなど、上記のことを普通に考えれば、絶対にしてはいけないやってはいけない相続対策であるということが分かります。

グアム旅行、老人の場合には契約段階までは毎日のように病院までの送り迎え:::

どう考えても程度のいい○○商法です。でもこんな詐欺に引っかかる人がいるとすれば、その人の欲や見栄もいけないのです。

┌───────────

│●最後に:::

└────────────────────────

○○○○などが持参してくるシュミレーションは土地代などを入れずに建築費用だけの利回り計算をしてきますので、みかけは十分高い利回り計算書を持ってきます。

さらに、今後15年から20年スパンで賃貸住宅の供給予測値と新規供給需要予想値の推移などのデータを持参してきますが、その数値は、過去のデータですから各省庁から発表されている最新のものではありません。

タワーマンションの価額が崩壊するのでは、という2020年問題や現時点でも全国の空き家は820万戸(25.10)とこの20年で1.8倍まで多くなってきています。

私は2030年には現在のアパート5部屋に1部屋の空きから3部屋に1部屋の空きになると思っています。

じゃ、どうするか?無駄な相続対策はしない。それが一番です。根こそぎ取られてしまうようなことになるのでは本末転倒です。

ぐれぐれも注意をしてください。

『やってはいけない相続対策』でした。

では、お仕事頑張って下さい。

Support黒川会計 |

|

「資産家の皆様、そろそろ不動産の確定申告のご用意を!」

2017年1月27日現在 |

=================================================================

◆【黒川会計】『不動産の確定申告に関するご案内です。』◆

=================================================================

不動産の確定申告となるお客様へ

2016/1/20現在

いつも大変お世話になっております。Support黒川会計です。

━━━━━━━━━━━━━━━━━━━━━━━━━━

※不動産所得のないお客様は、このメールは不要

となりますので、削除してください。

なお、不動産所得のあるお客様向けに四コマ漫画

でもご紹介をしております!

http://www.k0001.com/96chan/27kakutei1.html

━━━━━━━━━━━━━━━━━━━━━━━━━━

なお、申告納税の時期につきましては

━━━━━━━━━━━━━━━━━━━━━━━━━━

≪2月16日~所得税3月15日(消費税は3月31日)≫

なお、振替納税の方は所得税 4月20日 消費税4月25日

となりますので、その日に届出銀行から自動引き落と

しされることとなりますので、ご注意をお願い致します。

━━━━━━━━━━━━━━━━━━━━━━━━━━

┌───────────

│●不動産賃貸業なら負担する経費の方は大丈夫でしょうか?

└──────────────────────

不動産事業に直接必要であったものが経費となりますが、

パソコン等のように事業と趣味で使うものなどはその使用

頻度を合理的に見積もり、按分することとなります。

下記は、不動産事業経費の一例です。ご参考に。

≪租税公課≫

-------------------↓----------------------

固定資産税 都市計画税 事業税 収入印紙等

建物等購入初年度の不動産取得税等

≪修繕費 ≫

-------------------↓----------------------

アパートや駐車場等の清掃代

アパートの修理代

アパートの解体工事代

≪減価償却費 ≫

-------------------↓----------------------

建物等の購入価格⇒減価償却をつうじて経費算入

≪借入利息等≫

-------------------↓----------------------

アパート建築等の借入利息

ローン保証料(期間に対応させた額)

≪地代家賃≫

-------------------↓----------------------

土地を借りてアパートを立てた場合の地主に支払う地代

≪通信費 ≫

-------------------↓----------------------

携帯電話や、固定電話のうち事業のために使用している部分

≪水道光熱費 ≫

-------------------↓----------------------

自宅である場合には、全体のうちにしめる事務所部分に関する

電気代、ガス代、水道代や電気代など

≪広告宣伝費 ≫

-------------------↓----------------------

入居者募集のための広告費やアパートの看板・案内費用

≪その他の管理費≫

-------------------↓----------------------

管理費 管理会社に対する諸管理費

警備保障を依頼している場合の管理費

アパートや駐車場等のクレーム対処費用

アパートや駐車場等の周りの手入れ代

駐車場等の砂利などの整地費用

≪備品消耗品 事務用品などの一般備品≫

-------------------↓----------------------

アパート管理に必要な備品、その他の設備やメンテナンス費用

不動産管理する目的で購入したパソコン等

アパートや駐車場等の管理用工具

≪交際費 不動産会社に対する飲食、贈答等≫

-------------------↓----------------------

アパート建築業者等への茶菓子代

アパート建築業者等への接待費用

アパート建築に伴い近所にご挨拶で配った贈答品等

その他の事項としまして…

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

┌───────────

│◆ふるさと納税はしていませんか?

└──────────────────────

ふるさと納税をしているお客様につきましては、各市区町村

から発行された寄付金の明細書が必要となってまいります。

各市区町村から郵送されてくるものをお預かりさせていただ

いております。

┌───────────

│◆家族全員の医療費が10万円を超えていませんか?

└──────────────────────

医療費控除の適用が受けられます。但し、給与収入が280万

円弱の方は10万円を超えなくてもこの適用が受けられます。

なお、医療費がある場合にはその領収書をお預りいたします

ので、袋に入れて提出をお願い致します。

┌───────────

│◆マイホームをローンで取得・増改築したなどなど!

└──────────────────────

○2ヶ所以上で勤めていた人で、サイドビジネス側で乙欄

徴収されている。

○土地・建物を売ったら損が出た。

○ゴルフ会員権を売ったら損が出た。

○マイホームをローンで取得・増改築した。

○盗難で損失を受けた。

○住宅が火災で焼失した。

○政治団体に寄付をした。

○学校や特定の公益法人に寄付をした。

┌───────────

│◆年末調整で控除し忘れたものがある!

└──────────────────────

生命保険料控除や小規模企業共済控除など年末調整で控除

していない場合には確定申告で改めて控除をすることとな

りますので、資料をお預かりさせていただきます。

では、お仕事頑張って下さい。

Support黒川会計

━━━━━━━━━━━━━━━━━━━

株式会社サムライグループ

黒 川 会 計

〒263-0054 千葉県千葉市稲毛区宮野木町

1057-1ドットコム2F

TEL:043(252)0001 FAX:043(252)0028

サムライグループ www.samurai-group.com

税金のくろちゃん www.k0001.com

━━━━━━━━━━━━━━━━━━━

|

|

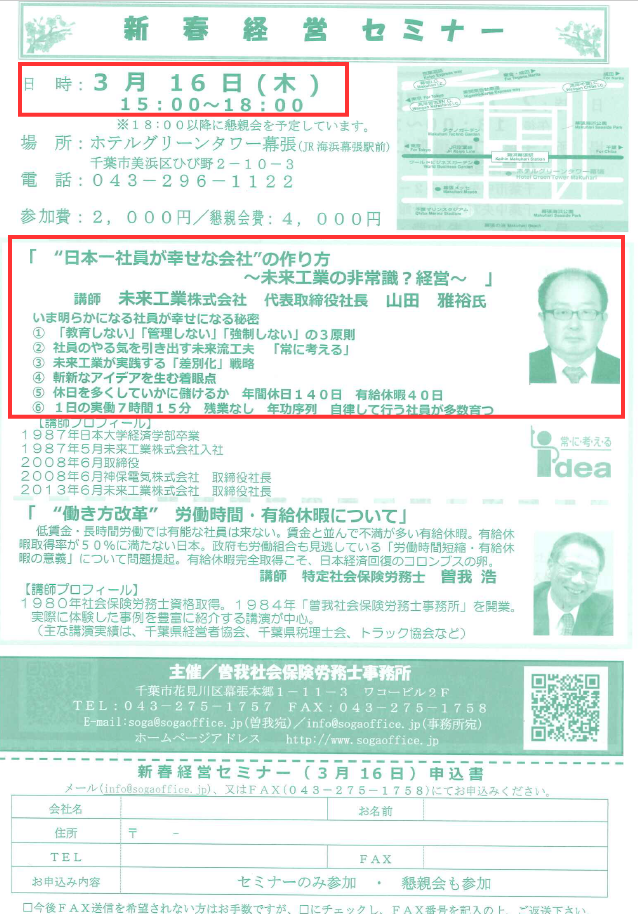

「3月16日(木)幕張グリーンタワーで未来工業社長の講演会!」

2017年1月18日現在 |

========================================================================

◇【黒川会計】『過去にカンブリア宮殿で紹介された会社の社長の講演会に!』◇

========================================================================

いつも大変お世話になっております。Support黒川会計です。

今回は、業務提携をさせていただいています労務士の曽我先生事務所で主催をする講演会についてのお知らせとなります。

過去にカンブリア宮殿で紹介をされた会社「未来工業株式会社」の社長の生の講演会です。私もこの社長さんの話を聞きたいので、この講演会に参加をする予定です!

興味のある社長様はぜひ、ご参加ください。メールをいただけましたら、私から曽我労務士先生へお伝えさせていただきます。

カンブリア宮殿のバックナンバーでのご紹介は

=↓==========================================

http://www.tv-tokyo.co.jp/cambria/backnumber/2011/0120/

┌───────────

│●日本一社員が幸せな会社の作り方 未来工業の非常識?経営とは

└────────────────────────

講師 未来工業株式会社 代表取締役社長 山田 雅裕氏

いま明らかになる社員が幸せになる秘密

①「教育しない」「管理しない」「強制しない」の3原則

②社員のやる気を引き出す未来流工夫「常に考える」

③未来工業が実践する「差別化」戦略

④斬新なアイデアを生む着眼点

⑤休日を多くしていかに儲けるか 年間休日140日+有給休暇40日(合計180日)

⑥1日の実働7間15分 残業なし 年功序列 自立して行う社員が多数育つ

┌───────────

│●講演会の具体的なご案内

└────────────────────────

日時 3月16日(木曜日)午後15:00から18:00

場所 ホテルグリーンタワー幕張(JR海浜幕張駅前)

千葉市美浜区ひび野2-10-3

電話 043-296-1122

参加費 2,000円 / 親睦会参加4,000円

┌───────────

│●最後に:::

└────────────────────────

発想の180度転換という考え方も含めて、このご時世で退職率1%という驚異的な数値をほこれる会社経営とはどういったものなかの?

うちには無理、業種的にも無理、環境的にも無理、:::できない理由をあげるよりも、できる部分があれば盗む。

そういった気持ちで私もこの講演会に参加をさせていただきます。一切の固定観念を捨てて:::。

『過去にカンブリア宮殿で紹介された会社の社長の講演会に!』でした。

では、お仕事頑張って下さい。

Support黒川会計

なお、この講演会に興味のある一般の方は

=↓==========================================

曽我労務士事務所 お問い合わせ先

黒川会計のお客様は

=↓==========================================

事務所までご連絡お待ちしております。

|

|

|

「税金のくろちゃんの熱血ブログへの来場者が5万人を超えました!」

2017年1月6日現在 |

こんな面白くないブログですが、来場者数が5万を超えました。

本当に、くだらない記事しかアップしておりませんが、感謝・感謝・感謝です。

これからも面白くなく、くだらない記事をアップしていきますので、どうぞ、どうぞ、よろしくお願いします。

|

「仕事はじめに地元のとんでんでプチ新年会!」

2017年1月4日現在 |

みんな、2017年もお客様からの「ありがとう!」といってもらえるように、がんばろう!

スタッフの佐々木は事務所でお留守番。

|