| インボイス制度について |

消費税は日々の取引高の蓄積です。ですから、毎月消費税額の負担分の貯蓄を

しておかないと、実際に負担をする段階になったときに支払い額が不足してしまい

ますので、計画的に消費税額のストックをお願い致します。

なお、下記の説明では

と

と

分けて解説をしております。 |

|

今まで

免税事業者

の方へ |

当初3年間の特例であるフリーランスの2割特例で

負担する消費税額を計算してみましょう! |

|

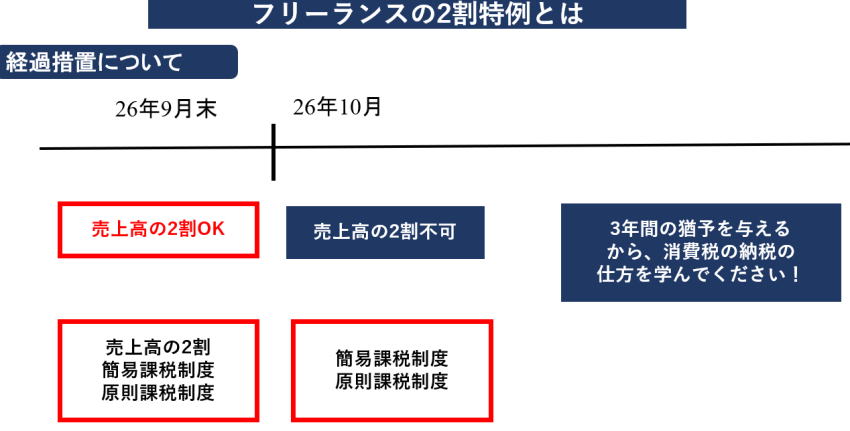

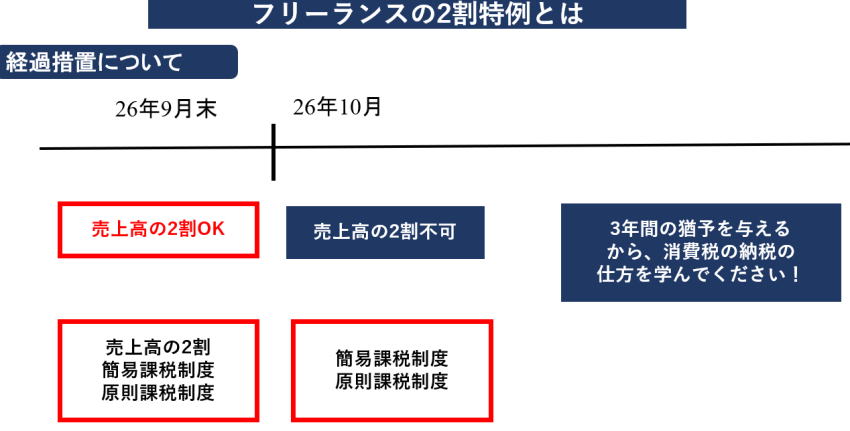

フリーランスの2割特例とは

-↓--------------------------------------------

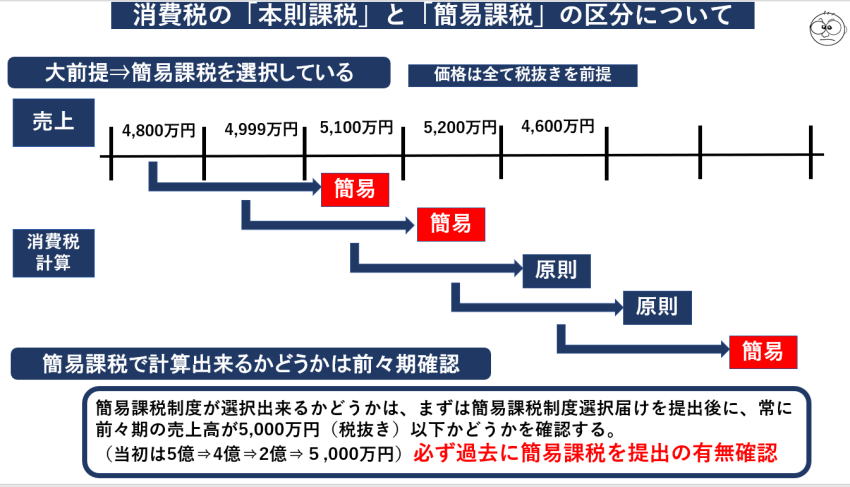

■2026年9月末まで⇒売上等の金額の2%を消費税として負担

■2026年10月から⇒通常通りの計算方法となりますが、簡易

課税制度の利用で事務負担の軽減もあります。

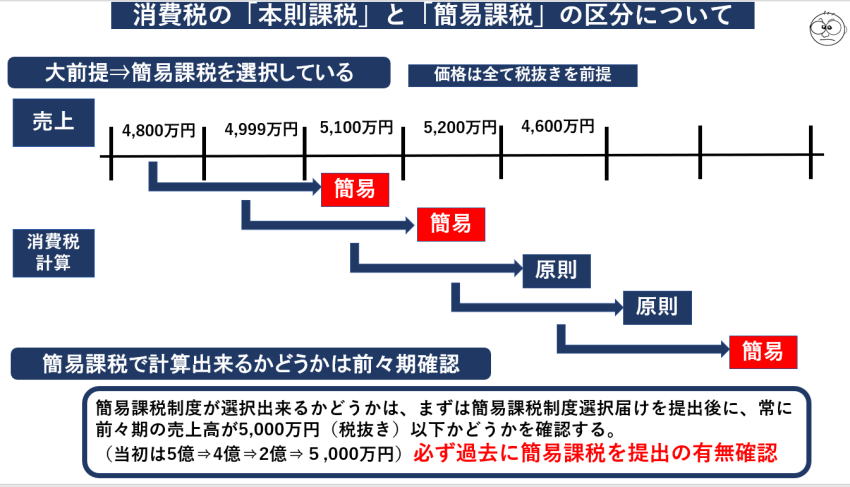

簡易課税制度とは、売上高だけから消費税額の計算をする方法

|

|

|

今まで

免税事業者

の方へ |

消費税の課税と免税の

原則的な考え方 |

|

|

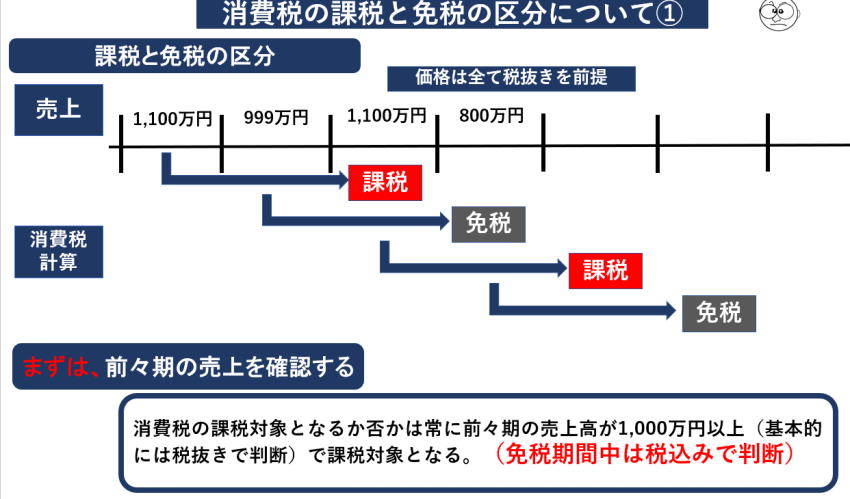

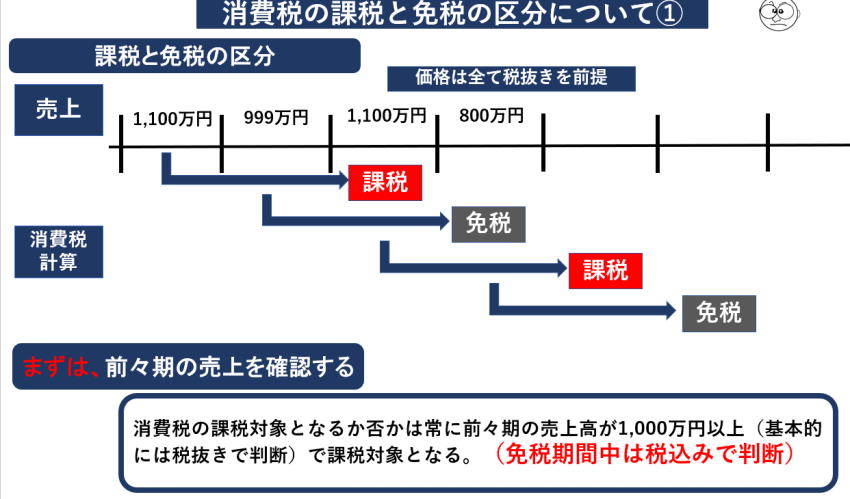

今までの消費税の課税・免税は原則として前々年の売上高が1千万円を以上かどうかで判定をされていました。

これが、10月以降登録制となりますから、免税だった人でも登録をすれば消費税を納める課税事業者となることです。

|

|

今までも

課税事業者だった方へ |

免税事業者(インボイス登録しない者)と

取引をおこなう事業者の方へ |

|

|

インボイス制度スタート後に免税事業者との取引で

どの程度の消費税負担が増えるかを試算してみましょう!

(2023年10月から当初3年間の試算となります。)

2023年10月からスタートするインボイス制度ですが、免税事業者のままでインボイス登録をしない事業者の方々との取引により負担が増える消費税額の自動計算システムを作成しあしました。

例えば行きつけのスナックでお客様を接待する場合に、「女将、領収書!」と言って渡された領収書にインボイスの登録番号の記載が無かった場合には、消費税の経費にはなりません。

が、当初3年間は10%の消費税のうち2%だけ負担してね!という措置があります。

年間でどの程度の負担が増えるかを試算するものです。それ以外にも、仕入れ先や外注先などで月々の取引高を入れていただければ、どの程度の負担が増えるかが試算できますので、その負担額を確認をして、取引先に値下げの要請をするなどを試みてください。2023年10月からスタートするインボイス制度ですが、免税事業者のままでインボイス登録をしない事業者の方々との取引により負担が増える消費税額の自動計算システムを作成しあしました。

例えば行きつけのスナックでお客様を接待する場合に、「女将、領収書!」と言って渡された領収書にインボイスの登録番号の記載が無かった場合には、消費税の経費にはなりません。

が、当初3年間は10%の消費税のうち2%だけ負担してね!という措置があります。

年間でどの程度の負担が増えるかを試算するものです。それ以外にも、仕入れ先や外注先などで月々の取引高を入れていただければ、どの程度の負担が増えるかが試算できますので、その負担額を確認をして、取引先に値下げの要請をするなどを試みてください。 |

●そもそもインボイス制度とは

━━━━━━━━━━━━━━━━━━━━━━━━━━

控除をする側の問題点として

━━━━━━━━━━━━━━━━━━━━━━━━━━

インボイスとは、「適格請求書」の名称でありインボイス制度とは、「適格請求書等を保存方式に関する

制度」と難しい表現になってしまいましたが、要するにインボイス発行事業者に支払ったものでないと、支払った側で消費税の仕入れ処理ができない!ということになります。(納める消費税額が増えてしまう!)

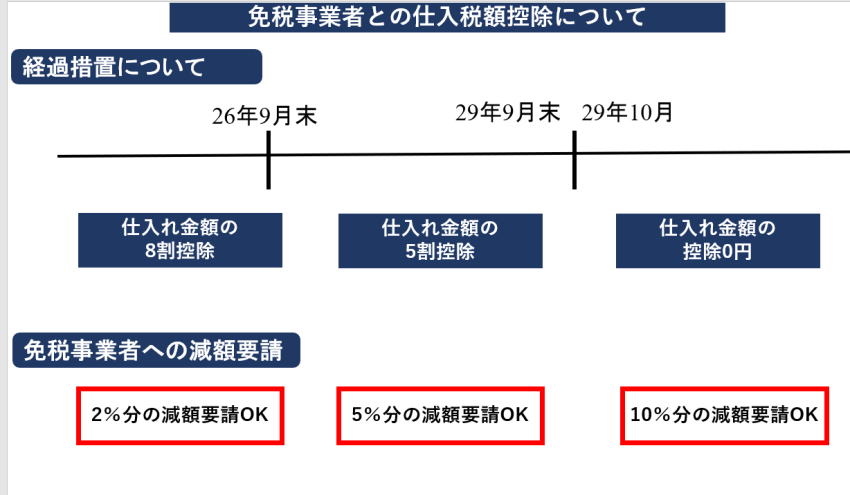

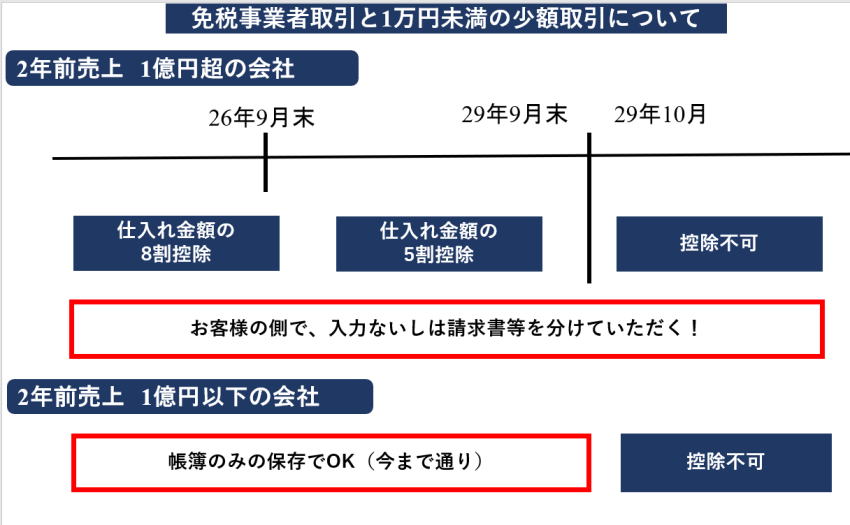

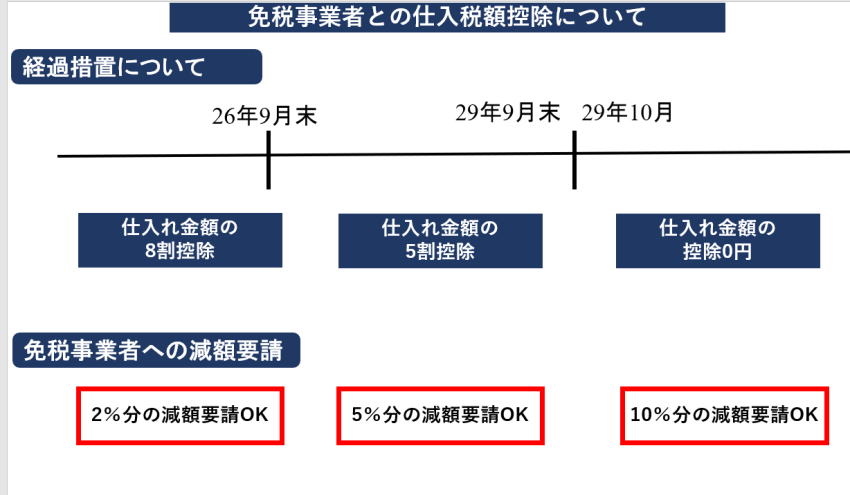

その点につきましては、経過措置により段階的に控除出来ない額を減額する措置があります。

インボイスの記載がないものは(免税事業者※からの仕入等)

-↓--------------------------------------------

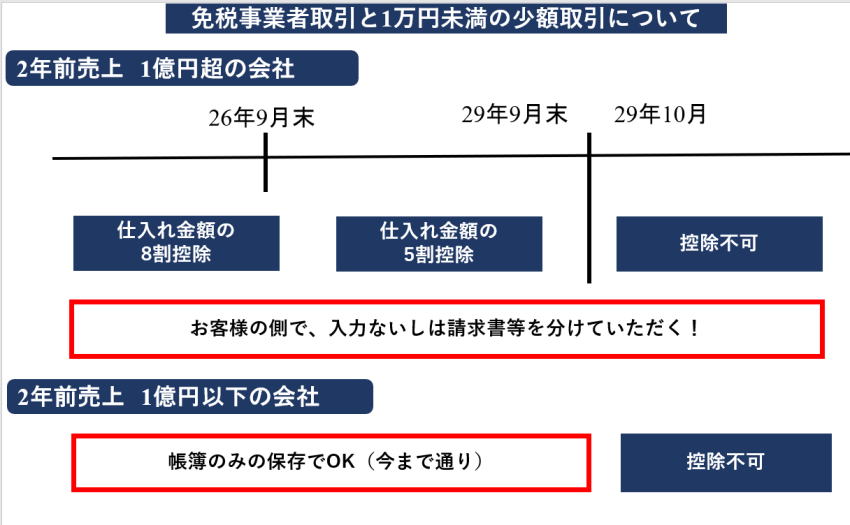

2026年9月末まで⇒仕入等の金額の80%(8割)を控除

【20%(2割)損で消費税を負担】

2029年9月末まで⇒仕入等の金額の50%(5割)を控除

【50%(5割)損で消費税を負担】

2029年10月から ⇒一切控除出来なくなります。

【全額損で消費税を負担】

※免税事業者とは消費税を支払わない事業者のことです。よって、2023年10月以降もインボイス登録もしない方々です。

10月以降は、本当に一時混乱状態となりますよね。もらった領収書で登録番号の記載があるか?ないか?などの確認をすることになります。

もしも、登録番号の記載がない領収書をもらえば、やっぱり 「えっ、インボイス登録してないんだ!」という会話になってしまいますよね〜。

もちろん、自動販売機などでの支出はインボイスの対象外となっていますから、今までどおりでいいのですが:::

|

|

今までも

課税事業者だった方へ |

免税事業者(インボイス登録しない者)と

取引をおこなう場合の注意点 |

|

|

間違いなく、インボイス制度がスタートしますと、それが当たり前になってきて、「えっ、まだこの店免税点なの!」 という時期がやってきます。

一番の問題点は、小規模飲食店や、夜の飲食店などでしょう!でも、支払い側からすれば、「えっ、インボイスも登録していないような店にはこれないよ!」という社会の流れにはなっていくでしょう:::

ある飲食店経営者の方が、「私のお客様の半数が社長様なので、インボイス登録しないといけない!」とお客様から念をおされていると言っていました。

10月からスタートするインボイス制度について簡単にご紹介をさせていただきます。

インボイスの記載がないものは(免税事業者※からの仕入等)

-↓--------------------------------------------

2026年9月末まで⇒仕入等の金額の80%(8割)を控除

【20%(2割)損で消費税を負担】

2029年9月末まで⇒仕入等の金額の50%(5割)を控除

【50%(5割)損で消費税を負担】

2029年10月から ⇒一切控除出来なくなります。

【全額損で消費税を負担】 |

|

|

今まで

免税事業者

の方へ |

フリーランスの2割特例とは |

|

|

| |

フリーランスの2割特例とは

-↓--------------------------------------------

■2026年9月末まで⇒売上等の金額の2%を消費税として負担

■2026年10月から⇒通常通りの計算方法となりますが、簡易

課税制度の利用で事務負担の軽減もあります。

簡易課税制度とは、売上高だけから消費税額の計算をする方法 |

顧問先様も小規模事業者にインボイス登録をしてもらえるようにお願いすることも大事だと思いますが、強制はできません。(独占禁止法 優越的地位の濫用)

そこで、こんなセイルストークはいかがでしょうか?

━━━━━━━━━━━━━━━━━━━━━━━━━━

「インボイス登録をしても、当初の三年間は売上高の2割に相当する消費税を払えばいいだけだよ!」

━━━━━━━━━━━━━━━━━━━━━━━━━━

「要するに、880万円の売上であれば、80万円×20%=16万円を納税するればいいことになっていますよ。」

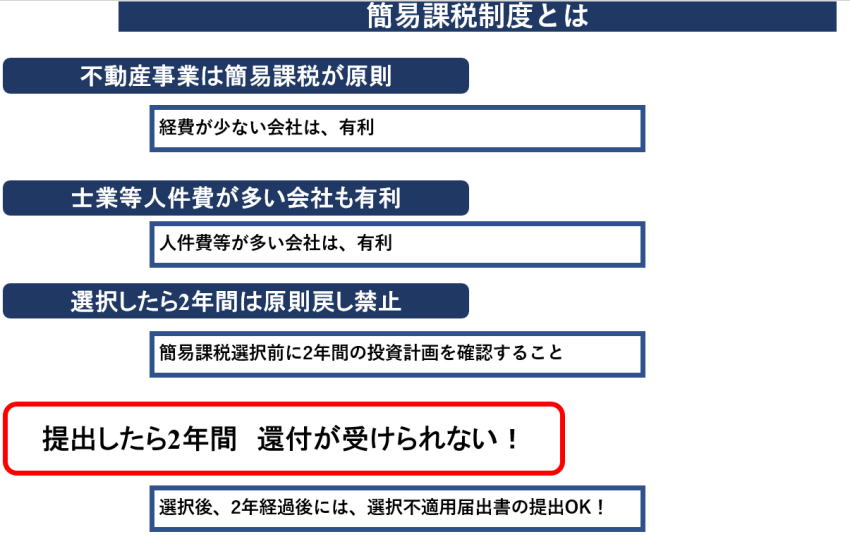

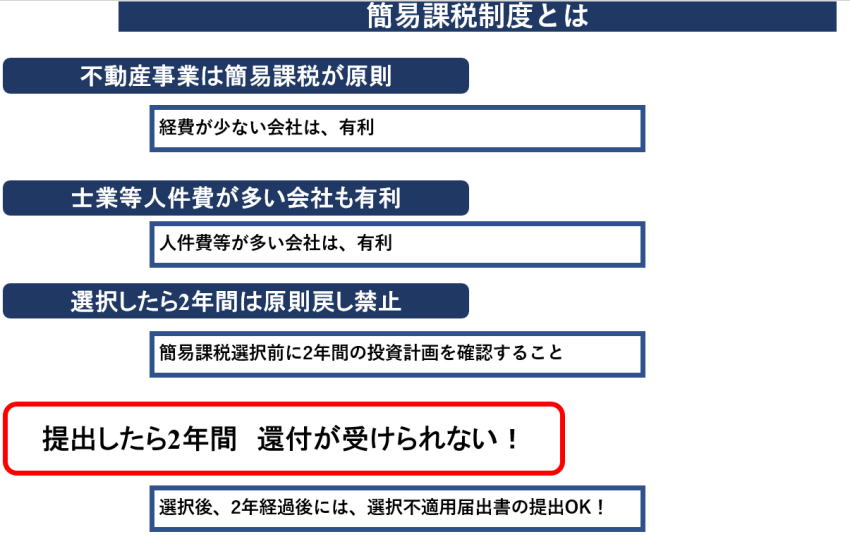

もちろん、4年目からは通常通りの計算をして消費税を申告納税することになりますが、簡易課税制度という特例が利用できますから、売上から仕入れを引いた差額を計算して出すということもしなくていい方法もあります。

また、この機会にインボイス登録をしておかないと、この日本という市場から排除されてしまうかもよ!などと:::

インボイス制度がスタートする2023年10月1日以降から外注さんは、3年間は売上高の2割の消費税を負担※するだけでいいのですが、帳簿の保存義務なども出てきますので、管理や計算が面倒でとても自分で支払う消費税のストックなども出来ない!とお手上げの外注さんを社員として取り込んでいる会社様があります。

会社として負担が増えたとしても、この人手不足の中で仮に熟練した職人さんを社員化できるとすれば、会社の業績向上という面でのメリットがあるのではないでしょうか?

社員になれば、今まで外注さんとしてのお付き合いだった方を管理監督することが出来ます。

※簡易課税制度という特例も利用することが出来ますが、大抵の場合には、3年間は売上高の2割が有利になるのでは!

|

|

|

今まで

免税事業者

の方へ |

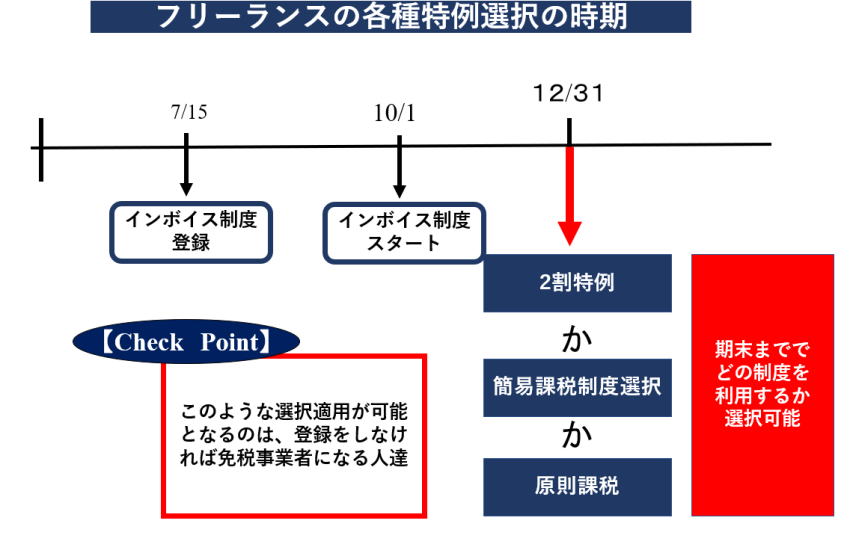

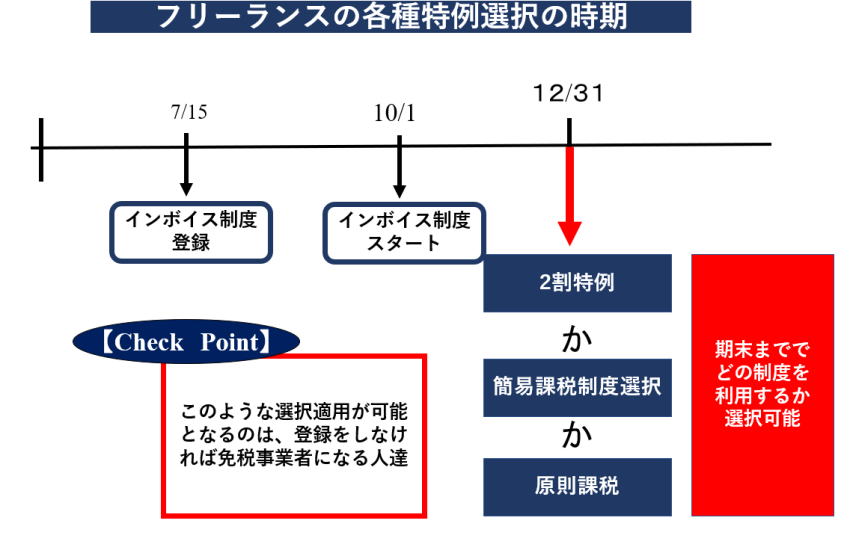

フリーランスの2割特例と

その他の特例について |

|

|

|

|

|

今までも

課税事業者だった方へ |

駐車場や店舗の地主が

インボイス登録しない場合 |

|

|

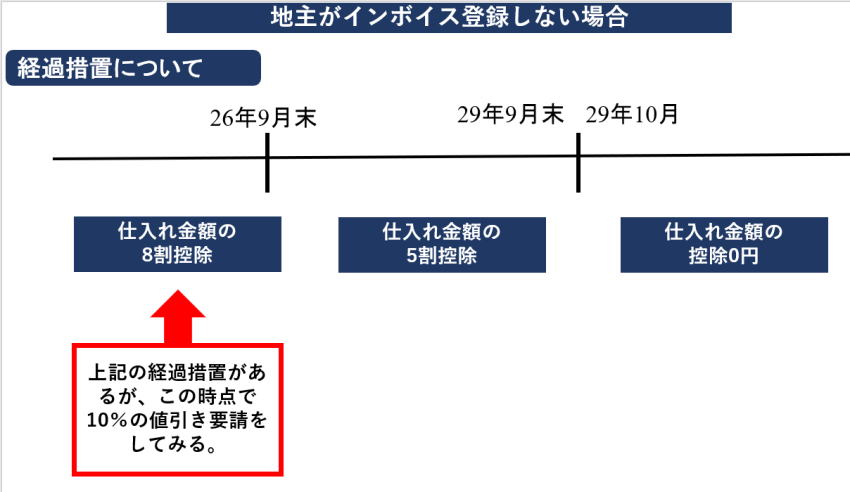

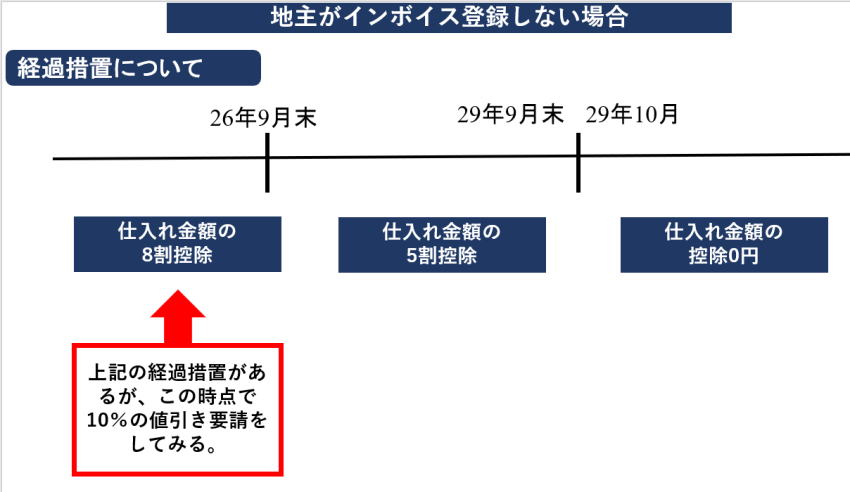

上記の事例のように、10月以降に駐車場等を借りている地主さんがインボイス登録をしない場合には、どう値下げ交渉をするのか?ですが、

仮に月々5,000円の駐車場を3台借りていた場合には、 月に 約500円×3台=1,500円×12ヶ月(年間)で18,000円消費税を存することになります。(控除できないこと

になります。)

よって、この場合では一台あたり500円の値下げ交渉をしてみるということです。

●経過措置についての解説

2023年10月からインボイス制度がスタートをして、地主さんがインボイス登録をしなくても、経過措置がありまして、当初3年間は消費税額の2割(2%)の損で、その後の3年間は、消費税額の5割(5%)の損となります。

そして、6年目からは丸々10%の損となります。

でも、この際ですから、このような経過措置などは無視をして、10%相当額の値下げ交渉をしてみたらいかがでしょうか?

あくまでも、値下げ”交渉”であり、一方的に減額をするわけではありませんので、民法という法律で規定している「契約自由の原則」となります。

【経過措置の説明】

━━━━━━━━━━━━━━━━━━━━━━━━━━

インボイスの記載がないものは(免税事業者※からの仕入等)

-↓--------------------------------------------

2026年9月末まで⇒仕入等の金額の80%(8割)を控除

【20%(2割)損で消費税を負担】

2029年9月末まで⇒仕入等の金額の50%(5割)を控除

【50%(5割)損で消費税を負担】

2029年10月から ⇒一切控除出来なくなります。

【全額損で消費税を負担】

━━━━━━━━━━━━━━━━━━━━━━━━━━

|

|

|

今までも

課税事業者だった方へ |

通常の消費税の計算での考え方は

消費税がかからないものの合計の10% |

|

|

|

今までも

課税事業者だった方へ |

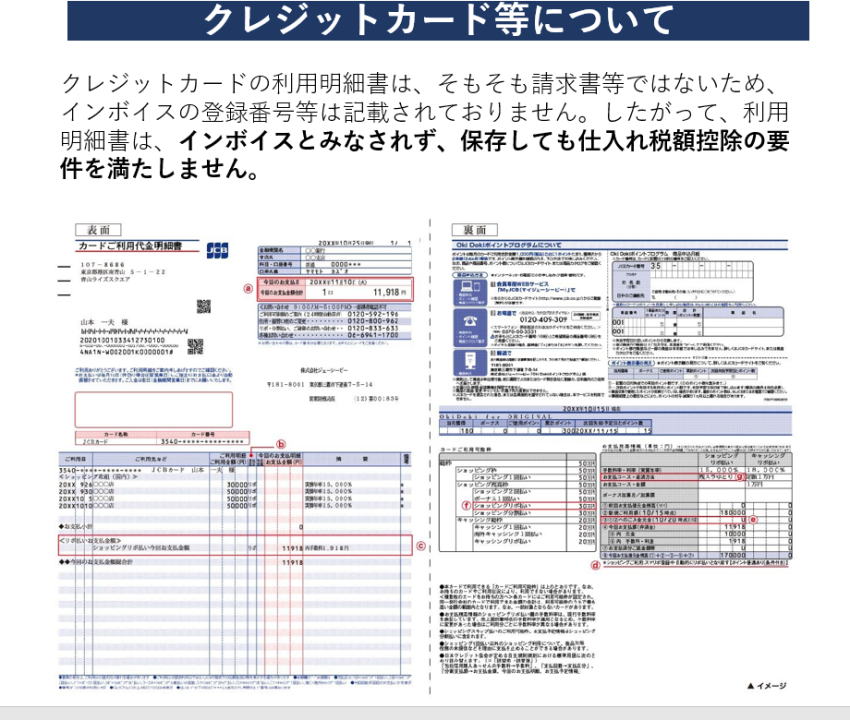

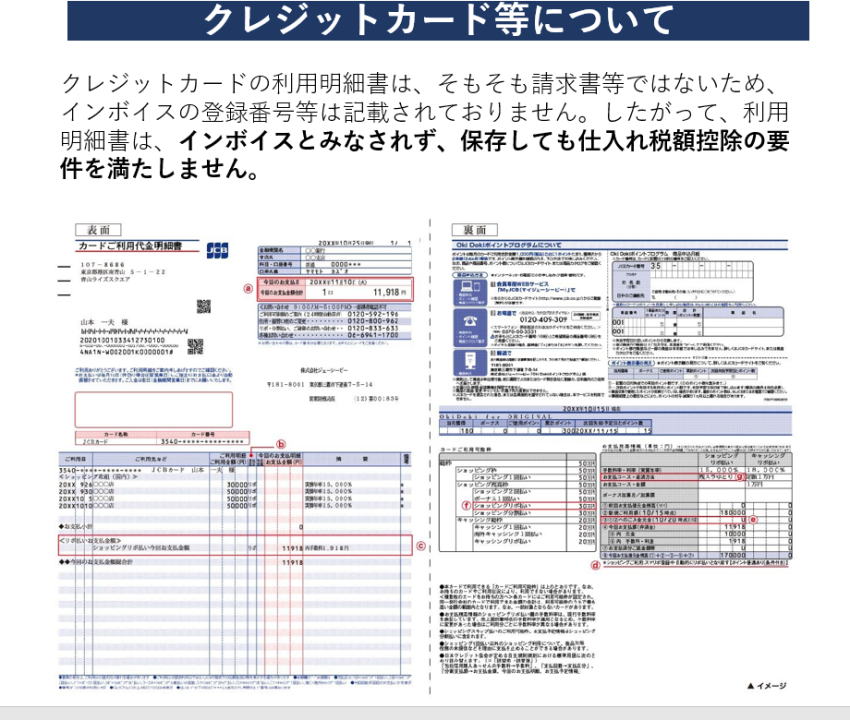

クレジットカードを利用しても

必ず領収書等をもらい保存を! |

|

|

|

|

|

|

| 税金のくろちゃん(千葉県千葉市の税理士・黒川税理士事務所) |

|